中产债务出现失控征兆(楼市即将进入周期终局)

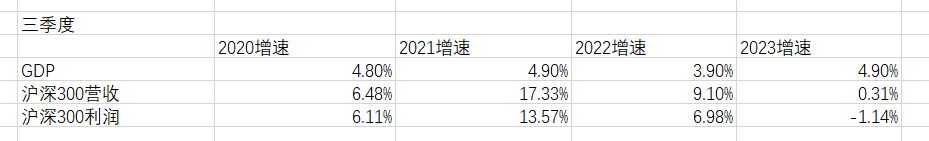

同样,我之前统计过今年三季度A股实力最强的300家公司(沪深300指数)的营收状况,也是显示营收增长几乎停滞(0.31%)。

这个在过去经济高速增长期,完全不是问题,但到了今天,却成了一个很大的问题。

如果他买了1000万的房子,他就交了两份税,但只享受了一份福利。

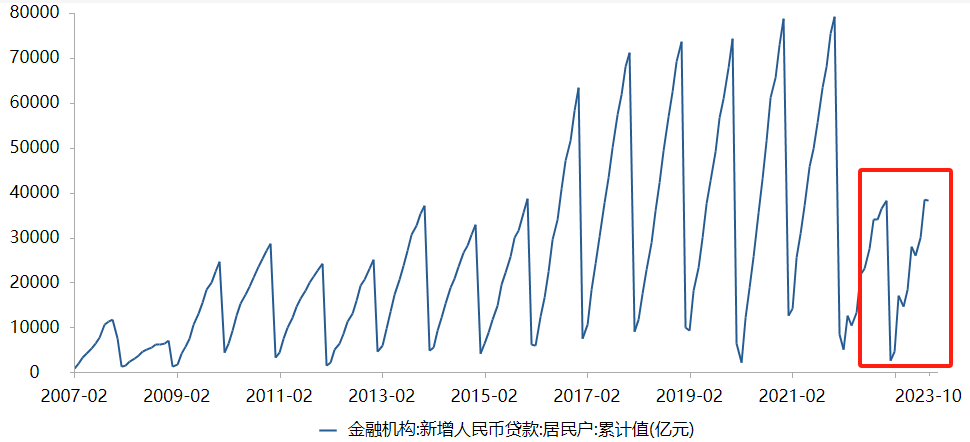

我们看到,居民户的新增人民币贷款,从2022年之后,举债规模开始萎缩为2015年之前的水平。

但具体到中产个人,其纳税和福利却并不对等。

但事情到这里并不算完,看似所有的补贴,都来自购房人。但因为有现代金融的存在,少数投资人可以依赖这套系统来获利,把补贴给穷人的福利,又通过某些手段再次集中到富人手中。

上面说的这套共同富裕的系统,是依赖当下时空的,在当下时点,购房人就是那个唯一出钱的人,而操盘手,开发商,社会民生,都是获利者。但如果购房人买房不是自住而是投资,那么他支付税金的唯一目的,就是希望能在未来的某个时点,将税金转嫁给下家并获取利润,这就能实现狗来买单的结果。这个就是跨期套利。

对于要买房的同学来说,建议先等待,不要去接盘。等到经济向上拐点重新出现,名义GDP开始重新超出实际GDP,公司营收重新开始增长,通胀重新回来,这时候再考虑买房,是一个确定性更高的做法。

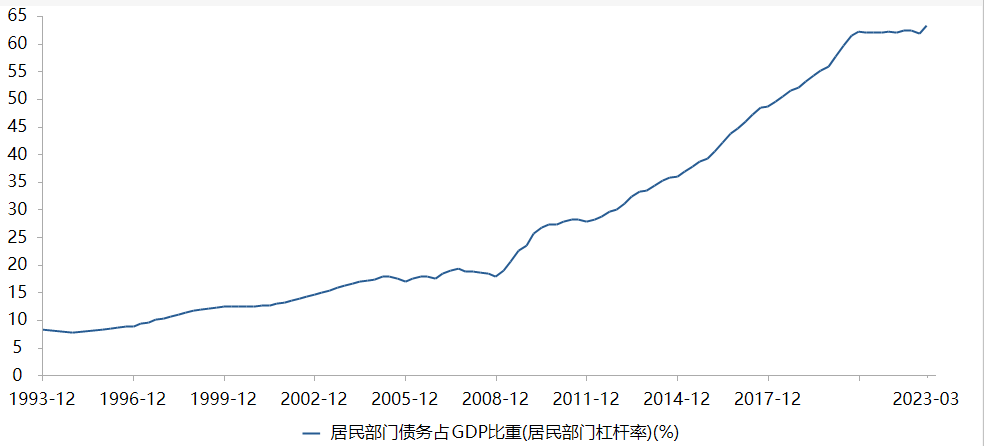

由于居民杠杆率的分母是GDP,如果居民收入和名义GDP同步增加,且利息我们假设按4%算,则每年居民的存量债务利息将远远超过新增的收入。使得利息支出不但侵蚀了新增收入,还进一步侵蚀了存量收入。而这会进一步影响居民消费意愿,从而影响公司的销售业绩,进一步陷入通缩。

而当前M2的增速,依然是10%,只是10%的货币增速,在居民债务压顶不舍得花钱的背景下,使得货币很难流通,于是进入到通缩状态。

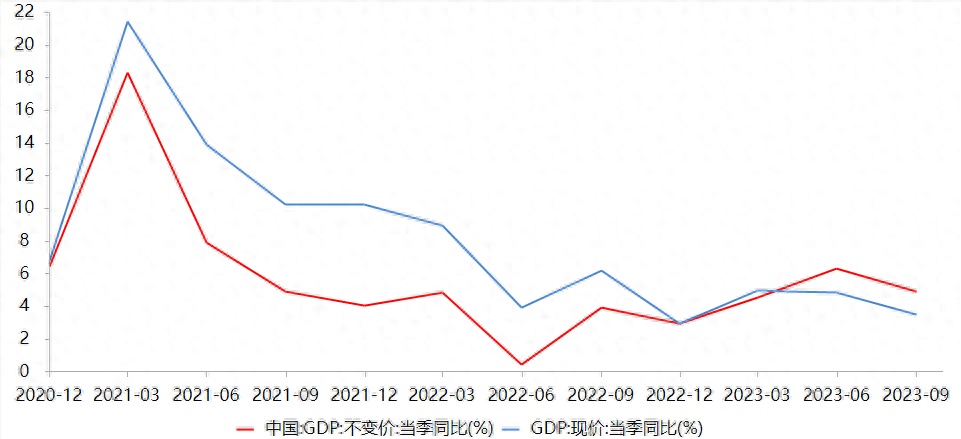

然后我们和名义GDP做个比对。

所以,在这种情况下,无论是居民的消费意愿,还是居民的举债能力和举债意愿,都受到了制约。前者影响货币流速,而后者影响货币增速。

1 你银行卡里有现金100万且没有负债;

所以投资人,通过这种跨期套利,通过居民的工资增长,巧妙的将存款人的财富,通过通胀转移到了持有债务的投资人手上。在这里,通胀是消费者角度的说法,而工资增长是生产者角度的说法。其实都是一回事。

如果我们分拆一个上海新盘的10万单价,那么其中的建设成本应该不到1万,剩下9万的主要构成是土地出让金,房地产相关税费,以及开发商的债务利息。也就是说,当购房人贷款花10万高价买下一套房时,其付出的房款,大部分都变成了操盘手的收入。

从今年二季度开始,实际GDP开始超过了名义GDP。啥叫名义GDP,我们可以简单的认为是包含了价格,也就是包含了通胀的GDP。

而房价是需要靠购房人的举债来支撑的,一旦举债能力萎缩,房价失去债务支撑,回落趋势也就不奇怪了。

四)后记:

假设我们忽略人口周期,忽略楼市调控和情绪面影响,只从基本面看房价和工资,它们就是同步上涨的。

而对于个人来说,虽然信心很重要,但我建议一切还是以安全为重。简单的说,就是在居民债务压顶的情况下,收缩自己的资产负债表,卖出房产降低债务,是一个更安全的做法。对于高债务的同学,要靠卖出房产来降低债务的话,现在就是比谁跑得快。

为什么不买房的原住民过的舒服,因为其物价水平,是被他人的纳税补贴过的。

那么,你留在上海相比留在苏州,就要支付6倍的进城税。

简单的说,你可以考虑下面两种情况。

那么,一个中产, 如果他买了500万的房子,他就交了一份税,享受了一份福利。

我们知道,一线城市的新盘很多售价高达10万每平米,而四五线城市则不到1万,由于一线和四五线的建房,其建设成本相差不多,所以10倍多的差价主要来自于其他费用。

而名义GDP低于实际GDP,事实上就是通缩。虽然通胀通缩有另一个指标CPI来指示,但CPI其实是有一篮子采样的,也会给各种消费品分配各种权重。所以,我更倾向于用名义GDP来观察通胀通缩现象。

也就是说,当中产贷款买下一套房时,就是透支了他自己未来30年的劳动,来给房地产产业链上的所有人发钱。也对当下民生进行了补贴。

如果他买了两套1000万的房子,他就交了四份税,但只享受了一份福利。

以上海为例,80%~90%的房产成交,集中在600万以下,我们假设平均成交价格为500万。

当然是进城税!

而M2的统计是不看负债的。很多大V说现在的M2从2015年的140万亿涨到现在的近290万亿,所以通胀和居民收入增长是必然的。但他们并未意识到这多出的150万亿里有90%以上都是由债务创造,这又如何能激发花钱信心?所以货币流速的下降是必然的。因为这8年来,上升最快的就是居民杠杆率。也就是说,居民的债务负担,是增长最快的。

二)羊毛出在猪身上,狗来买单。

但这种跨期套利,对于投资人来说,是有一个风险点的。

所以为什么在京沪的外地精英过得苦,因为你要买房补贴他人。

一)外地精英的进城税

2 你银行卡里有100万但同时有90万负债;

这两种情况,虽然你都有100万现金,但你的花钱信心是不一样的。因为第二种情况,其实就相当于你只有10万块钱。

否则就可能变成接房价的飞刀了。

三)中产债务的失控

我们发现,名义GDP在近两个季度开始低于实际GDP,且增速只有3.5%左右。而GDP是不会全部转化为居民收入的,并且税前收入还要扣除社保个税等才能形成可支配收入(人均可支配收入一般不足人均GDP的50%)。

就好比杭州一直对外地来杭工作的应届高校生发放补贴,比如发放10万补贴,就可能换来200万的进城税,这笔买卖,还是很划算的。

很多人把货币增长,也就是M2增速看作是居民收入增速的一个参考量。但事实上并非如此。因为货币只有流动起来才能创造收入。

而货币流速这些年下降的很快。

而我们当前就处于的居民债务压顶的通缩漩涡之中。

近些天收到不少提问,大多是问要不要卖房的,由于现在卖房要割肉,所以要不要卖房这个问题,换个问法就是问房价下跌的底部到底在哪里。由于房产的本质是一种类似盐铁专卖的税收工具,所不同的是,它还能挖掘购房人未来的负债,而居民债务最近又似有失控征兆,所以这篇我们来展开聊聊。

如果你是城市原住民也不买房,那么你就不交税只享受福利。

比如你首付20万,贷款80万买入100万的房产,80万债对应80人月的劳动,当劳动力价格上涨为每月2万时,你归还80万负债则只需40人月。也就是说你通过房产为锚,借用债务套利了40人月(借入80人月-归还40人月)的财富。

我从社融数据中,统计了近16年来居民户的新增贷款规模。

那就是,债务是有成本的,所以跨期套利的前提是,居民收入增长,必须快于债务利息。

要解决当前的问题,一方面是要降低居民的债务利息,降低居民负担以便刺激消费,从而拉动公司营收增长,最后传导到居民工资增长,形成良性循环。另一方面,既然居民举债能力受挫,那么只能靠国家接棒居民来举债,靠基建工程,防水救灾工程,来给关联公司创造收入,最终也就是给居民创造收入,为社会注入流动性。所幸这两方面都已经在做了。

跨期套利的核心要素,是负债,因为如果全款买房,就无法实现套利而只能实现保值。

然后操盘手再把这些钱用来补贴教育,医疗,投资基建,补贴科技研发。让这些钱取之于民,用之于民。达成经济的良性循环。

中产购房时贡献了税金,但同时也享受到教育医疗等民生补贴,所以从中产的整个群体来说,其纳税和福利是对等的。

由于房款大部分都被作为税金补贴了民生,所以这是一个极为高效的共同富裕促进机制。外地精英寒窗苦读考进985然后留在京沪工作,通过996式的艰苦劳动赚取高薪,这些高薪再经由个税和房款对全社会进行补贴。

而另一方面,无法靠收入增长来归还债务的居民,债务维持失控的居民,就开始抛售房产来降低债务。所以我们看到,今年各地的挂牌量都创出新高。在这样的情况下,房价下跌趋势的形成,也就不奇怪了。

或者,我们可以把外地精英的购房,看作是一种进城税。你在苏州买房,需要200万,其中100万可能是进城税,你在上海买房,需要800万,其中600万可能是进城税。

所以,什么结论呢?

借用这种方式,通过补贴后低物价福利而存下财富的存款人,其财富又被跨期套利重新归结到投资人手中。

所以,只有负债介入,在人均1万工资时通过债务提前锁定劳动价格,才能使得跨期套利实现成为可能。

在这里,我们把劳动量,也就是人月数看作财富,是因为这才是根本,而货币本身是不可靠的。所有货币,股票,房产,其作为财富的原因,都是因为可以购买他人的劳动或劳动成果(产品或服务)。

我们先看下近三年的名义GDP和实际GDP

这进一步说明了,今年的居民收入,整体来看是涨不动的。

也就是说,你在人均工资1万时买入100万的房产,是花费了100人月的财富,等人均工资2万时,即使房价涨到200万,那么你卖出依然只能获得100人月财富,并未增值。

我们再看居民债务,也就是杠杆率指标,这个指标,由国家资产负债表研究中心公布,但最新公布的数据是今年3月(最新值63%),在这之后,就跟青年失业率一样,没有再公布了。

也就是,羊毛出在猪身上,狗来买单。

而当货币流速的下降超过了货币增速的上升,经济就会体现为通缩。

从各个二线城市放开户籍和对年轻人口的抢夺,你就能明白大家在抢什么?

另外,真实场景下,人口红利时房价会涨得比工资快,老龄化后房价会涨得比工资慢,并非是同步上涨。在这个模型中,我们忽略了人口周期的影响,只是为了模型能简便化。

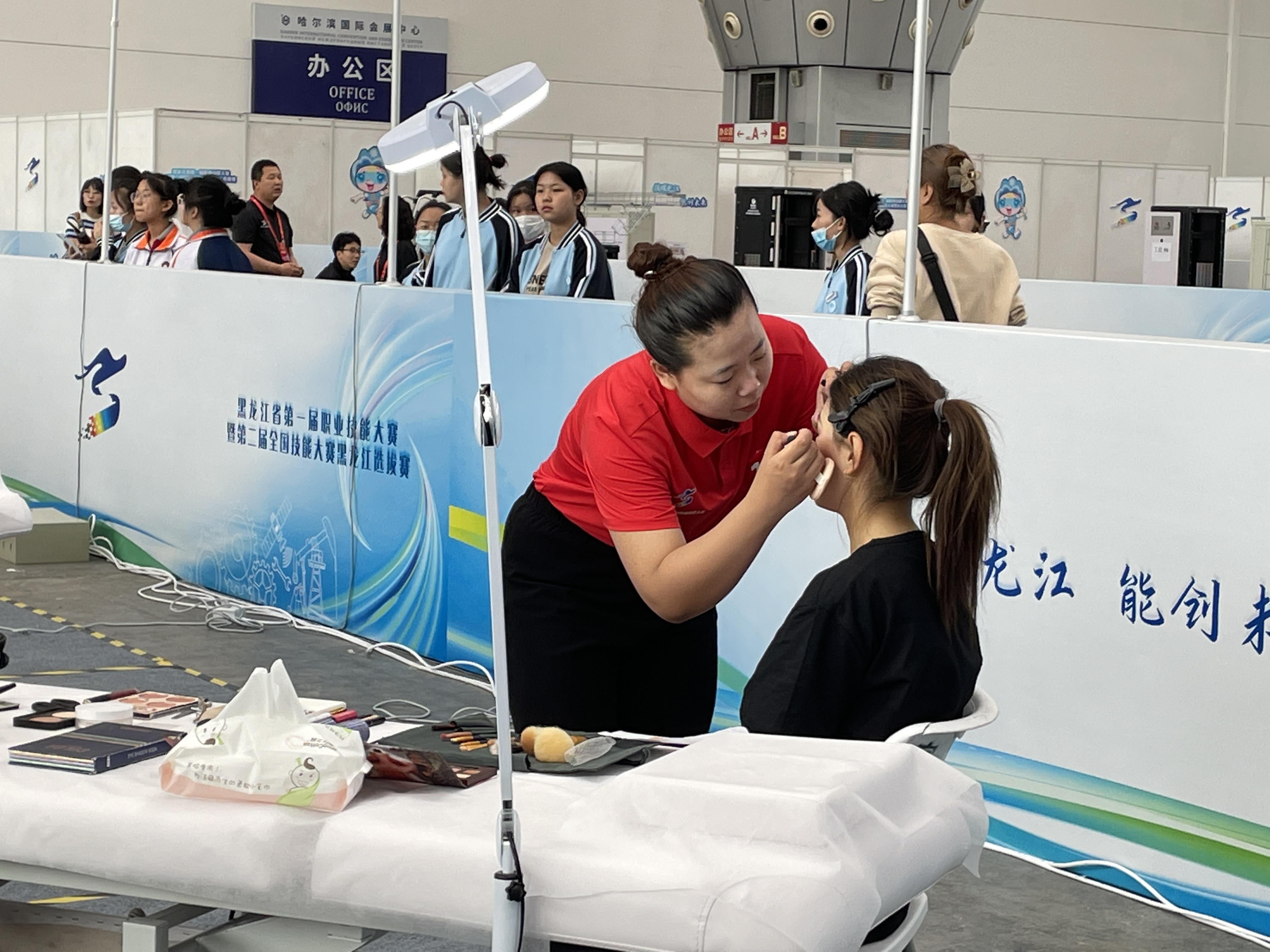

黑龙江:大赛锻造职业技能人才“未来之星”

一边是制作家具的刨花飞溅,另一边则是电气装置的选手在紧张切割材料……记者从正在举办的黑龙江省第一届职业技能大赛现场看到,不同项目的选手“各显神通”,在通往高技能人才的路上锤炼本领,为老工业基地振兴注入新的动力。黑龙江省第一届职业技能大赛美容项目选手比赛中。(新华社记者杨喆摄)大财经2023-06-08 13:45:390000三国志12攻略 三国志12秘籍大全

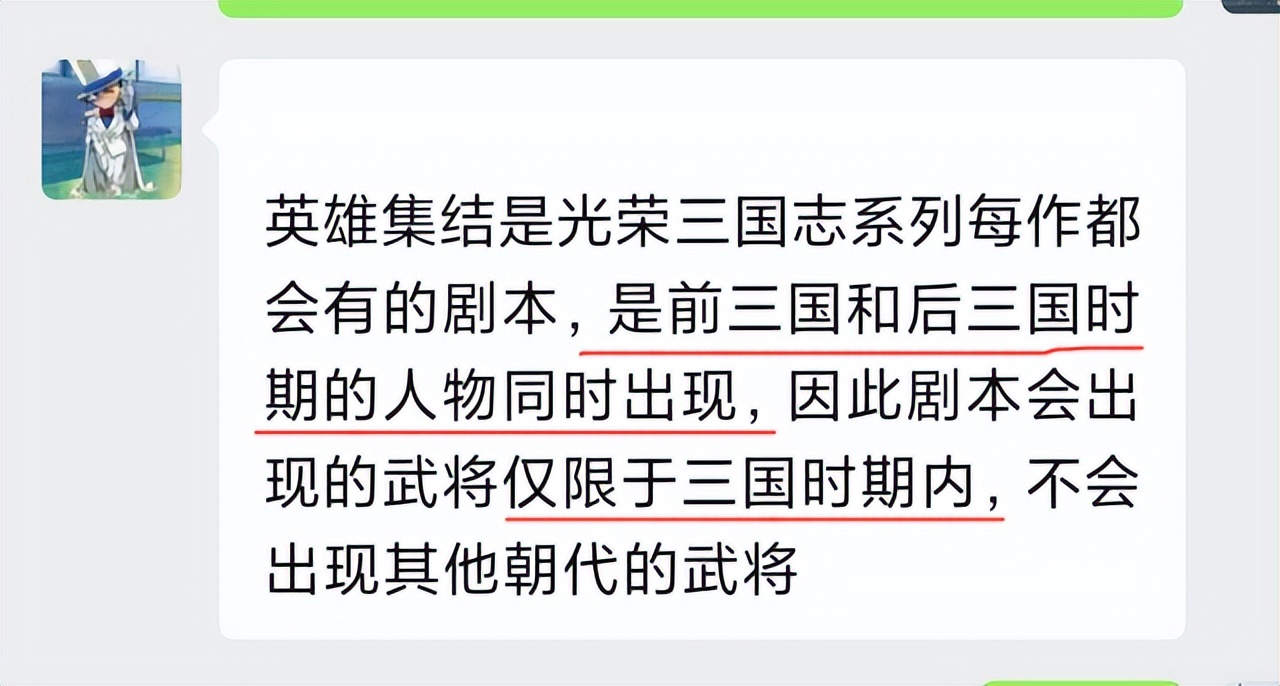

今天刀子被人指着鼻子说:“你的英雄集结预告和游戏的玩法出入较大”!刀子一脸懵逼,本身就是盲猜,出入在哪里呢?此人给出的回答是:光荣三国志系列的英雄集结剧本,人物是前三国和后三国人物的合集,也就是还都是三国时期的人物!什么关公大战秦琼、秦始皇大战隋炀帝、李世民大战朱棣之类的,都无法在这个剧本实现了。不过,刀子又懵了!好像没有听说过三国还有前后之分!大财经2023-03-25 19:26:180000黄色加蓝色是什么颜色 黄色和蓝色搭配寓意

色彩为画面提供更多可能性,一个画者可能会花一辈子的时间来探索色彩理论、颜色的混合。画者可从三种原色中,混合所需要的所有颜色。三原色是红、黄、蓝。三原色不能通过将其他颜色,组合在一起而得到。但是当这三种颜色以不同的组合、不同的比例,组合在一起时,加白色可以创造出大量的色调。初学者色彩练习方法:试着把调色板,限制在任何红色、黄色、蓝色、白色,持续几周。大财经2023-03-22 08:10:380005降息未必是利好!小摩警告:衰退风险逼近 美股至暗时刻尚未过去

智通财经APP获悉,摩根大通策略师MarkoKolanovic表示,美国股市最糟糕的时期已经过去的想法可能会被证明是错误的,因为衰退风险仍在逼近。Kolanovic周一重申,随着加息对经济的全面影响显现以及支撑经济增长的一些因素(如强劲的企业利润率)减弱,股市将在今年剩余时间里走弱。0000桂林市兴进投资发展有限公司声明不动产权证明作废

中国质量新闻网讯(纪朝玲)近日,广西桂林市自然资源局网站披露,桂林市兴进投资发展有限公司声明了证号为桂(2021)桂林市不动产证明第0004641号的不动产证明遗失。(图源:广西桂林市自然资源局网站)大财经2024-01-09 18:24:590000