暴跌99(孙正义力捧的WeWork破产清算,软银亏损超500亿)

WeWork自2016年起进入高速增长期,门店数量快速扩张。软银等机构纷纷高价入股,估值一飞冲天。然而其商业模式充满隐忧,过度依赖融资实现增长。到2019年,已经积累了50多亿美元的连年亏损。

“头条首发,禁止搬运,违者必究。”在阅读此文前,辛苦您点击右上角的“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!

然而WeWork的盈利模式并不可持续,要取得利润,需要维持足够高的出租率。但许多城市的办公室供过于求,出租率难以保证。WeWork自己也承认“没有任何一个城市存在着无限的需求”。过度扩张必然面临释放过剩产能的风险。

随后,WeWork宣布接受软银出资50亿美元避险。但即便注入资金,公司仍难以为继。2019年9月底,WeWork正式宣布解雇大批员工。10月,在无奈情况下提出破产保护申请。

WeWork作为共享办公空间的先行者,曾经被寄予厚望,估值一度高达470亿美元。但其疯狂加速扩张的商业模式,隐藏了多重无法控制的业务风险,最终导致公司濒临破产。

在投资人信心不足的情况下,WeWork决定推迟IPO计划。从最高峰的470亿美元估值,跌至不足150亿美元,公司前景堪忧。

多年来,软银以孙正义为首的投资团队布局了Uber、DoorDash、Oyo等全球知名创业公司。其投资逻辑是追求十倍或百倍回报,期望孵化出“独角兽”。但事实证明,大量投资难以换来预期收益。

1999年,软银就对还在创业期的阿里巴巴进行了天使投资。2003年再次跟投其A轮融资,软银看准了马云的商业头脑和中国互联网的发展前景,与阿里巴巴的战略合作成为双赢。如今阿里市值超过5000亿美元,软银至少获得了150亿美元的回报,是成功案例中的翘楚。

他创立的软银愿景Vision Fund,被誉为“全球最大私募股权基金”,管理资金高达1000亿美元。孙正义宣称,Vision Fund的投资逻辑是“把10亿美元当1亿用”,对新经济创业公司大手笔投资,目标是短时间实现百倍或千倍回报。

孙正义热衷于对新经济领域的公司进行高风险、高投资回报的布局,在众多投资案例中,阿里巴巴无疑是其中最成功的典范。相比软银在Uber、Slack等知名创业公司的投资,阿里巴巴无疑是其投资组合中的异数和标杆级成功案例。

Uber上市后股价下挫,难以盈利,软银投资难觅回报。Uber自2019年上市以来,股价从45美元跌至近期的23美元,市值缩水超过700亿美元。Uber问题频出,盈利时间表被迫推迟。而阿里巴巴自2014年上市,股价从92美元涨至近240美元,市值达到6400亿美元,成功晋级为全球顶级互联网公司之一。

您会在商场里买衣服吗?对于当下这种“只逛不买”的逛街方式,您怎么看?欢迎评论区留言讨论,发表您的意见或者看法,谢谢。

在新经济领域投资不能意气用事,需要审慎求证业务模式,回归企业发展基本途径。过度依赖资本运作和市场预期,无法换来长期收益。

充分说明软银存在投资策略上的严重疏漏,其追求高风险、高回报的投资逻辑,过于依赖于资本运作和市场预期。WeWork模式不可持续,软银却因贪图快速增长而大手笔投入,缺乏审慎求证的基本面。

2019年1月,软银集团宣布与投资界巨头们联合在WeWork又投入了40亿美元。此前软银单独就已在WeWork投资了70亿美元。孙正义对外宣称,WeWork的前景无限美好,市值有望在未来数年超过3000亿美元,比阿里巴巴还要有价值。

新经济企业也应汲取教训,不能盲目扩张,需稳扎稳打。资本只是发展的工具,企业实力才是生存之本。只有回归理性增长,方能行稳致远。许多新创企业仍然重视规模和增速,而非盈利模式,这种粗放式发展注定难以为继。

WeWork破产导致软银在其身上的投资完全付之东流,这对孙正义个人声誉影响极其恶劣,无疑是对其个人投资目光的巨大滑铁卢。他原本力推WeWork上市,寄予厚望,但最终投资化为乌有,软银在新经济企业上的投资布局也遭到重创。

WeWork惊现滑铁卢,软银公司的创始人孙正义有可能是最惨的一个。

更严重的是,WeWork几乎没有技术优势可言。相比Uber或Airbnb等平台,WeWork的替代者可以轻易涌现。实际上,包括Regus等在内的共享办公竞争对手已经在加速增长,而WeWork技术和服务无明显差异化优势。

WeWork的IPO失败无疑是公司发展的“剧终”,但破产保护程序也为其提供了“新开始”的可能性。通过破产申请来清理财务问题,WeWork可以专注于调整经营策略和盈利模式。

在过去5年时间里,Vision Fund纵横全球,对Uber、DoorDash、Coupang等20家新经济公司进行了大规模布局。但除阿里巴巴等少数成功案例外,绝大多数投资都难见回报,亏损惨重,WeWork就是最绝佳的例证。

而WeWork的盈利和现金流状况同样令人堪忧,由于过度扩张,WeWork负债高达130亿美元,运营现金流连年为负。为应对现金流短缺,Neumann不惜出售自己持股获取巨额回报,导致投资人对WeWork的担忧日益加剧。

此外,Neumann还被曝与WeWork有大量隐秘关联交易。比如强行收购自己部分持股的公司,又以高价将自己名下房产出售给WeWork,创始人Neumann的大股东地位和内部交易严重损害了WeWork的公司治理。

WeWork破产导致孙正义数百亿元投资化为乌有,更是对软银投资策略的沉重打击。这给新经济企业发展敲响了警钟,必须回归审慎理性的增长道路。

软银被WeWork快速增长的办公空间模式所吸引,希望能复制对阿里巴巴的成功投资案例。与马云一样,孙正义看好了WeWork创始人的商业头脑,以及其改变办公模式的愿景。

对于每间办公室还要承担大量装修改造支出,平均要投入6万美元进行装修和家具采购。这些支出的回收期长达8-10年之久,这让WeWork难以承受“ Asset Heavy”的运营模式。

日本软银集团创始人孙正义被称为“全球超级投资人”,他高风险的投资布局见风就是雨,成功案例屈指可数,失败的案例比比皆是。WeWork的破产只是冰山一角,从中不难看出出孙正义独特的投资风格。

而WeWork无疑是最惨重的失败投资案例。自2014年入股以来,软银在WeWork累积投入超过100亿美元。孙正义曾信心满满预判,WeWork市值将超过3000亿美元。但实际上,WeWork的共享办公模式根本无法持续盈利。

Slack和其他多数投资标的,利润长期处于虚无状态。以沟通平台Slack为例,自上市以来亏损不断扩大,近年亏损额已达3亿美元。阿里巴巴反观已经实现了连续多年百亿美元级别的稳定利润,2019财年净利润为1200亿元人民币。

此外,WeWork把长期房租负担转包给短期客户,自身却要承受巨额房租支出。一旦经济进入下行通道,WeWork的现金流会瞬间断裂。这无异于通过高风险杠杆实现盈利增长。

WeWork创始人之一兼CEO Adam Neumann被指长期搞个人崇拜,并且对公司运营极不透明。他不仅力排众议任命亲族好友出任公司要职,还经常乘坐私人飞机公款出行。2018年,Neumann薪酬高达1.65亿美元,主要来自股权收益。

WeWork的直线上升和陡峭跌落,充分暴露出过度依赖资本运作和市场炒作的新经济公司存在的巨大风险。软银集团创始人孙正义对WeWork的大手笔投资也因此化为乌有,损失惨重。

在经济进入调整周期时,这类公司或将最先失去资本市场的青睐。新经济公司必须认清自身业务本质,无视市场噪音,稳扎稳打,才能走出一条可持续发展之路。

明星趣闻,热点人物辣评,商界奇趣,互联网资讯,更多优质有趣内容,欢迎关注@品牌官

当然WeWork作为软银近年来最大的单一投资案例,从2014年起,软银陆续向WeWork投入了超过100亿美元资金。

WeWork只是孙正义投资布局中的一隅,截至去年9月,Vision Fund已投资了超过80家公司,但超过一半都处于亏损状态。Uber和Slack上市后股价普遍下挫,KKR宣布对Vision Fund期望回报下调了20%。

2019年9月, WeWork突然宣布推迟IPO计划,标志着公司发展的“剧终”。不过,随后的破产保护申请,却有可能开启WeWork的“新开始”。

WeWork原计划9月中在纳斯达克上市,但在IPO申报材料公布后,投资人普遍看衰其商业前景,被指存在严重的公司治理与财务问题。

来源/品牌官作者/品牌官

不难发现,软银的投资策略可概括为:追求高风险和高回报,关注新经济领域,选定创始人进行重点投资,期望孵化出新的独角兽公司。这种策略在阿里巴巴达到了优异成果,但也存在失败的风险。

孙正义的投资策略属于典型的“炒概念”玩法,过度依赖资本市场的虚浮预期,没有充分考量公司基本面的风险。一旦股市出现调整,这种高风险布局将被迅速抛弃,投资化为乌有。

软银的多数投资案例,在基本面不明朗时就押注巨资。以共享单车公司OfO为例,软银在其运营模式不稳定时大手笔投资,结果资金链断裂,公司很快倒闭。

数据来源:全天候科技

数据来源:全天候科技

WeWork的核心就是将办公楼房租下来,进行分割改造,再以更高价格租给自由职业者或小公司。依靠不断融资撬动增长,在全球范围内进行疯狂式扩张。从2016年到2018年,WeWork的门店数量从60多家增加到400多家。

头发怎么长得快 头发怎样才能长得快

一、补充维生素B1、维生素B中的B1、B2、B6、B12是促进头发生长的要素,常补充可改善脱发问题2、食物来源一一燕麦、黑米、芥麦、动物肝脏、猪肉、牛奶、水果、绿叶蔬菜等二、补铁锌1、身体缺锌头发容易发黄、生长慢。锌在毛发组织的生长和修复中发挥着重要作用有助于毛费周国的皮脂腺保持正常水平2、食物来源一一牡蛎、蛤蜊、虾皮、海鱼、鱼肝油、脱脂牛奶、奶酪等三、补蛋白质0000卫东化工股东顾勇质押778.98万股 用于为股东的借款提供质押担保

挖贝网5月9日,卫东化工(证券代码:832155)股东顾勇持有公司股份7,789,790股被质押,占公司总股本21.64%。在本次质押的股份中,0股为有限售条件股份,7,789,790股为无限售条件股份,是实际控制人控制的股份。质押股份已于2023年5月5日在中国结算办理质押登记,质押权人为张春林,质押权人与质押股东不存在关联关系。0000成都广州9月起开通异地就医互免备案,市医保局权威解读

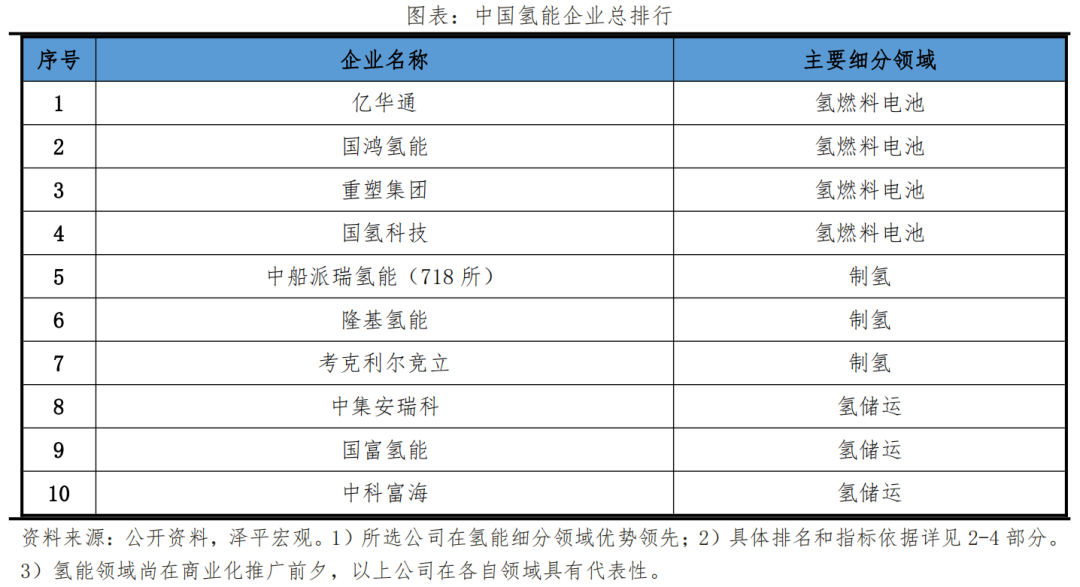

8月28日,红星新闻记者从成都市医疗保障局获悉,目前,成都市已实现参保人员在四川省内、重庆市、贵州省、云南省、西藏自治区、南京市异地就医免备案。自2023年9月1日起,成都、广州将开通异地就医双向免备案服务,穗蓉两地正式施行互免异地就医备案。就医双向免备案,具体将带来什么便利?8月29日,成都市医疗保障局相关工作人员向红星新闻记者进行了解读。大财经2023-08-30 17:22:480000中国氢能企业排行榜2023

文:任泽平团队导读氢能、储能、智能驾驶是新万亿级赛道,其中,氢能是新能源最具发展潜力的细分赛道之一,是全新、独立的能源体系。一个新的能源体系,将孵化众多优秀企业。现在的氢能就像5-10年前的锂电池和光伏,技术大进步、商用进展快,处在爆发前夜。探索最具发展潜力的氢能企业,锁定制氢、储氢和燃料电池三个最大产业环节的龙头:大财经2023-11-29 14:04:540000欧洲车企Stellantis与零跑汽车深度合作,助力中国新能源产业崛起

近年来,我国现代汽车产业在技术创新和市场发展方面取得了显著成果。我国新能源汽车市场已呈现出爆发式增长,产销量连续多年位居全球首位。在政策扶持和市场需求的双重推动下,我国新能源汽车产业实现了从无到有、从小到大的跨越式发展。在电池、电机、电控等核心技术领域,我国企业已具备国际竞争力,部分企业甚至在某些领域达到了世界领先水平。大财经2023-12-29 05:08:130000