物以类聚什么意思 物以类聚的讽刺文案

大财经2023-10-07 10:02:491阅

污泥与浊水在一起

乌云与黑暗在一起

苍蝇与老虎在一起

在阳光的照射之下

它们全是垃圾

大扫除之后

神州处处皆大欢喜

0001

相关推荐

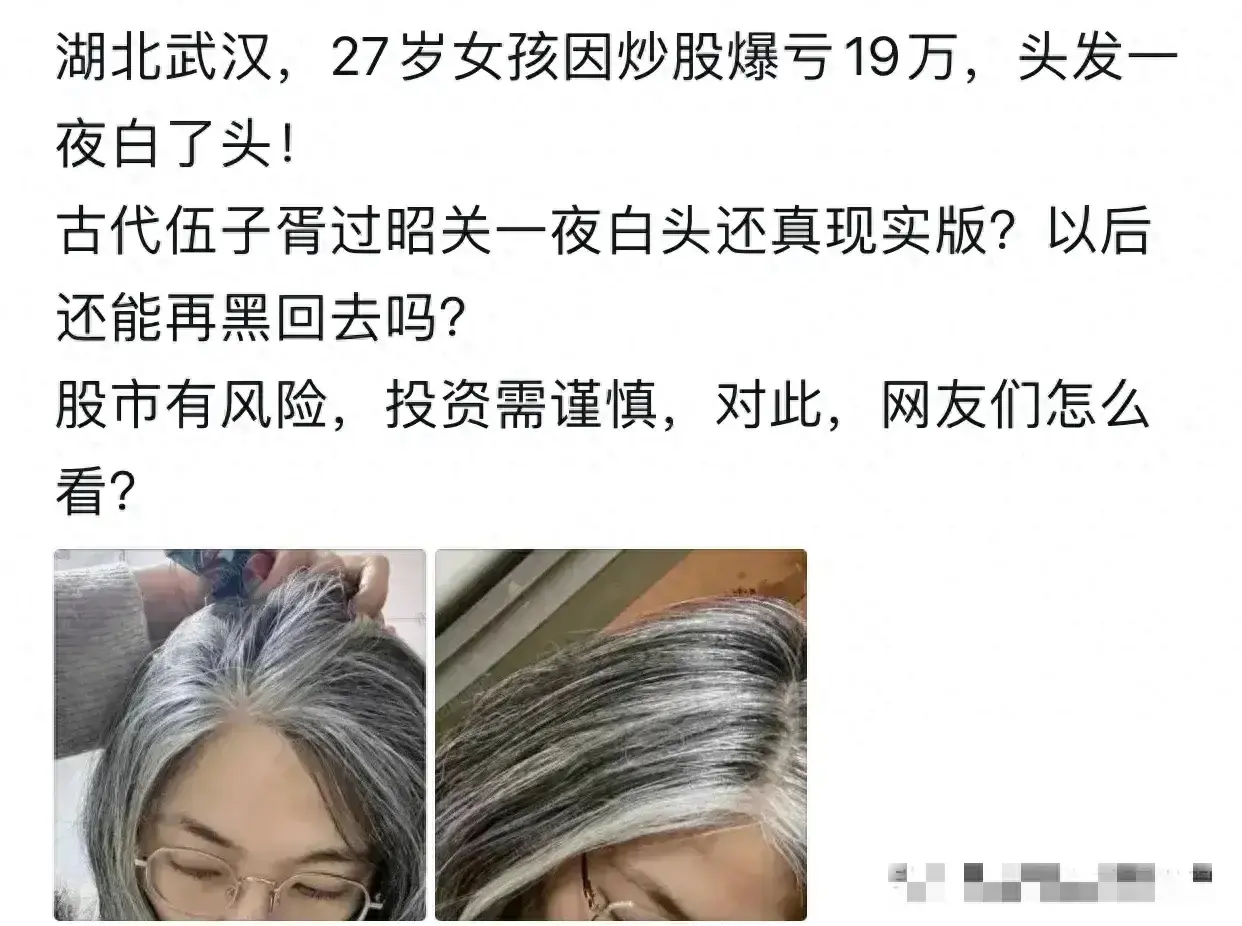

武汉,27岁女孩炒股爆亏19万,一夜白了头

武汉一位27岁女孩炒股巨亏19万,一夜白了头。据了解,这位女子名叫小杨,是一名普通的上班族,去年初开始接触股市,在经历了一段时间的盈利后,她逐渐变得自信,将更多的资金投入到了股市中。然而,股市的波动难以预测,就在小杨信心满满地等待大赚一笔的时候,市场的下滑让她陷入了巨大的亏损。大财经2023-11-21 11:10:130000高盛将2024年布伦特原油价格预测下调10美元,因美国供应增加

高盛最新报告将2024年布伦特原油价格预测下调10美元至81美元/桶,原因是美国强劲的产量抑制了温和的需求增长。高盛将36个月的布伦特预测下调至72美元/桶。0000西点军校22条军规 西点二十二条军规

大财经2023-03-24 02:34:410001用科技连接善意 快手2022年ESG报告正式发布

4月27日,快手科技正式发布2022年环境、社会和治理报告(以下简称“ESG报告”),全方位展示公司在绿色环保运营、社会责任担当、平台治理、员工发展等多个维度的表现。大财经2023-05-06 14:28:270001