中国没去G20,8国不去,中国要去的上合坐满人,这是为何?

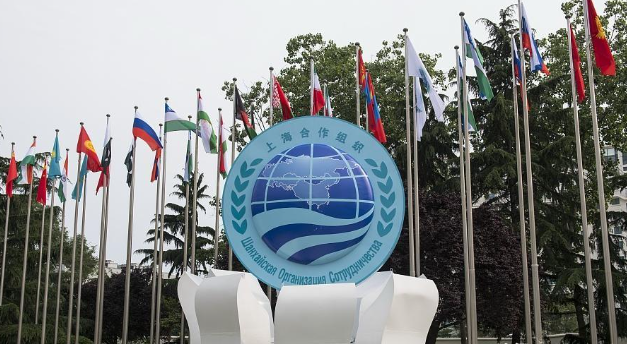

近期,备受瞩目的上合组织成员国理事会即将在印度举行。作为本次峰会的主办国,印度邀请了包括中国、俄罗斯在内的7个国家参加,旨在加强成员国之间的合作与交流。与此同时,观察国的伊朗、白俄罗斯和蒙古国也受邀参加会议。此次峰会还特别邀请了土库曼斯坦、上海合作组织的两个机构、联合国、独联体等6个国际和地区组织的负责人作为主席国客人出席会议,进一步彰显了上合组织的重要性和国际影响力。

为了理解为何中国积极参与上合组织,我们需要考虑多个方面的因素。首先,上合组织作为一个重要的地区合作机制,对于中国来说具有战略意义。该组织覆盖了亚洲、欧洲和中亚地区,涵盖了世界人口的约45%,国土面积的约30%,成员国经济总量的约20%。作为全球第二大经济体,中国通过积极参与上合组织,可以加强与周边国家的经济合作,促进区域内的稳定与繁荣。

其次,上合组织提供了一个平台,让成员国之间进行政治、经济、安全等多领域的对话与合作。中国作为上合组织的创始成员国之一,一直致力于推动该组织的发展与合作。通过参与上合组织的各种机制和活动,中国可以加强与成员国的沟通与合作,推动区域内的和平与稳定。此外,上合组织也为中国提供了一个重要的平台,与俄罗斯等大国展开高层交流,加强双边关系,推动共同利益的实现。

第三,上合组织强调的非传统安全问题,如恐怖主义、极端主义、边境安全等,与中国的利益密切相关。中国积极参与上合组织,旨在通过多边合作与协调,共同应对这些挑战,维护地区的和平与稳定。在上合组织框架下,中国可以与其他成员国分享情报、加强安全合作,并通过联合军事演习等活动提高军事能力和应对能力。

值得注意的是,与G20等国际机制相比,上合组织更加注重亚洲地区的合作与发展。这也是为什么中国选择参与上合组织而不是G20的一个重要原因。在上合组织中,中国可以更加积极地参与和引领地区事务,为亚洲地区的发展作出贡献。

总的来说,中国积极参与上合组织的动因是多方面的。地缘政治、经济利益、安全合作以及地区稳定等因素都推动着中国在上合组织中发挥积极作用。随着上合组织的不断发展壮大,中国作为其中的重要成员国将继续在该机制中发挥积极作用,为地区的和平与繁荣做出贡献。

微评:中国参与上合组织体现了其积极参与全球事务和地区合作的姿态。作为一个多边合作机制,上合组织为成员国提供了一个平台,促进了政治、经济和安全等多领域的合作与对话。中国通过参与上合组织,加强与周边国家的合作与交流,推动区域内的和平与繁荣。同时,中国也通过上合组织与其他大国进行高层交流,加强双边关系,推动共同利益的实现。中国参与上合组织的决策体现了其积极参与全球事务的态度,也彰显了中国作为世界大国的责任与担当。

曾经辉煌无比的东南亚小国,号称亚洲第二富,如今为何穷困潦倒?

昔日的繁华,如同流星划过夜空,璀璀烁然后即逝。曾经,在东南亚的版图上,有这样一个国家,其辉煌一时无两,它不仅是该地区的明珠,更是亚洲乃至世界经济发展的典范。它就是——不列颠尼亚(虚拟名称),这个名字曾象征着富饶与荣耀,号称亚洲第二富,仅次于日本。但是同样的,时间的长河无情地冲刷着人间万物,不列颠尼亚也未能幸免于难以预料的命运之变。大财经2023-12-04 14:11:380000很多人都当纸皮卖掉了 , 有人一块钱一斤回收 偷偷闷声发大财

一、引言近年来,随着人们对环保意识的提高,旧书回收行业逐渐受到关注。然而,旧书回收的背后,却隐藏着一些不为人知的行业秘密。有些人将其当作废纸卖掉,殊不知,这其中存在着巨大的商机。本文将揭示旧书回收行业中的秘密,帮助读者了解其中的盈利模式。二、旧书回收行业的盈利模式1.旧书分类旧书回收行业的盈利模式之一,是对回收的旧书进行分类。根据书的品相、内容和版本,可以将旧书分为以下几个类别:大财经2023-12-15 13:07:090001廊坊财政收入全省增长倒数第一

2023年河北各地财政收入排行榜揭晓,廊坊以—4.99位列全省增长倒数第一,再次刷新人们的认知。多年以来,廊坊均为全省财政收入前三,除了石家庄和唐山之外,廊坊坐稳了第三把交椅。2019年,廊坊全年财政收入仍然达到了646亿元。疫情期间,廊坊财政收入多次探底。今年1—10月实现295.4亿元,成为全省增长倒数第一。0000光信息科学与技术 海光信息待遇怎么样

【科技前沿】新华社北京3月9日电(记者张漫子)北京量子信息科学研究院袁之良团队首创量子密钥分发开放式新架构,采用光频梳技术,成功实现615公里光纤量子通信。该架构在确保量子通信安全性的同时,能大幅降低系统建设成本,为我国建设多节点广域量子网络奠定基础。相关成果日前发表于国际学术期刊《自然-通讯》。0001联源机电2022年净利459.76万同比增长1076.63% 销售订单数量增加

挖贝网5月5日,联源机电(836890)近日发布2022年年度报告,报告期内公司实现营业收入107,034,625.13元,同比增长37.10%;归属于挂牌公司股东的净利润4,597,622.15元,同比增长1,076.63%。报告期内经营活动产生的现金流量净额为-6,033,002.70元,归属于挂牌公司股东的净资产28,414,709.37元。0000