三株口服液覆灭史:年销售80亿的“巨无霸”,却被湖南老汉扳倒?

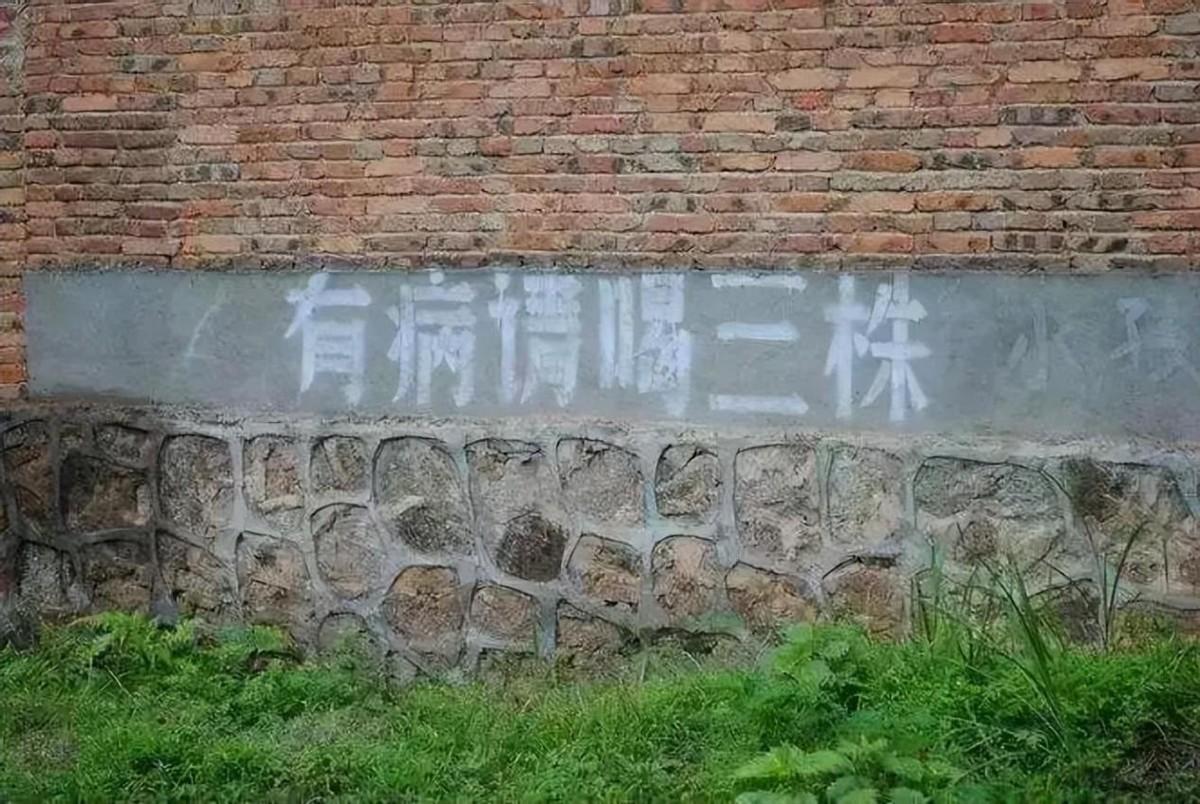

“生病就喝三株”

在上世纪90年代,三株口服液引起了保健的热潮,为了购买它,农村百姓将买化肥的钱拿了出来。

仅仅三年的时间三株口服液的收入便高到80亿,并成立了600多家子公司。

然而让所有人惊讶的是,这一保健品王国在一夜之间被一个湖南老汉击垮,最终走向了破产......

本文内信源来自官媒(南阳政法) ,2022年5月31日发布,但为提升文章可读性,细节可能存在润色,请理智阅读,仅供参考!

1996年,70多岁的陈伯顺因常年劳作,身患多种顽疾困扰,这时三株口服液的广告狂轰滥炸,宣称具有治百病的奇效。

营销人员的软磨硬泡下,陈伯顺终于花428元购买了10瓶三株口服液。

刚开始,陈伯顺觉得三株口服液的确有效,他的食欲和睡眠都好转了,但很快,原本的症状反弹加重,身上还出现大片红肿、溃烂。

等陈伯顺喝完第8瓶时,情况已然糟糕,陈伯顺的家人赶紧送他入院,医生判断他出现了“三株药物高蛋白过敏”。

医生对陈伯顺进行抢救,但老人的病情却愈发严重,在住院治疗的两个月里,陈伯顺反复出现各种严重的过敏症状,最终不治身亡。

陈伯顺的家人决定起诉三株公司,他们从警方取来陈伯顺喝剩的两瓶三株口服液送检。

检测发现三株口服液不仅没有标榜的双歧杆菌成分,还含有可能引起过敏反应的添加剂,动物实验显示三株口服液对小鼠也有一定毒性作用。

基于检验报告,法院判决三株公司应赔偿陈伯顺家属29.8万元,这一判决结果立即在社会上掀起轩然大波。

“八瓶三株口服液害死一条老汉”的新闻迅速在各大媒体上铺天盖地。

人们纷纷议论三株口服液的真实成分,怀疑它不过是冒牌药,根本没有任何药效。

在这般舆论攻势下,三株公司股价暴跌,销量瞬间蒸发,大量产品积压在仓库,分公司纷纷倒闭。

三株口服液曾经的疯狂宣传也成了笑话和讽刺的对象。

可是吴炳新早年的辉煌又是如何得来的呢?

吴炳新,一个传奇式的商业人物,他创立的三株口服液曾风靡全国,被称为90年代商业神话,而他前半生的遭遇,也令人唏嘘不已。

1938年,吴炳新出生在一个山东农民家庭,5岁那年,他先是失去了父亲,一年后又失去了母亲,被迫离开家乡,开始了漂泊生活。

在亲人的帮助下,吴炳新艰难完成了小学学业,却无力继续升学,20岁那年,他来到包头矿务局工作,开始了漫长的职业生涯。

年少时期的艰辛生活,磨砺了吴炳新坚韧不拔的性格,他一直節约生活,从未去领取工作单位发放的新衣服。

同时,为了家庭生计,他还开展豆芽生意,使用200元创业资金,赚取生活费。

80年代中期,他又收购了一家糕点厂,逐步积累了开办企业的经验。

1978年改革开放后,吴炳新果断抓住机遇,从包头矿务局离职,开始自己的创业之路。

起先,他尝试过多种生意,包括卖豆芽、做糕点,但都没有取得很大成功,直到80年代末,随着保健品市场的兴起,吴炳新敏锐地嗅到了商机。

1989年,吴炳新带着刚大学毕业的儿子吴思伟来到了安徽,准备进军保健品市场。

他们最初代理的产品是“昂立一号”口服液,凭借过硬的营销手段,昂立一号在全国迅速走红,吴炳新也因此赚得第一桶金。

1990年,吴思伟去了南京继续发展“昂立一号”,而吴炳新则来到了山东,因为他的梦想不只局限在代理方面。

1994年,56岁的吴炳新在济南创立三株公司,推出保健品“三株口服液”。

吴炳新深知,一个优秀的产品也需要优秀的宣传策略作为加持,否则很难在竞争激烈的市场上脱颖而出,为了让三株口服液迅速占领市场,他制定了一整套系统化的宣传方案。

第一步,选择非黄金时段打广告,吴炳新放弃了高昂的黄金时段,而是选择了相对廉价的非黄金时段在各大电视台投放广告。

这不仅大大降低了成本,还使广告可以重复播放多次,加深了观众的记忆。

第二步,发动“农村包围城市”,吴炳新雇佣大批大学生,组建宣传队伍,深入全国各地乡村,到处张纸刷写三株口服液的广告标语,很快覆盖了中国农村的每一处墙壁和电线杆。

第三步,现身说法加专家推荐,在电视广告中,吴炳新安排真人病患讲述服用三株口服液后病情得到改善的过程。

然后请着白大褂的专家分析讲解三株口服液的药效,既增加了可信度,也便于普通观众理解。

第四步,举办义诊活动,在义诊过程中,志愿者们则不失时机地向老人们推荐三株口服液。

一些老人购买三株口服液后,病情果然有所改善,这无形中成就了三株口服液的口碑。

在这几步战略的配合下,三株口服液取得了空前成功,仅两年时间销售额就突破80亿元,吴炳新本人也当上了中国首富。

“三株口服液”成为了90年代乡村人集体回忆的一部分,它的辉煌短暂却异常灿烂。

然而,正当三株如日中天之时,一位莫名其妙的湖南老汉,却成了吴炳新和他商业帝国的终结者。

在负面新闻的打击下,三株公司濒临破产,吴炳新不得不采取救命措施,裁员、关停子公司,艰难维持住公司运转。

2000年后,吴炳新试图带领三株再次翻红复辉煌,但均以失败告终。

当所有人都以为三株已经退出历史舞台时,2020年疫情期间,吴炳新突然带着一款名为“五株王”的新产品杀回保健品市场。

然而这次公众已经免疫了吴炳新的营销手法,国家部门也检测发现“五株王”并无实质疗效,吴炳新想重复当年“三株”的奇迹,注定是徒劳。

现在的吴炳新似乎还在原地徘徊,被一场商业奇迹和滑铁卢困在了20多年前,而外界也在反思,三株的衰败正是过分依赖营销包装、忽视真诚做产品的结果。

河南小夫妇售楼处被打后续:发布事情圆满处理的视频后账号被禁言

近日,河南一对小夫妇(抖音账号亮亮和丽君)因在郑州融创新城(河南中珂置业有限公司开发)售楼处索要购房时售楼处答应返还的2万余元佣金时被售楼处“闲散人员”五六人围攻的视频引发网友关注和热议。事情发生的11月15日,亮亮和丽君小夫妻二人在得知融创新城售楼处在举行一个宣传活动,所以小两口特意跟单位领导请了假去“帮帮场子”,顺便看看能否要回三年前售楼处答应给返还的2万余元佣金。大财经2023-11-23 11:06:400002把合资车打的抱头鼠窜的新能源车,为什么在B级车市场寸步难行?

我们之前提到过信息茧房的事,这个不难理解,互联网把所有的思维封闭、分层的区分开来,不同认知、消费能力的人群对世界的看法是完全不同的。信息茧房在互联网上扮演着重要的角色,推动着各个板块的舆论。比如说互联网、新能源汽车板块,在所有人都认为互联网汽车已经成为行业主流,中国品牌全面超过外资品牌的今天,事实却远不是如此。一个是,燃油车依然是行业主导。大财经2024-01-09 12:23:370000全面停止生产!广州28年的家电企业解散,员工已解除劳动合同

广州市家电巨头显华家电惊传解散风波广州,这座珠江之畔的繁华都市,不仅是中国南部的经济中心,也是国内外知名企业扎栈的热土。在这里,一个拥有28年历史的本土家电制造商——显华家电实业有限公司(以下简称“显华家电”),近日突然宣布解散,成为行业内外关注的焦点。大财经2023-11-23 13:33:450000退休后,我不顾儿女反对,500万卖掉北京房子,到昆明买房养老

阅读此文前,诚邀您点击一下“关注”按钮,方便以后持续为您推送此类文章,同时也便于您进行讨论与分享,您的支持是我们坚持创作的动力~这次我要把我在北京的老房子卖掉,去昆明买房养老。我打算拿出五百万卖了我北京的老房子。我的儿子小山和女儿小红对我这个决定非常反对。前些天,我把这个想法告诉了小山和小红。小山听到我的决定后,十分惊讶:“爸,你开什么玩笑呢!卖了北京的房子去昆明养老?我们不同意!”大财经2023-12-11 15:37:040000福投股份2022年净利4874.45万 同比减少15.52%

挖贝网5月4日,福投股份(839351)近日发布2022年年度报告,报告期内公司实现营业收入3,495,044,717.91元,同比增加22.74%;归属于挂牌公司股东的净利润48,744,467.86元,同比减少15.52%。报告期内经营活动产生的现金流量净额350,170,797.31元,归属于挂牌公司股东的净资产336,373,460.66元。0000