风和医疗(大客户实控人成谜,原第一大推广服务商蹊跷,消失,IPO观察)

据招股书,吻合器类产品分为电动腔镜吻合器类产品和手动腔镜吻合器类产品以及开放吻合器类。其中电动腔镜吻合器类产品营收的占比逐年上升,分别为17.4%、36.9%、52.86%,而手动腔镜吻合器类产品营收占比分别为65.94%、48.82%、34.34%,呈逐步下降趋势。

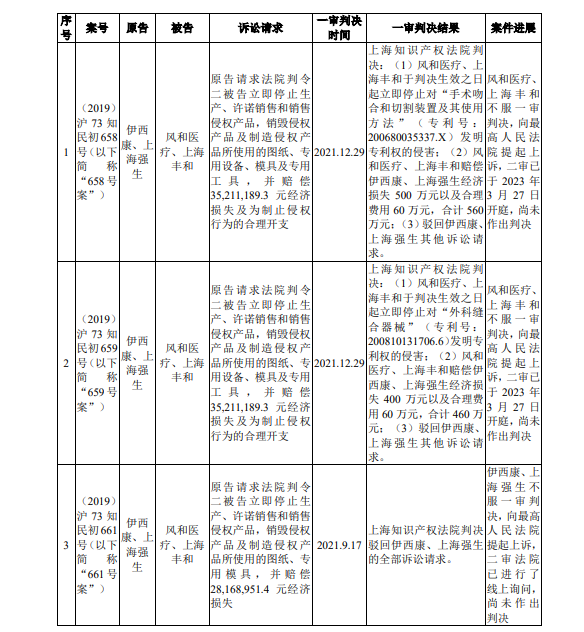

值得一提的是,风和医疗目前与劲敌强生还有专利纠纷。招股书显示,2019年9月,强生子公司伊西康和上海强生 (合称“强生”) 向上海知识产权法院提起四项诉讼,起诉公司一次性使用腔镜切割吻合器产品及钉仓侵犯其专利权。目前,强生已撤诉其中一起诉讼,其余三项诉讼仍在审理当中。

风和医疗的产品包括腔镜吻合器、开放吻合器以及其他微创外科手术器械(如穿刺器、结扎夹及施夹钳等)。其中,吻合器类产品是公司收入的主要来源。

风和医疗提示风险称,上述未决诉讼的判决结果具有不确定性。如果司法机关最终作出对公司不利的裁决,则公司可能会新增赔偿责任且部分业务活动可能会受到禁止或限制,包括可能被要 求停止生产、销售被控侵权的产品等,进而使得公司相关产品的技术方案可能无法继续使用。(本文首发于钛媒体APP,作者|刘凤茹)

其中,市场推广费主要包括增强产品知名度与终端医院接受度,聘请外部第三方服务商下沉相关区域自行开展的渠道推广费用,以及销售团队日常业务开展及营销推广费用,如业务宣传费、会务费、专家顾问费及咨询费等费用类型。

钛媒体APP通过梳理发现,风和医疗服务商疑点重重。

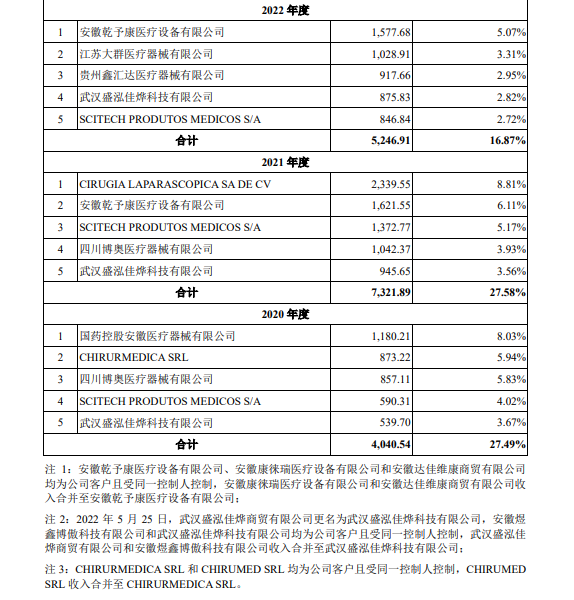

据了解,风和医疗买断式经销模式下,主要直接客户包括乾予康、江苏大群医疗器械有限公司、贵州鑫汇达医疗器械有限公司、武汉盛泓佳烨科技有限公司等境内外经销商,主要终端客户为境内外医疗机构。

这样的情况也并非孤例。招股书显示,2022年5月25日,武汉盛泓佳烨商贸有限公司更名为武汉盛泓佳烨科技有限公司(以下简称“盛泓佳烨”),安徽煜鑫博傲科技有限公司和盛泓佳烨受同一控制人控制,前述二者收入合并至盛泓佳烨。盛泓佳烨已连续三年出现在风和医疗前五大客户之列。

招股书披露,乾予康、安徽康徕瑞医疗设备有限公司(以下简称“康徕瑞”)和安徽达佳维康商贸有限公司(以下简称“达佳维康”)均为风和医疗客户且受同一控制人控制,康徕瑞和达佳维康收入合并至乾予康。

产品结构的单一,导致公司经营上面临一定风险。政策方面,风和医疗主要产品腔镜吻合器相关的“两票制”政策已在福建、安徽、陕西等部分地区全面推行。若“两票制”在医疗器械领域全国范围内全面推行,对公司的销售模式、销售单价、毛利率、销售费用等均产生影响。若公司不能根据政策变化适时调整与经销商的合作方式,可能会对公司的生产经营产生不利影响。

“公司销售费用率高于可比公司平均值,主要原因系报告期内公司电动腔镜吻合器类等产品仍处于市场开拓期,需要加大销售推广力度提高产品知名度与市场接受度,公司销售费用率高于同行业可比上市公司平均水平具有合理性,符合公司经营实际”,风和医疗如是说。

然而,光鲜外表之下,重重疑点待解。钛媒体APP注意到,风和医疗报告期内九成以上收入来自经销模式,其中安徽乾予康医疗设备有限公司(以下简称“乾予康”)、武汉盛泓佳烨科技有限公司等经销商客户背后的实控人身份成谜。

根据天眼查显示,达艺康原为靳娜100%持股企业;康有康实控人为王颖(持股100%)。安徽胸外的两个自然人股东分别是卢宇(持股99%)和尹晓艳(持股1%),参保人数为1。

招股书披露,2020-2022年期间,主要为风和医疗进行推广的公司有合肥邦亮商务信息咨询有限公司(以下简称“合肥邦亮”)、安徽胸外医疗设备有限公司、福州泽亿医药科技有限公司。招股书中详示的9家服务商中,除了合肥邦亮,其余服务商都是在2019年之后成立,合作也是迅速开展。

风和医疗业绩增长,离不开营销的驱动,三年间市场推广费支出呈正向增长。通过梳理发现,风和医疗推广服务商中,大部分都是“新面孔”,其中安徽胸外医疗设备有限公司在成立首年就成为第一大推广服务商。蹊跷的是,2022年已不见该服务商的踪影,该服务商关联方合肥达艺康信息技术咨询有限公司(以下简称“达艺康”)也已注销。

通过查询了解到,盛泓佳烨成立于2019年4月,其股东为沈娟和彭丽华,沈娟持股98%为大股东。安徽煜鑫博傲科技有限公司成立于2022年4月,杨万毅、朱文德各自持有60%、40%股份。盛泓佳烨、安徽煜鑫博傲科技有限公司同样未能查找到关联关系。根据招股书信息,谁在为谁代持?

钛媒体APP通过查询了解到,安徽胸外的大股东卢宇与达佳维康实控人为同一人。值得一提的是,康徕瑞的注册地址为安徽省合肥市经济技术开发区繁华大道南、百鸟路东中环城E3地块B幢办1003、1004室,安徽胸外的注册地址为安徽省合肥市经济技术开发区繁华大道南百鸟路东中环城E3地块办公楼B幢1023。

天眼查显示,乾予康成立于2021年5月27日,注册资本为500万元,实缴资本8万元,该公司目前由自然人杨超和朱灿灿持股,杨超持股99%;达佳维康成立于2015年11月,由卢宇持股100%;康徕瑞成立于2018年9月,朱永涛持股100%。但公开资料中,乾予康、康徕瑞和达佳维康并未有明显的关联关系,那么谁才是真正实控人?

招股书显示,风和医疗2020-2022年(报告期)收入、净利润同步提高。根据弗若斯特沙利文出具的《微创外科手术器械市场研究报告》,2022年度,在国产电动腔镜吻合器出口市场中,风和医疗位列第一位,约占中国电动腔镜吻合器出口市场的33%。

“神秘”的大客户

2020年,安徽胸外医疗设备有限公司(以下简称“安徽胸外”)成立首年(安徽胸外2022年4月成立),就拿下了风和医疗第一大推广订单。当年风和医疗支付给安徽胸外的渠道推广费高达669.24万元,占渠道推广费的72.65%。2021年安徽胸外继续为风和医疗推广,不过当期推广费减少至159.97万元,为第二大服务商;2022年安徽胸外则从服务商的名单中“消失”。

政策推动我国医疗器械行业迎来高速发展期,产业链相关企业也在加快资本化进程。近期,微创外科手术器械及耗材的生产商江苏风和医疗器材股份有限公司(以下简称“风和医疗”)向科创板递交招股书,开启闯关之旅。

风和医疗成立于2011年,是一家专注于微创外科手术器械及耗材研发、生产和销售的创新型企业。

受同一实际控制人控制,谁才是实控人?安徽胸外又是如何做到刚成立就拿下近700万元的订单?

风和医疗还坦言,公司所处微创外科手术器械及耗材领域市场竞争较激烈,一方面以强生、美敦力为代表的国外品牌市场占有率较高,另一方面越来越多的境内医疗器械生产商开始瞄准微创外科手术器械市场,使得市场竞争进一步加剧。

无独有偶,另一服务商的资质也疑点重重。招股书显示,2021年和2022年,合肥邦亮是风和医疗的第一大服务商,风和医疗向其支付渠道推广费用194.92万元和205.61万元,占公司渠道推广费用比例为35.36%和44.58%。合肥邦亮成立于2016年,注册资本100万元,实缴资本、参保人数和人员规模均不详,被疑“空壳”公司。

销售费用中,市场推广费是第二大开支项目。报告期内,风和医疗的市场推广费分别为1418.46万元、1530.55万元和1687.48万元,占当期销售费用的比例为37.11%、25.69%和22.35%。

营销的驱动下,报告期内,风和医疗实现营业收入分别为14697.77万元、26552.38万元及31107.84万元;复合增长率为45.48%;扣非后归属净利润分别为2602.09万元、3149.19万元及5907.24万元;复合增长率为50.67%。

关于上述公司大客户实控人、服务商的相关疑问,钛媒体APP向风和医疗发去调研函,但截至发稿,未收到相关回复。

巧合的是,杨超曾任达艺康的监事,杨超与风和医疗大客户乾予康的大股东同名,是否为同一人?公司在信息披露上是否真实?完整?

根据招股书信息,达艺康、安徽康有康医疗器械科技有限公司(以下简称“康有康”)和安徽胸外受同一实际控制人控制,推广费合并至安徽胸外。截至招股书签署日,达艺康已注销。

从披露的招股书来看,风和医疗的销售收入主要依靠经销模式。报告期内,该公司经销模式形成的主营业务收入分别为14048.26万元、24584.37万元和30836.1万元,占各期主营业务收入比重分别为95.58%、92.59%和99.15%。

数据显示,2020-2022年,风和医疗吻合器收入分别约1.26亿元、2.33亿元、2.76亿元,占公司主营业务收入的比重为85.56%、87.58%、88.86%,接近90%,且呈上升趋势。

八成收入来自吻合器,与强生专利诉讼悬而未决

2020-2022年,风和医疗来自前五大客户的销售金额分别为4040.54万元、7321.89万元、5246.91万元,占比27.49%、27.58%、16.87%。在前五大客户中,乾予康最为引人关注。在2021年和2022年,乾予康分别贡献了1621.55万元和1577.68万元的销售额,成为第二和第一大客户。

销售费用率高于同行,与多家服务商“闪电”合作

招股书披露,风和医疗2020-2022的销售费用分别为3822.22万元、5957.78万元和7549.98万元,占当期营业收入的比例为26.01%、22.44%和24.27%。同行可比上市公司天臣医疗(688013.SH)、东星医疗(301290.SZ)和戴维医疗(300314.SZ) 2020-2022年的销售费用率平均值分别为15.12%、17.66%和14.97%,风和医疗的销售费用率远高于同行公司。

中共中央军事委员会

来源:人民网-人民日报习近平同志10月23日,刚刚在中国共产党第二十届中央委员会第一次全体会议上当选的中共中央总书记习近平和中共中央政治局常委李强、赵乐际、王沪宁、蔡奇、丁薛祥、李希在北京人民大会堂同采访中共二十大的中外记者亲切见面。新华社记者申宏摄新华社北京10月23日电中国共产党第二十届中央委员会第一次全体会议公报大财经2023-03-24 03:20:050004即将退休的人注意!人社局喊你领取“视同缴费年限”,一起了解!

大家好,欢迎收看本期的节目,今天我们来聊一聊,视同缴费年限。了解养老保险的朋友们都知道,我国规定:想要正常退休领取养老金,不仅需要达到法定退休年龄,还需要社保缴费年限满15年。而在社保缴费年限中,除了实际缴纳的年限,还有视同缴费年限。那么视同缴费年限是如何计算的?又是如何影响养老金的呢?今天我们就来好好的说一说。首先,我们要了解,什么叫做视同缴费年限。大财经2023-08-30 16:09:390000新能源车主要哭了?部分公共充电桩服务费上调50%!以后越来越贵?

日前,据央视财经报道,新能源汽车因较低的使用成本,一直以来备受消费者青睐。然而,近期有部分城市的新能源汽车车主发现,他们在公共充电桩充电时,费用比以前高了不少,网约车车主表示:以前一个月充电费1200元,如今1500元,相比于涨了25%。来自央视新闻大财经2023-11-29 12:26:330000输入手机号查物流单号 输入手机号查询订单号

我们查询快递的时候,会遇到只知道发出物流的信息,那么我们应该要如何筛选出快递单号呢?今天,小编就给大家分享一个方法教大家如何根据快递的发出物流信息来筛选快递单号。首先,我们要进入快递批量查询高手软件,并点击添加单号。第二步,我们要在弹出来的文件框里将要查询的多家快递公司的单号都复制进去,并点击保存。第三步,在弹出来的提示框里选择“否”,因为软件会自动为我们查询快递公司。大财经2023-03-21 00:24:430001

正在请求数据,请稍候!

正在请求数据,请稍候!