干货(最全网格建仓思路,快来抄作业)

二、先筛选自己看好的基金标的,去构建自己的底仓

首先必须是低估值的基金,最好是指数ETF,长期上涨确定性高。然后要能有足够理由得出该基金的支撑位和压力位,也就是要大概率知道它的波动范围。最好找波动率大的基金,波动率越大,进行网格的次数越频繁,获利越多。

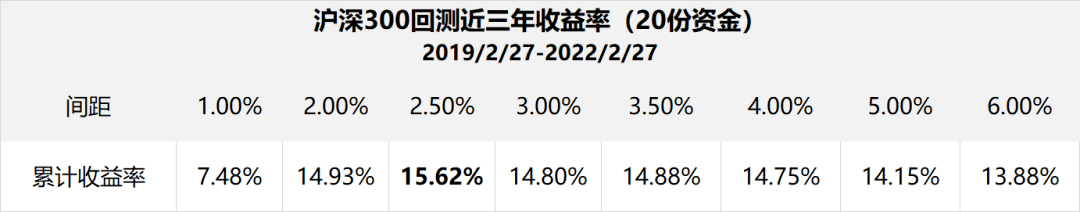

我将历史数据进行了海量数据测算后,总结了一个表格:

如图所示,沪深300指数,20份资金的话,最优间距是±2.5%左右,在网格间距里1%~6%之间回测下来收益率是最好的。

一、挑选标的

一、首先要开通一个支持网格交易的低佣较低的证券账户,目前支持网格交易的券商并不多,如果还没有的话,可以留言了解。

虽然历史不绝对代表未来,但绝对具有一定参考性,比大家盲目设置要好得多。

我根据历史数据和规律总结了一下。

★

首先要建立用于网格交易的底仓,一般是资金量的一半,在估值处于历史底部区域时,则可以适当提高建仓资金量。以中证500为例,目前中证500的估值处于合理偏低估值,假设手有20万资金准备做网格,先以市价买入10万作为底仓,设立上下各5格,每格2万。

行业指数:中证消费、医药300、中证信息技术,券商ETF

以上是我对每一只基金网格间距设置的理想最优参数。

那么问题来了,网格间距多少合适?

假设市场跌破4.5元依然继续下跌,这时已经没有资金补仓了怎么办?这种情况俗称破网,但由于我们选择的是长期大概率上涨的宽基ETF,因此也不用慌, 默默持有即可,等待市场回调。

网格间距,一般来说3%-10%一格都是可取的。若宽度太大则资金利用率低,宽度太小,股市震荡期可以体现优势,但是如果一直上涨或者下跌,则会出现突破上限空仓和跌破下限无可用资金的情况,所以要根据所操作的指数或者股票的历史波动率、历史高低点、资金量以及交易成本综合考虑,设置合理的网格。

核心利润来源依旧是来自于基金长期成长性,如果基金单边下跌那么即便有网格交易也未必能赚。

一个是交易成本,由于网格会频繁交易,交易成本会影响利润,所以一定要有一个基金免5的低佣证券账户,这样每次交易不会被收取最低5元的高昂费用。

这就要精心挑选标的了,不建议找个股做网格交易,个股的不确定因素太多了,而且风险大。要根据历史波动范围、市场环境,基金性质等因素,确定未来一段时间,比如1年内该基金的波动范围。

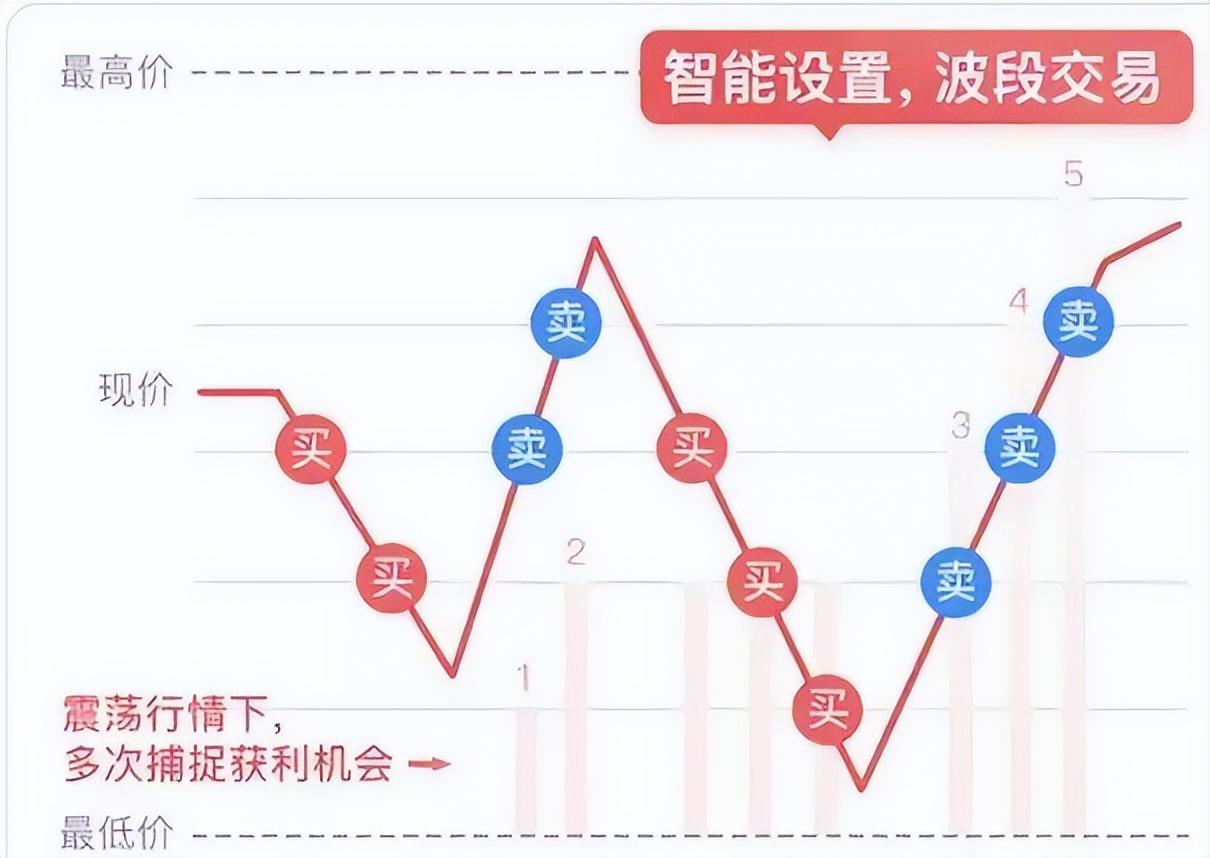

网格交易法:就是选出低估值的指数基金,确定在最近一段时间该基金的波动范围,把波动范围平均分割成若干等份,然后根据价格波动,越跌越买,越涨越卖,进行高抛低吸的收割波段。

最后再总结下:

网格交易条件单设置方法

二、波动范围怎么知道?

我们可以尽量投资优质的ETF基金品种来做网格,这样胜率更高。

六、提高自己的资金效率,用于网格交易闲置的资金仓位,适当配置一部分债基,剩下随时用于网格交易

未来博主会为大家带来更多干货,大家如果喜欢的话,请给波关注和点赞,顺手转发哦!这将是博主创作前行的动力。对文章有不理解的地方,可以直接后台留言,与我互动!

但能拆分成多少份,主要是看你的资金量决定,比如你手上只有1万块某基金,想拆成20份,每份500块,结果一只基金一手都大于500,这种情况就只能缩减份数了。

三、网格间距怎么设置?

网格密度就是交易价格的梯度差设置,也即上涨多少全部卖出自己的苹果,比如基准价是10元,前面我提到设置的网格密度是1元,如果连续上涨10元我就卖光了。

五、自动交易,隔半年至一年看下是否要对条件单进行更新

但如果市场处于一个反复上下震荡的行情,那么就会不断收割利润。

四、构建好自己的条件单之后,设置一些高级交易选项,提升自己的成功率

接下来展示一下网格交易的设置方法~

唯一的缺点呢就是单边上涨收益会低于满仓,或者是进入单边下跌,由于每跌一格我就要买一份,这样不一会就变成满仓。

三、确定网格密度之后,再构建自己的条件单

其实十份资金,每格间距4%,和二十份资金,每格间距2%的效果是非常接近的,总体上格数越多越利于触发网格交易,二十份效果肯定略优于十份。

我通过大量回测和指数的波动进行拟合,确定了每个指数基金最合适的网格间距。

一旦卖光,就吃不到后面的收益,因此网格密度不能太窄。

以最新的2022年网格间距为例,分别对应不同间距的网格条件,建议如下(记得收藏噢)~

网格交易有4个核心要点:挑选标的、波动范围、网格间距,确定每格资金量。

免责声明:本号提供的所有信息仅供参考,对该信息的准确性、完整性或可靠性、及时性不作任何保证,并非作为买卖、认购证券或其它金融工具的邀请或保证。投资者据此操作,风险自担。

网格交易法一直是A股长盛不衰的交易策略,因为这个方法最适合用在熊市震荡行情中,而大A十年都在3000点上下磨蹭,简直就是为网格交易法量身打造的应用场景。这种方法如果用在美股那种十年牛市上,就容易踏空了。

★

宽基金ETF:证500、沪深300、上证50、中小板指、创业板

高分红蓝筹股:格力、美的、伊利、双汇

假设中证500收盘价是6元,根据中证500的历史最低点位来看,未来将有30%的下跌空间,因此我们设置中证500底部价为4.5元,价格间隔为0.3元,顶部价则设为7.5元,每格等距0.3元,那么每下跌0.3元就买入2万,在市价4.5元的时候资金买完。

所以理论上网格密度高一些收益会更好,但前提是你的资金量够大才能支撑高网格密度。

适合做网格交易的标的有

比如上图的交易策略,低价买了5次,高价卖了5次,每次卖的位置比买的高一点,最终获利5份。

Ps:首先要开通一个支持网格交易的低佣证券账户,如果还没有开通的话,可以加群了解。

影响网格交易的因素主要有两方面。

那么我们应该把资金拆分成多少份呢?

四、确定每格资金量

另外一个是网格密度,这个是决定收益率多少的核心因素。

同样,网格密度也不能太宽,若是苹果价格波动较小,会导致网格难以成交,贡献不了网格利润。

所以,必须根据标的波动幅度,来合理的设置网格密度。

确定好格数和每格间距之后,再去构建自己的条件单。

劳力士服务地址 劳力士售后地址

郑州王先生拿着自己的名牌手表找到钟表维修师钟师傅,钟师傅这样对他说。这究竟是怎么一回事呢?王先生的手表是在国外购买的,最近发现有走时不准的问题,因为手表本身价值不菲,所以特地上网查了品牌售后维修店,起初还是有点不放心,但去到维修店发现,店面环境挺好的,有服务人员接待,还有休息室有茶水,王先生这才安心了下来。维修人员表示手表要先检测,初步检测报价是五千元,让王先生把手表留下进行检测。大财经2023-03-22 03:37:180000手机性价比排行 手机排行榜前十名

我们在买手机的时候,如果预算有限,肯定会优先考虑手机的性价比,也就是它的配置与价格相比是否值得,那么现在有哪些高性价比手机呢,下面就来看看2022年手机性价比排行榜前十名吧。2022年手机性价比排行榜前十名:1第一款:荣耀play6T价格便宜,护眼屏幕、续航强劲参考价格:8GB+128GB¥1199元。优点:1、1000元出头的价位,定位主要是老年机或者备用机。大财经2023-03-24 03:00:130000光热发电迎来规模化良机

近日,国家能源局发布《关于推动光热发电规模化发展有关事项的通知》提出,结合沙漠、戈壁、荒漠地区新能源基地建设,尽快落地一批光热发电项目。力争“十四五”期间,全国光热发电每年新增开工规模达到300万千瓦左右。这意味着我国光热发电规模化发展拉开序幕。大财经2023-05-03 20:31:050000怎样给老师送礼最聪明 给老师送钱正确方法

你们给老师送过卡吗?前阵儿我妈在我们家人群里分享了DY上一个视频,大概内容是一位老师误把家长送礼名单发到家长群里了。我当时还笑称这个班级的家长太抠了,送的有点少。家里有孩子上学的朋友肯定都知道,想讨好老师的两个妙招,一个是进家委会,一个就是简单粗暴直接送卡。我家孩子还没上学前,就听我的两个堂姐说起过她们这方面的经验。大财经2023-03-24 08:33:1900047中央一台直播 中央8直播在线观看

视频加载中...3月5日上午9时,第十四届全国人民代表大会第一次会议将在人民大会堂举行开幕会。届时,中央广播电视总台所属中央电视台综合频道、新闻频道、中文国际频道、4K超高清频道、中国国际电视台各外语频道,中央人民广播电台中国之声、大湾区之声、中国国际广播电台环球资讯广播等频率将进行现场直播;央视新闻、央视频、央视网等中央重点新媒体平台将同步转播。0000