货币互换导致人民币贬值(阿根廷抛售导致贬值,这些说法有多离谱)

这样,人民币流通才会形成良性循环。

然后就以此推论,我们跟大量国家的货币互换,是最近人民币贬值的主要原因。

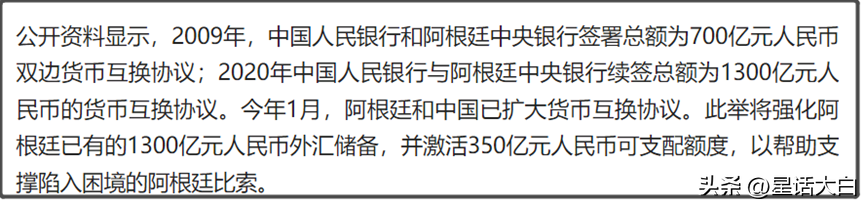

今年1月,是额外激活了350亿元人民币。

不会让对方的货币互换额度,超出贸易额太多,这也是我们在避免离岸人民币市场过大,而超出我们控制。

“央行货币互换”,一国央行,向另外一国央行,主动借钱,用本国货币抵押,借到对方货币,到期时,需要归还等额货币,并支付相应利息。

所以,当前人民币汇率,更多就是看美联储的货币政策,美联储啥时候从加息转为降息,那人民币汇率自然就会进入升值周期。

最近人民币汇率一贬值,各种乱七八糟的说法层出不穷。

所以,外贸今年上半年只不过没有带来升值动力,但不至于导致汇率单边贬值。

对于被申请国来说,只是借出去一笔本币贷款,到期收回本金和利息,不会承担任何汇率和利率损失。

是完全不知道货币互换是固定利率。

即使这20亿元人民币,全都是净卖出,在人民币离岸市场,也不会激出一点小水花。

而建立起双边货币互换协议后,双方贸易大量用本币贸易后。

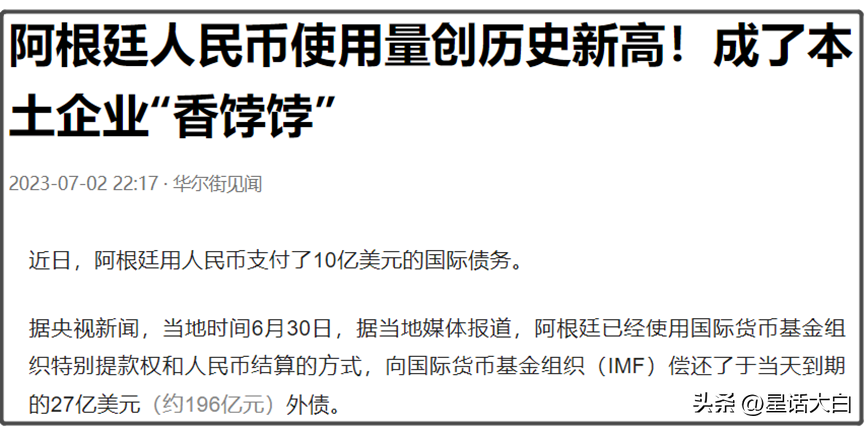

而且阿根廷会用人民币支付外债规模也不大,这次就是10亿美元,对汇率影响同样也是微乎其微。

所以,跟我们双边货币互换的国家,在扣掉本币贸易额后,能在离岸人民币市场上,进行所谓抛售人民币的资金规模是很有限的。

早在2014年,网上也流传“因卢布汇率暴跌,中俄货币互换协议中方将亏钱”的说法。

而且他们现在假如抛售人民币,换美元。

3、外贸出现类似2021年的异常火热状态,这样由于大量企业结汇,做多人民币资金就会增多,可以让人民币出现跟2021年一样的单边升值走势。

比如,7月2日,关于阿根廷人民币使用量创历史新高,且阿根廷用人民币支付10亿美元国际债务的新闻一出来后,底下评论马上就是一大堆说阿根廷在抛售人民币,导致人民币贬值。

总的来说,货币互换工具主要是锚定在贸易。

即使有一些对方的资金,去吃这个利差,但规模肯定不会太大。

这样一来,他们也需要用人民币来跟我们进口商品,把人民币花出去。

而阿根廷6月前10天,人民币交易总额约为20亿元人民币,平均一天才交易2亿元,只占离岸人民币每天交易额的万分之一不到,影响微乎其微。

想要扭转人民币贬值态势,主要就是3个可能:

这是典型的故意把真话说一半,来形成诱导,不会告诉你关键真实数据,只是抛出一个概念,基于事实的一半,去推断错误结论,以此来带歪节奏。

世界上通过货币互换,对外输出美元最多的,就是美联储。

我们跟很多国家签订的货币互换协议,准确说是“央行货币互换”,而不是“商业性货币互换”,这是两码事。

不过当前欧美消费萎靡,全球需求骤降,整个亚洲的外贸出口上半年都出现较大下滑。所以我们今年外贸也承受比较大压力,能维持增长就很不错了,短期想要重现2021年异常火热状态,基本不太可能。

一方面我们跟这些资源国是长期贸易逆差,以往双方是用美元交易,等于我们每年得花大量美元去从他们国家进口资源。

很多人一说货币互换,就说像阿根廷这些国家,货币长期贬值,我们跟他们货币互换会吃大亏。

他们说的一些贸易额、货币互换协议,是有真实新闻来源。

因为这个说法过去一个月长期传播,以至于但凡有个跟人民币汇率有关的视频,底下评论都有一堆拿货币互换说事的。

去年我们汇率贬值,也没见人拿货币互换说事,结果这次就出现一大堆人拿货币互换带节奏,把货币互换说成这次汇率贬值的主要原因,渲染我们成冤大头的舆论氛围。

而阿根廷央行手里有人民币后,就可以把人民币放贷给商业银行,然后商业银行再把人民币放贷给进口商,这样阿根廷进口商就可以多用人民币来进口我们商品。

毕竟阿根廷现在手里没有多少美元,能用人民币支付外债,这也是人民币信用本身的体现。

2020年,是扩大为1300亿元。

香港和伦敦的离岸人民币加起来,日均交易规模就有2.3万亿元人民币。

比如、巴西、俄罗斯、沙特等等。

所以,我这里也进一步来说说什么是双边互换协议。

但到期他们也还是需要把人民币买回来,来偿还人民币。

这波人民币贬值,主要还是中美利差,导致的外资热钱抛售我们债券,所带来的金融热钱流出导致的。

外贸资金,也就是我们外贸出口企业,赚到的美元,需要结汇进国内,支付国内货款、工资等等,这是天然的做多人民币资金。

然后阿根廷央行如果手里也没人民币,就可以通过货币互换协议,跟我们央行借一笔人民币,这是借贷性质,阿根廷央行用自己货币作为抵押,换取我们相应人民币,比如100亿人民币。

此外,我们跟签订货币互换协议的国家,都是会根据双方的贸易额,来谨慎确定额度,又不是无限额。

其实了解“央行货币互换”的实际运作流程,我们就知道,双边互换协议是锚定在贸易基础上。

有人拿阿根廷举例,说阿根廷通过货币互换拿到大量人民币,转而抛售人民币,换成美元,吃利差。

假如明年美联储降息,中美利差缩小,那么美元会贬值,人民币自然会升值。

今年,我们外贸虽然有承压,但整体上半年还是保持较高贸易顺差。

等于有一部分贸易,我们是可以用人民币去进口他们资源,这样他们手里就会积累人民币。

但他们故意不说,阿根廷6月前10天货币市场的人民币交易规模才20亿元人民币,对汇率影响微乎其微。

结果,这么多年了,他们还在拿货币互换会亏,来进行攻击,都没点长进。

而且,这是交易额,还得分净买入和净卖出。

伦敦在2019年,离岸人民币日均交易量就超过820亿英镑,以2019年的汇率,是约合1000亿美元,相当于7000多亿元人民币。

我们跟很多国家签订货币互换协议,主要目的是为了和对方建立本币贸易结算体系,是为了方便双方用本币结算。

根据国际清算银行的数据,2022年4月全球人民币日均外汇交易量达5264亿美元,这是包括在岸和离岸交易数据。

这一方面,可以让我们把人民币花出去,另外一方面也可以增加对方国家进口我们商品。

所以,你只要了解这些数据,就知道所谓“货币互换导致人民币汇率贬值”的说法,是无稽之谈。

到期后,阿根廷央行要归还这100亿元人民币,并支付相应利息。阿根廷央行是借多少,还多少,不存在汇率风险。

这就显得1月新增的350亿元互换额度不够用了。所以5月份才有阿根廷想跟我们扩大货币互换额度的新闻。

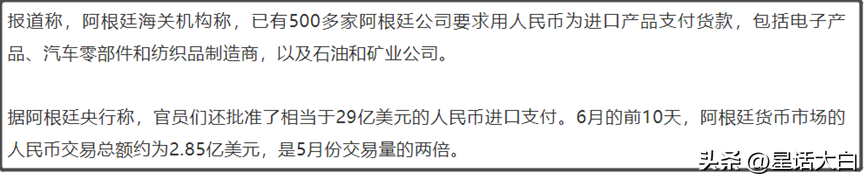

但事实是,6月前10天,阿根廷货币市场的人民币交易总额约为2.85亿美元,约合20亿元人民币。

汇率走势,是直观反应资金进出情况。主要有两部分资金进出:

比方说,今年4月和5月,阿根廷使用人民币结算的进口额价值27.21亿美元,约合200亿元人民币,达该国这两月总进口额的19%。

我们可以要求对方接受我们用人民币进口他们资源,这样他们手里就有人民币,可以偿还。

我是星话大白,欢迎点赞支持。

这明显是统一文案的团建风格。

美联储用货币互换解决美元荒的时候,也没见这些人去抹黑货币互换。

外贸越好,那么人民币走势会越强。

所以,大多数跟我们签订货币互换协议的国家,都是资源国,是我们需要大量进口的国家。

比如,2021年我们外贸超级火热,于是2021年人民币就单边升值。

就跟国际上基本也是用美元支付外债,是一个道理。

2、美联储从加息变为降息,从目前美联储口风看,下半年美联储还会维持缓慢加息节奏,至少得等明年才会降息。

2、金融资金,受双方货币政策带来的利差影响。

而很多人,连双边互换协议是什么都不知道,自然就容易被带歪节奏。

虽然阿根廷货币市场,人民币交易总额从上个月的5%,上升到现在单日最高28%,比例上升看着挺吓人,但实际一查才知道,金额并不大。

央行当时还专门澄清这件事情,发文称“以对方发起一笔人民币融资为例,对方央行申请发起互换后,双方按交易日当日汇率交换等值对方货币,期满互换回本金,对方还需支付利息。双方换回的本币与发起时金额保持不变,对方支付的利率以我银行间同业利率为基础约定。”

而双方因为贸易额不均等,有时候会出现对方缺少人民币,所以这个时候就需要双边货币互换工具,解决对方人民币荒的问题。

1、外贸资金,受全球经济影响。

至于赖账风险,阿根廷这些资源国家,别的没有,就是资源多。

现在做空的资金,到时候就会变成做多的资金。

这套国际货币流通模式,其实就是美联储常用的手段。

美联储也是通过货币互换,跟世界很多央行来输出美元,把钱借给其他国家央行,到期还可以收回本金和利息,这样来解决各国美元荒问题,而美联储也不需要承担太多风险,因为是把钱借给各国央行,而不是借给具体金融机构。

但这个说法是典型的混淆概念,有选择性筛选数据,故意把真话说一半,来达到抹黑货币互换目的,最终是在攻击“去美元化”。

双方货币政策的差异,会体现在利差,从而影响到资金进出,进而影响汇率。

我们跟阿根廷是早在2009年就签了700亿元的货币互换协议。

单独离岸数据的话,香港去年的人民币即时支付结算系统日均交易额是1.6万亿元人民币。

1、我们加息,短期可能性很低,最近的二季度报告,还提到“加大逆周期调节力度”,下半年大概率还会继续挤牙膏式降息放水。

最早我是在5月底,就看到“货币互换导致人民币贬值”的说法。

比如,阿根廷的进口商想要用人民币进口,但手里没人民币,就得跟阿根廷央行借。

至于阿根廷用人民币支付外债的事情,也不奇怪。

当前对人民币汇率影响更大的是,那些受中美利差影响,直接从我们金融市场流出的外资,特别是从我们债券市场流出的外资,这个影响才更大一些。

右派是什么意思 右派是好还是坏

在中国“左派”是指走社会主义道路者;“右派”是指走资本主义道路者。马克思主义来自西方,按西方“左”和“右”的划分是:革新是左;保守是右。反对不均者为左;反之为右。平等为左;自由为右。世界主义和国际主义为左;国家主义和民族主义为右。社会主义为左;资本主义为右。综上,“左”和“右”的区分一目了然。0000樯橹灰飞烟灭 灰飞烟灭的意思解释

大财经2023-03-22 13:23:580000抗震设防类别 抗震设防等级划分

设防分类土木吧《建筑工程抗震设防分类标准》(GB50223-2008)第3.0.1条指出“区段是指防震缝分开的单元”,用防震缝划分单元不合理,应按人流密集消防疏散来划分:应根据建筑功能、结构单元划分和建筑消防分区情况,综合考虑确定区段,并按区段确定建筑抗震设防类别。举例分析:0000难以抉择:两个165平米的极品户型,哪个是你的最爱呢?

如果你不知道什么是真正经典的轻奢型的房子,现在你应该会知道了,而且这个开发商做了一定的改进。两个户型看起来有所不一样,实际上它的底色,它的模板是完全一样的,只不过是进行了一定的改进。但是一个理念进行优化的同时,很难得到市场上的大部分人的认可,所以更多人还是喜欢图一,面积完全都是一样,165平米可以符合大多数家庭的需求。大财经2023-12-28 12:56:190000年轻人纷纷下涌,B1、B2层有何魔力?|睡前聊一会儿

睡前聊一会儿,梦中有世界。听众朋友,你好!在你的印象里,购物商场最受欢迎的是几层?是大牌云集的1层,是餐饮店时常爆满的高楼层,还是乘梯直达的景观层?有数据显示,如今,年轻人似乎把更多时间花在了商场B1、B2层。缘何如此,今天,我们来聊聊这个话题。大财经2023-12-01 15:42:400000