量化投资会不会(取代主观投资)

煜德投资表示,目前国内量化私募管理人规模占比约25%,从海外对冲基金的长期发展经验来看,量化规模占比约20%~30%,远远谈不上取代,但占比进一步提升应该是趋势。未来更有意义的变化是传统主观多头更多采用基本面量化模型进行投资决策,以及传统量价量化在进一步理解基本面逻辑后更多应用基本面规律挖掘因子。

“以现在人工智能的发展现状来说,量化不会完全取代主观投资,目前头部量化私募甚至出现了主观投资比重越来越大的情况。量化投资是基于人的主观策略研究并使其程序化,国外量化发展到现在依旧是主观投资占主导,资本市场的状况还是相对复杂的,影响因子非常多。”钦沐资产表示。

招商证券金融产品研究首席、金融产品部执行董事贾戎莉表示,近年来国内的量化策略发展迅猛,策略的丰富度和对新的市场环境的适应性也在不断进化。与海外巨头相比,无论是从绝对体量、市场占比来看,还是从投资策略、投资标的、投资区域来看,国内的量化行业仍处于成长阶段,未来还有很长的路要走。与此同时,主观多头也有其特有的投资理念与投资逻辑,适合追求特定风格目标的投资者,拥有自身的特点和优势,并不会被量化完全取代。

有观点认为,随着AI技术的发展,万物皆可量化,未来私募将是量化投资的天下。量化是否会取代主观投资也成为近期业内讨论的话题之一。受访人士普遍认为,主观股票多头不会被量化取代,主观与量化发挥各自的策略优势、相互融合拓展将成为共存与发展的方向。

贾戎莉说,量化私募普遍拥有严格和清晰的数理模型,数据、因子丰富,持股数量较多,收益来源相对更加分散和均衡;在风控方面,尤其指数增强产品,对标的指数进行风险因子的约束,在很大程度上保持了净值与指数的高相关性。以上因素使得量化私募之间的业绩差异相对较小,超额收益在不同市场环境下的波动也相对较小。

启林投资称,量化模型的开发离不开人的经验和认知。在海外成熟市场,优秀的量化公司和主观多头公司长期并存,并且呈现两者相结合的趋势,不少顶级的对冲基金都既有量化也有主观多头的团队。

格上财富金樟投资研究员谢诗琦也认为,量化私募主流的指增产品都以指数为基准,尽管超额收益有高有低,但业绩分化不大。而主观策略的基金经理有自己的投资风格,在市场出现明显的风格偏好时,不同风格的主观股票基金就会有较大的业绩差异。

煜德投资表示,传统量化产品通常会通过控制风险敞口降低超额收益的波动,但也制约了超额收益的浮动空间,所以,业绩分化相对较小。此外,绝大多数量化私募采用的统计方法论的趋同,也会带来策略趋同及最终的业绩表现趋同。而主观多头更多依靠基金经理的经验判断,能够长期穿越的优秀基金经理只是少数。

也有不少人认为,当前有一批非常优秀的主观多头的私募管理人,他们的力量不可忽视。

受访人士普遍认为,主观股票多头不会被量化取代,二者只是投资方法论不同,各有优势。

鸣石基金认为,量化投资与主观投资都是市场的重要参与主体,只是投资方法论不同。量化投资基于过去的历史规律进行当下交易决策,主观投资基于未来发展空间进行当下交易决策。量化的优势在于投研的广度,主观投资的优势在于研究的深度。

贾戎莉表示,从策略逻辑和交易特征来看,量化不等于无视基本面,我们可以观察到基本面与价量兼顾的因子体系正日益丰富,有效拓展了收益来源和策略容量。量化也不等同于高频交易,降频、多频段的融合和动态调整已成为行业发展趋势。展望未来,主观与量化发挥各自的策略优势、相互融合拓展可能会成为共存与发展的方向。

鹤禧投资也认为,主观和量化多头在全球市场都是共存的,关键是构建差异化竞争优势,为客户创造价值。在中国的市场环境下,主观股票多头策略仍有广阔发展空间,只不过主观多头机构需要基于自身情况构建属于自己的独特竞争优势。

中国基金报记者 任子青

“相对于机器,人有情感。这有时候是弱点,但也有可能是优点。长期看,在投资领域,机器不会完全取代人。我们要做的还是提升自己的能力。”星石投资总经理汪晟表示,投资收益的本质长期来看是基于股权价值的增值,需要判断股权的长期价值是否存在、空间大不大,这涉及企业竞争力护城河、管理层能力的判断等,从该层面来看,人的判断相对于机器而言可能更有优势。第二个层面的收益是挣在某一时点被市场错误定价的钱。如果加入了机器竞争,这部分收益可能会难一点,但也不是完全没机会,因为机器的背后其实也是人。

近日,北京一家名为“止于至善投资”的私募宣布,将使用AI机器人管理基金,首次尝试将主观与AI相融合。这意味着私募行业或迎来首位“AI基金经理”。

两种策略各有优势

据了解,为应对复杂且竞争日益激烈的市场环境,部分主观私募正在培养量化团队,借助量化的力量为投资赋能。同时,也有越来越多的量化私募管理人在基本面因子的挖掘上下功夫,主观与量化的有机结合将是行业未来的发展趋势。

明晟东诚合伙人刘洋表示,无论是量化投资还是主观投资,拥抱AI技术都会是趋势,未来资管行业量化和主观多头策略的融合是大趋势。当然,主观多头策略框架迭代的压力可能会更大一些。

排排网旗下融智投资FOF基金经理胡泊认为,虽然从业绩的统计结果来看,股票量化多头整体跑赢了股票主观多头,但从最优秀的一批私募管理人来看,股票主观多头依然比量化有更多的优势,只不过主观股票多头业绩分布的方差较大,差异分化也更加明显。未来量化投资成长空间依然存在,但量化并不能够垄断整体市场。虽然AI会增强对场景分析的能力,但最优秀的主观能更深刻理解市场,了解底层逻辑的能力也会更强,因此,优秀的主观仍会引领股票策略业绩的表现。

据观察,主观多头私募的业绩差异较大,而量化私募之间业绩差异没那么大,甚至出现一定的趋同性。对此,刘洋表示,从行业数据来看,量化私募的业绩离散度确实更小。分析其原因,首先量化策略的持仓数量一般在500~1000只,比较分散,而且指增产品在行业偏离度上控制较为严格,因此量化策略的表现跟指数的表现息息相关。主观多头策略一般持仓数量和行业分布都较为集中,表现跟指数偏离度较大,特别在近几年市场下跌、行业轮动较快和市场热点过于集中的行情特征下,主观多头的策略表现呈现离散度高、确定性低的特征。

量化私募业绩分化相对小

雪糕界的爱马仕 - 钟薛高 , 真的“凉”了

***为什么中国出不了全球化的高端国产品牌?***钟薛高食品(上海)有限公司,2018年成立,是一家高端的冰激凌雪糕品牌,人称雪糕界的爱马仕,其主营瓦片形状的冰激凌雪糕,强调采用可降解的冰棍棒以及无香精色素等添加剂的天然原料制作而成。大财经2023-11-14 11:34:320000事关手机支付!注意新型骗局!

所有人注意!手机支付出现新骗局骗子利用收、付款码切换进行作案,已经有人中招!案件回顾市民钱女士经营着一家五金店,近日有人加她好友,并称要购买货物。双方确定好购买样式,准备付款时套路出现了。对方以社交app上没钱为由向钱女士索要“收款码”然而对方称付款失败希望和钱女士视频直接通过视频扫码付款大财经2023-12-11 15:59:240000用微信收款码的注意了,这样做可能受骗!

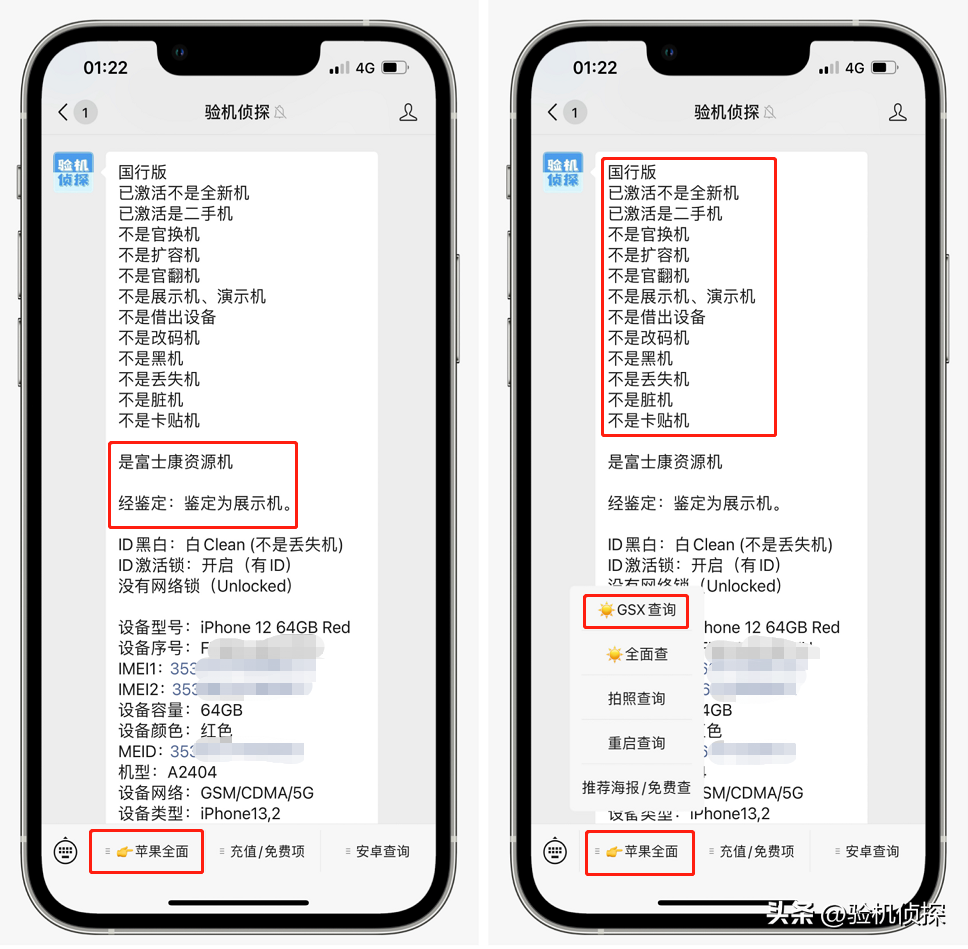

“付款码”和“收款码”你分得清吗?近日,手机支付出现新骗局骗子利用“收付款码切换”实施作案请保护好“付款码”!近日,有陌生网友添加了一位在上海市经营五金店的商家,并称要购买货物,双方确定好购买样式需要付款时,套路出现了……大财经2024-01-03 14:33:290000iphone闹钟不响 iphone的闹钟经常不响

准备从安卓换成苹果的兄弟们注意啦!今天你得们得我点赞了,以下几点接受不了的话,作为专业的验机专家,不建议你用苹果!1.闹钟不响iPhone闹钟有个小BUG,如果两个闹钟间隔三分钟内,你想多睡一会,按下电源键后,后面的几个闹钟就都不会影响,起床闹钟需要间隔三分钟以上,不信可以亲自去试一下。2.微信延迟这个问题从iPhone5s起就没有被解决过,极少情况甚至会漏消息,只有点进去对话框才能看到。大财经2023-03-25 07:50:300000定金和订金哪个能退哪个不能退 定金不给退报警有用吗

新京报讯(记者薄其雨)定金、订金,傻傻分不清楚?近日,北京的李某就在租房时因为这一字之差,跟房屋中介公司对簿公堂。最终,通州区人民法院经审理认定,双方诉争款项性质为定金,系双方签订房屋租赁合同的一种担保。0000