7亿增资加码产线与研发(600亿沪硅产业小步紧趋冲刺全球前五)

标的行业:围绕大硅片研发、制造与销售,硅片加工及相关

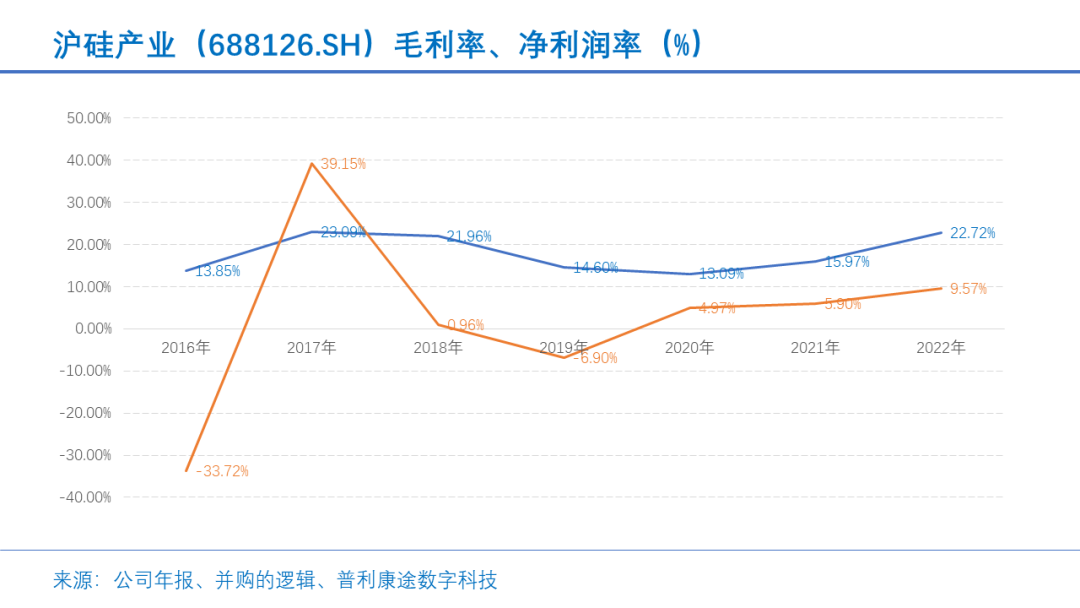

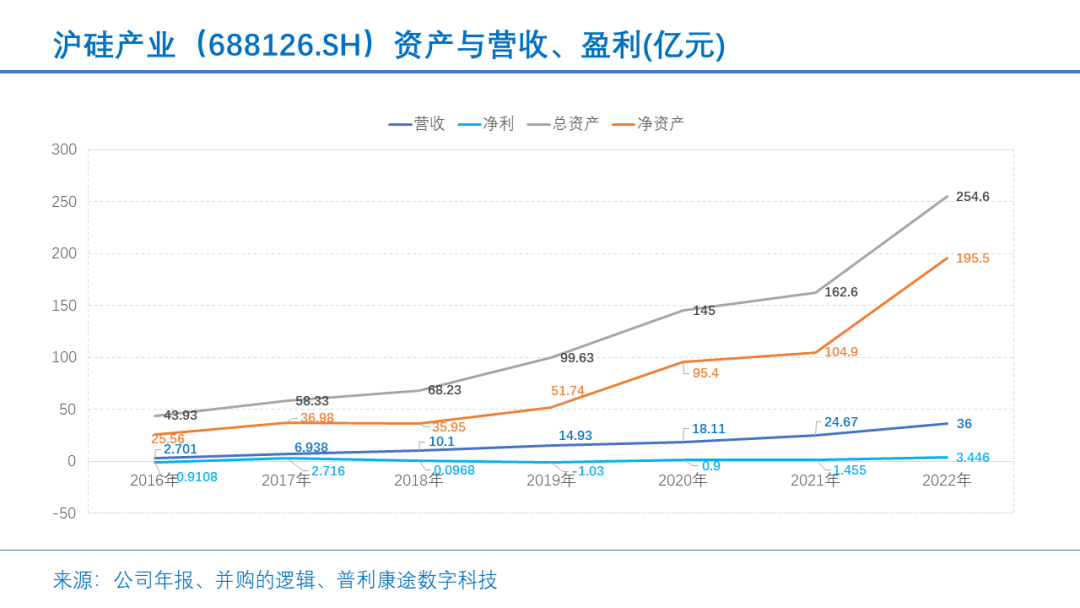

信越化学营收CAGR2001-2022年为4.51%。中国硅片市场规模CAGR2019-2022年为24.33%。沪硅产业营收CAGR2016-2022为53.98%。

I.追逐龙头、并购合作发展

财务要求:资产效益优良

一句话,沪硅产业一直在、将来还要通过并购成长,并购合作需求和要求如上,请记住,实现硅片产业自主安全可控,沪硅产业不差钱。2022年刚刚增发了50亿,还通过子公司投资增资等筹集了51亿。这次同日宣布两宗增发,小7亿。

目前,沪硅产业已在全球硅片行业拥有一席之地。半导体硅片行业是寡头垄断的行业,长期以来均被全球前五大硅片厂商垄断,包括日本的信越化学(Shin-Etsu和日本胜高( SUMCO)、中国台湾环球晶圆(GlobalWafers)、德国世创(Siltronic) 和韩国鲜京矽特隆(SK Siltron),这五家企业合计占据近90%市场份额,其中日本信越化学2021年在300mm大尺寸硅片全球市场份额达到29.8%。而沪硅产业以全球前五大为目标,实现硅片供应链自主安全可控,2020-2022年全球市场份额分别约为2.3%、2.7%和3.5%,市场占有率逐步提高。正因如此,沪硅产业在中国硅片自主方向上被寄予厚望。

沪硅产业董事长俞跃辉博士,毕业于吉林大学,中国科学院上海微系统与信息技术研究所材料物理化学博士,毕业后一直在上海微系统所工作,2019年4月起任上海硅产业集团股份有限公司董事长。总裁邱慈云博士,毕业于加州大学伯克利分校,电气工程博士,哥伦比亚大学EMBA,2020年4月起任上海硅产业集团股份有限公司总裁。

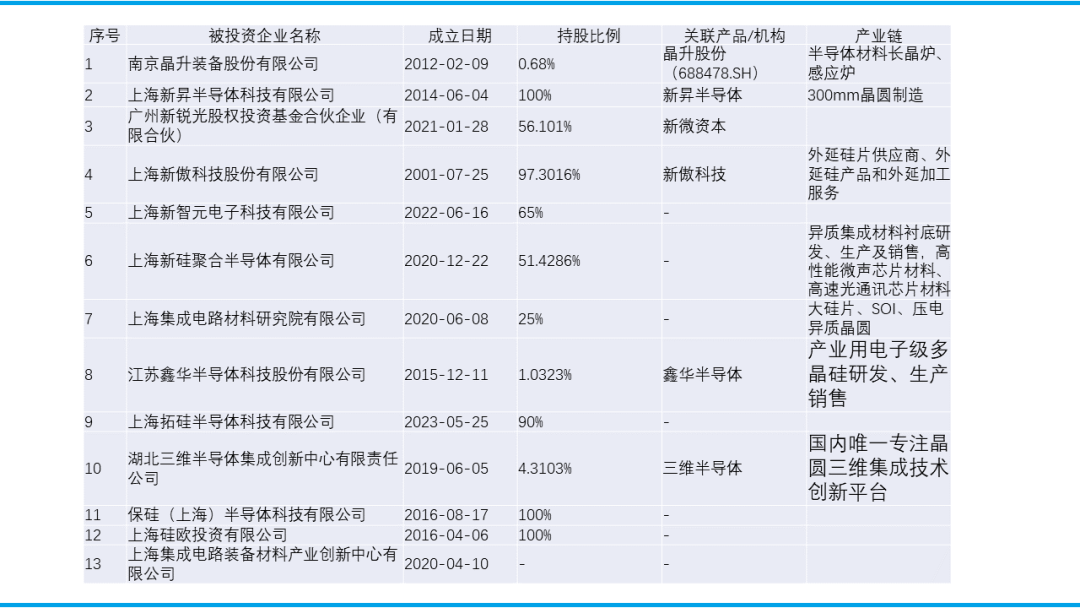

2021 年 2 月,公司作为有限合伙人,出资 4 亿元参与投资设 立广州新锐光股权投资基金合伙企业(有限合伙),公司作为有限合伙人的 4 亿元出资将全部以 股权投资形式投资于广州新锐光掩模科技有限公司,用以建设面向 40-28nm 及以上工艺制程的先进光掩模生产线,解决国内目前无商业化先进光掩模本土供应商的问题,进一步保障国内企业集 成电路芯片设计的信息安全;

而并购合作发展是沪硅产业发展的三条腿之一,沪硅发展历史上2016、2017分别开展了两宗海外收购,收购到硅片产线和SOI产线,为公司发展开拓了新局面,现在沪硅产业依然把并购合作作为公司发展三大策略之一,沪硅产业并购与投资需求:

II.新硅聚合、材料研究院高估值增资扩股

“三条路径”:自我发展创新,对外合作并购,建设生态体系——立足于自我发展,在技术发展和产能扩张上持续发力;寻求合适的对外技术合作、产业并购的机会,使公司获得在技术和 规模上更快速发展的机会;积极打通大尺寸硅片产业链上下游联合研发和产品认证环节、建立和 加入“产学研”及“创新中心”平台、介入上游关键工艺材料和零部件研发生产、发展 SOI 硅材 料生态系统等,为公司发展打开深度和广度上的空间。

这次,也是通过下属子公司扩产增发来募资,参与募资的也都是原股东。

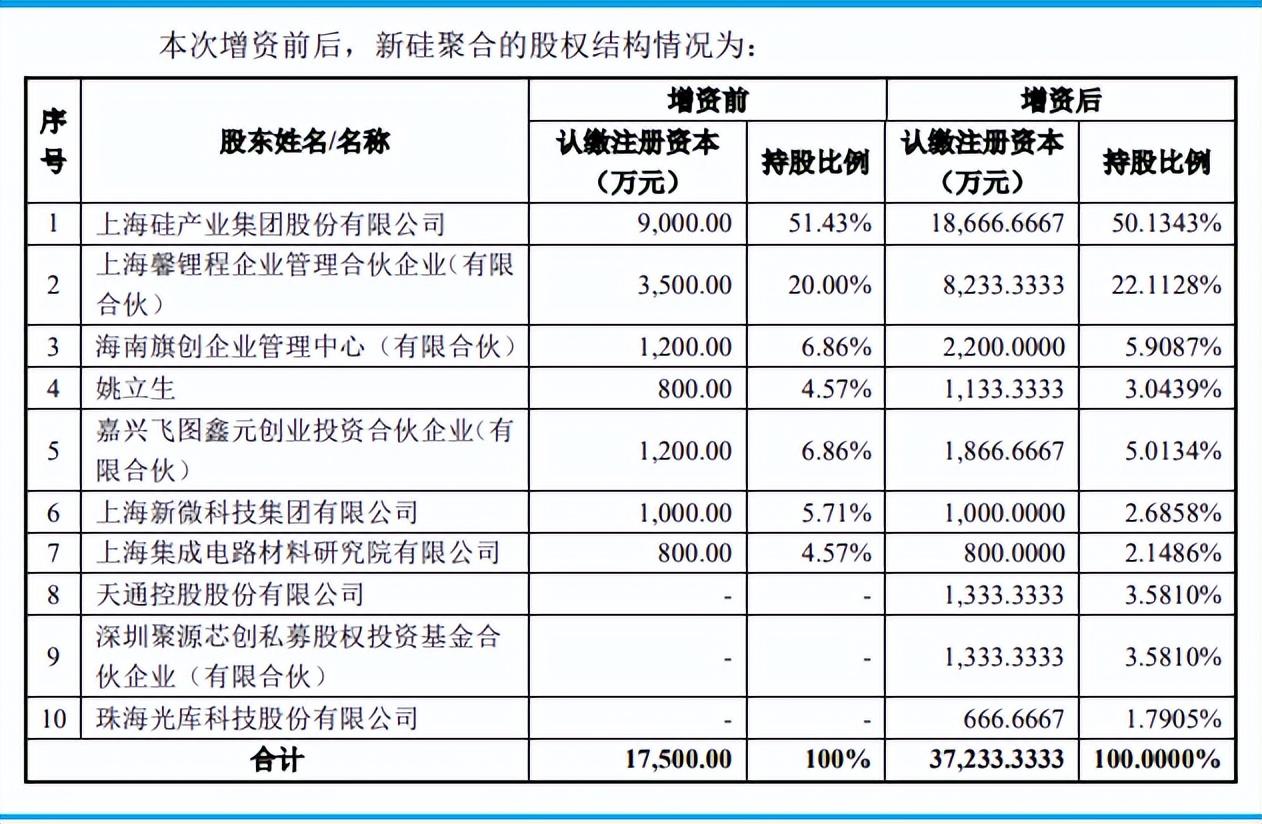

本次各方对新硅聚合合计增资2.96亿元,其中沪硅产业认购1.45亿元,本次增资后,沪硅产业持有股份从51.43%变更为50.1343%,依然控股、合并报表新硅聚合。

沪硅产业旨在成为“一站式”硅材料综合服务商,经过多年发展,已形成了以 300mm 半导体硅片为核心的大尺寸硅材料平台和以 SOI 硅片为核心的特色硅材料平台,产品尺寸涵盖 300mm、200mm、 150mm、125mm 和 100mm,产品类别涵盖半导体抛光片、外延片、SOI 硅片,并在压电薄膜材料、光掩模材料等其他半导体材料领域展开布局,同时兼顾产业链上下游的国产化布局。产品主要应用于存储芯片、图像处理芯片、通用处理器芯片、功率器件、传感器、射频芯片、模 拟芯片、分立器件等领域。2022年200mm半导体硅片产量482.73万片,300mm半导体硅片301.69万片。

IV.硅片行业国产替代发展空间

在对外合作并购这条路上,沪硅产业强调将围绕公司核心业务,在条件成熟时适当收购兼并一些资产质量和效益优良、对公司发展具有战略意义的企业股权或资产,提高公司生产经营能力和竞争实力,以达到扩大市场规模、提高市场占有率、扩大收入来源、降低生产成本、扩充人才队伍等效果,促进公司快速扩张,保持持续良性发展。

沪硅产业发展战略中的即采取“三条路径”,自我发展创新,对外合作并购,建设生态体系;建设“二个平台”,即以300mm半导体硅片为核心的大尺寸硅材料平台和以SOI硅片为核心的特色硅材料平台;以实现“一站式”硅材料供应目标。

总的来说,未来随着 5G/6G、人工智能、云计算、物联网、智能汽车等多种技术的发展和应用 的拓展,半导体(硅片)一方面仍然会沿着摩尔定律向更先进的 5nm、3nm、2nm 制程前进,另一 方面 28nm 以上的成熟制程仍将在很长一段时间内继续发展。两者共同促进智能社会、智慧生活的 到来。

正因为使命伟大,沪硅产业的股东也都是一群富有使命的明星国资、明星集成电路产业基金、下游集成电路上市公司。其中上海国盛集团持股22.7706%、国家大基金持股22.0143%、上海嘉定工业区持股5.73%、上海新微科技持股4.94%、武岳峰资本持股4.52%、上海新阳(300236.SZ)持股4.51%,大基金管理公司华芯投资持股2.64%,还有工商银行、建设银行、招商银行一丛主流商业银行跻身小股东。

“一站式”硅材料服务商——实现“一站式”硅材料供应目标。公司在保障国内集成电路产 业链上游硅材料环节安全有效供应的同时,充分融入国际化市场,跻身国际主流市场,成为全球 主要芯片制造商可信赖的合作伙伴。

为加快集成电路材料研发平台建设并补充现金流,沪硅产业参股子公司上海集成电路材料研究院有限公司拟进行增资扩股。本次各方合计增资4亿元,其中,沪硅产业拟增资人民币1.25亿元。本次增资扩股完成后,沪硅产业对材料研究院的持股比例由25%变更为29.0431%。

“两个平台”:以 300mm 半导体硅片为核心的大尺寸硅材料平台和以 SOI 硅片为核心的特色硅材料平台——在现有 300mm 半导体硅片、200mm 及以下半导体硅片(含 SOI 硅片)基础上,继续发展 300mm高端硅基材料以及压电薄膜材料、其他异质集成化合物薄膜材料等特色产品。

2022年1 月,公司以自有资金出资3,200 万元,参与江苏鑫华半导体材料科技有限公司增资扩股。沪硅产业一贯重视与国内供应商的合作,将继续以股权为纽带深化业务往来与技术协作, 建立、健全国产化供应链。

协同价值:对公司发展具有战略意义的企业股权或资产

2021 年 9 月,公司以自有资金出资 2,000 万元,参与了南京晶升装 备股份有限公司的增资扩股,南京晶升成立于 2012 年 2 月 9 日,是国内半导体拉晶炉设备供应商 之一,公司始终重视与国产设备供应商的合作,将通过股权纽带进一步深化业务往来与技术协作, 建立、健全国产化供应链。

半导体制造材料在半导体材料市场占比 63%,其中又以硅片在制造材料中占比最高,为41%。在半导体材料中,晶圆制造材料占比持续上升,2011 年晶圆制造材料和封装材料占比分别为50.63%和 49.37%,2020 年晶圆制造材料和封装材料占比分别为63.11%和36.89%。

信越化学(SHECY.US):全球硅片生产龙头,头部优势显著,智通元宇中小市值研究中心 ,2022-12-06

SEMI数据显示,全球半导体材料行业市场规模CAGR2015-2021年为6.8%;2022 年全球半导体硅片(不含 SOI)出货面积合计147.13亿平方英寸,同比增长3.87%,与全球半导体市场规模增长趋势一致。2023年预计12寸(300mm)硅片持续供不应求:全球方面,根据SUMCO统计,12英寸硅片需求从2022年的800万片/月增长到2026年的1150万片,CAGR为9.4%。

沪硅产业专注于半导体硅材料产业及其生态系统发展,在保持公司内生性增长的同时,通过投资、并购和国际合作等外延式发展方式来提升我国半导体硅片产业综合竞争力,夯实我国集成电路产业发展的基础。最终发展为全球化的半导体材料集团公司,建立具有国际竞争力的“一站式”半导体材料服务平台。

硅片是晶圆制造材料的大头,自然也是半导体产业供应链安全自主可控的重头。

目前,沪硅产业投资并购企业有13家:

截至2022年12月31日,新硅聚合经审计总资产24,076.26万元、净资产9,642.15万元, 2022年经审计营业收入515.96万元、净利润-2,980.38万元。此次增资新硅聚合总体估值38.97亿,PS为775倍、PB为40.41%。

收购目的:提高公司生产经营能力和竞争实力;以达到扩大市场规模、提高市场占有率;扩大收入来源;降低生产成本;扩充人才队伍等效果,促进公司快速扩张,保持持续良性发展。

此次,沪硅产业参、控股子公司此次双双增资,为单晶压电薄膜材料生产线扩产补充现金流、为加快集成电路材料研发平台建设补充现金流,是推进沪硅产业“一二三”发展战略上的两个扎实小动作。

2021年,公司还根据长期战略规划,以国产化供应链安全和自主可控为目标,在半导体材料产业进行横向和纵向的战略布局。2022年,沪硅产业以国产供应链安全和自主可控为目标,在半导体材料产业持续进行纵向的战略布局。

相比之下,沪硅产业,目前市值588亿元,PS为16.33倍、PE为170.63倍、PB为3倍,两家控参子公司的增资估值倍数都更高。

I.追逐龙头、并购合作发展

目前,沪硅产业是中国大陆规模最大的半导体硅片制造企业 之一,也是中国大陆率先实现300mm半导体硅片规模化销售的企业。2022年,沪硅产业子公司上海新昇300mm半导体硅片30万片/月的产线全面达产,实现公司历史累计出货超过700 万片,成为目前国内规模最大量产300mm 半导体硅片正片产品、且实现了逻辑、 存储、图像传感器(CIS)等应用全覆盖的半导体硅片公司。

31日公告,沪硅产业(688126.SH)旗下控股子公司新硅聚合和参股子公司材料研究院,分别拟增资2.96亿元、4亿元,合计增资6.96亿元,为单晶压电薄膜材料生产线扩产和加快集成电路材料研发平台建设补充现金流。

半导体材料在半导体产业链中位于制造环节上游,和半导体设备一起构成了制造环节的核心上游供应链,是推动半导体产业链发展的基石。半导体材料包括制造材料和封测材料。而硅片是晶圆制造材料,其它制造材料还包括特种气体、掩膜版、光刻胶及配套材料、湿电子化学品、靶材、CMP 抛光液&抛光垫等;封装材料主要包括封装基板、引线框架、键合丝、包封材料、陶瓷基板、芯片粘接材料等。

事实上,并购发展正是公司过去实现跨越式发展的重要手段。2016年5月,硅产业集团通过认购法国上市公司Soitec定向增发的股份和配股的方式,对Soitec进行投资并持股14.5%。Soitec是一家设计和生产创新性半导体材料的全球领先企业,以其独特的SOI技术和半导体材料服务于电子和能源市场。Soitec在全球拥有约3600项专利,核心技术是RF-SOI和FD-SOI技术。硅产业集团对Soitec的投资,有利于完善集团在SOI材料方向上的布局,通过和Soitec业务上的合作,增加硅产业集团内部的协同效应。2016年7月,完成对芬兰原上市公司Okmetic的私有化收购、Okmetic专注于定制化、高附加值的硅片,应用于传感器、分立半导体、模拟电路等 ,主要产品包括150–200 mm单面抛光片、双面抛光片和SOI晶片。

据SEMI 统计,截止2022 年底,全球26 条芯片制造生产线投入量产,并有35条新增高产能芯片制造产线进入建设期。尽管目前国际主要半导体硅片企业均已启动其扩产计划,但其预计产能长期来看仍无法完全满足全球范围内芯片制造企业对半导体硅片的增量需求,国内半导体硅片行业将迎来快速发展期。

一般来讲,300mm 芯片制造对应的是 90nm 及以下的工艺制程,包括常见的 90nm、65nm、55nm、 45nm、28nm、16/14nm、10/7nm、5/3nm 等;200mm 芯片制造对应的是 90nm 以上的工艺制程,包括 常见的 0.13μm、0.15μm、0.18μm、0.25μm 等。

II.新硅聚合、材料研究院高估值增资扩股

半导体硅片作为芯片制造的关键原材料,技术门槛较高,属于技术密集、人才密集行业。产业链下游的半导体芯片制造通常采用不同工艺制程完成,不同的芯片制程工艺技术节点,对应于不同的特征尺寸和最小线宽,对半导体硅片晶体原生缺陷和杂质控制水平、硅片表面和边缘平整度、翘曲度、厚度均匀性等提出了不同的技术指标要求。下游芯片制程的技术节点越先进,特征尺寸越小,对应的硅片上述指标控制越严格,不同的技术节点对应的指标控制参数甚至会相差几个数量级。

根据公司的发展阶段和公司愿景,公司制定了“一二三”发展战略。

IV.并购促进国产供应链安全自主可控

III.本土与全球龙头的距离与空间

沪硅产业第一个小目标是进入全球硅片产业前5强。目前,沪硅产业是国内300mm硅片龙头,2022年占全球硅片市场份额3.5%左右,而全球300mm硅片龙头是日本的信越化学,2021年占全球市场29.8%,全球硅片第五名韩国SKSiltron市场份额目前在11%上下。沪硅产业2022年的净利润率为9.57%,同期日本信越化学的净利润率为41.84%。

沪硅产业控股子公司新硅聚合拟进行增资扩股,增资2.96亿元为扩充单晶压电薄膜材料生产线及补充现金流;沪硅产业参股子公司上海集成电路材料研究院有限公司拟进行增资扩股,增资4亿元以加快集成电路材料研发平台建设并补充现金流。

业务要求:资产质量优良

国内方面目前正在积极扩产8英寸(200mm)和12英寸(300mm)硅片产能,预计2023年8英寸产能将增加90万片/月达到298万片/月。我国12英寸半导体硅片现有产能90万片/月,计划扩产180万片/月,预计2024年满产后将达到270万片/月。

信越化学市占率高、净利润率高,但沪硅产业增速快。

目前,沪硅产业掌握了半导体硅片生产的多项核心技术,包括但不限于300mm、200mm、以及小尺寸半导体硅片相关的直拉单晶生长、磁场直拉单晶生长、热场模拟和设计、大直径硅锭线切割、高精度滚圆、高效低应力线切割、化学腐蚀、双面研磨、边缘研磨、双面抛光、单面抛光、边缘抛光、 硅片清洗、外延等技术以及SOI 制备技术,全面突破了300mm 近完美单晶生长、超平坦抛光工艺以及极限表征等关键技术瓶颈,并建立了具有国际化水平的300mm硅材料极限表征体系,强有力支撑了研发工作的快速迭代,保障了公司半导体硅片产品质量与国际领先水平的同步提升。

中国大陆半导体硅片市场规模2019年至2021年连续超过10亿美元市场规模。2021年市场规模达16.56亿美元,同比增长24.04%,预计2022年市场规模将达19.22亿美元,CAGR201-9-2022年为24.33%。

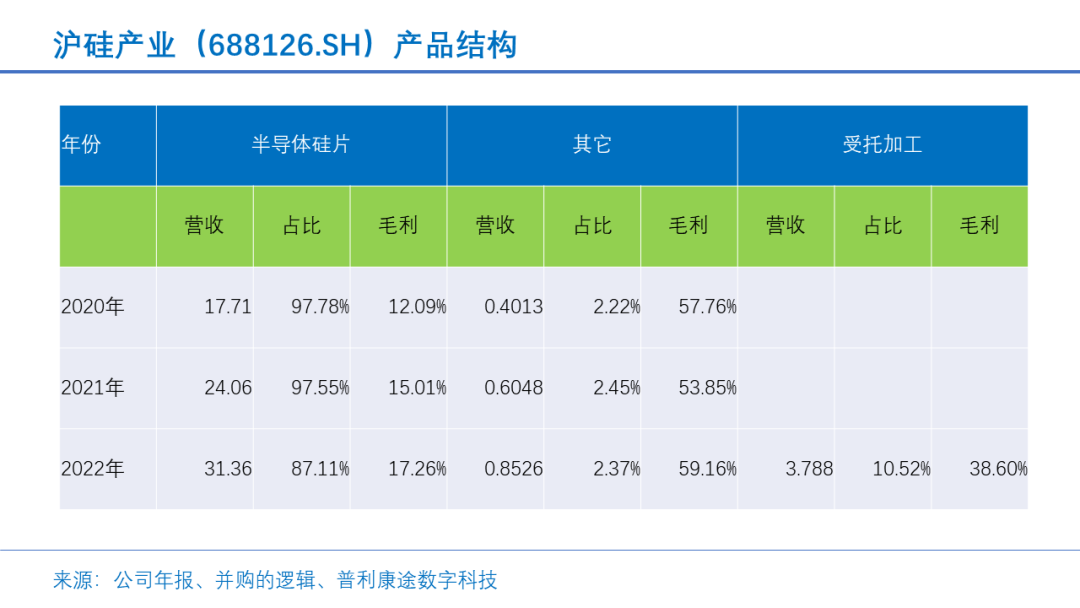

相比之下,沪硅产业营收CAGR2016-2022为53.98%,净资产CAGR2016-2022年为40.37%。2022年毛利率在22.73%,毛利率不及信越化学的净利润高,说明技术、规模与成本上差距还比较大,大有追赶发展的空间。

半导体硅片行业是寡头垄断的行业,长期以来均被全球前五大硅片厂商垄断,包括日本的信 越化学和 SUMCO、中国台湾环球晶圆、德国 Siltronic 和韩国 SK Siltron,上述五家企业合计占 据近 90%市场份额。公司以全球前五大为目标,业务发展迅速、收入规模不断扩大,在全球半导体硅片市场份额持续提升。近三年(2020-2022 年)来,公司营业收入分别约为 18.1 亿元、24.67 亿元和 36 亿 元。全球市场份额分别约为 2.3%、2.7%和 3.5%,市场占有率逐步提高。

日本信越化学为硅片全球龙头。营业收入方面,2001-2022期间的21年,信越化学营业收入从73.13亿美元增长到184.74亿美元,CAGR为4.51%。2022年,信越化学营业收入大幅增长,同比增速38.58%。盈利方面,盈利能力较强且不断提升。纵向来看,2001-2022期间的21年,信越化学净利润从5.84亿美元增长到44.53亿美元,复合增速10.16%,净利润率从2001年的7.99%到2022年的24.10%。2022年,信越化学净利润增速70.26%。信越化学近年来毛利率不断提升,从2010年的23.55%提升到2022年的41.84%。

沪硅产业自设立以来肩负着我国半导体硅片“自主可控”的重要任务,旨在通过自主研发、国际合作提升科技创新能力,掌握半导体硅片的关键技术,促进现有产品的全面升级,推动提升半导体硅片的国产化率,并为我国乃至全球半导体企业提供品质一流的半导体硅片产品。目前,公司提供的半导体硅片产品类型涵盖300mm抛光片及外延片、200mm及以下抛光片、外延片以及 200mm及以下的SOI 硅片。

而沪硅产业目标是进入全球硅片企业前5强。

信越化学毛利率

IV.并购投资促供应链安全自主可控

沪硅产业2022年营收大概为5亿美元,而日本信越化学为185亿美元,前者只有后者的2.7%。

事实上,并购发展正是公司过去实现跨越式发展的重要手段。2016年5月,硅产业集团通过认购法国上市公司Soitec定向增发的股份和配股的方式,对Soitec进行投资并持股14.5%。Soitec是一家设计和生产创新性半导体材料的全球领先企业,以其独特的SOI技术和半导体材料服务于电子和能源市场。Soitec在全球拥有约3600项专利,核心技术是RF-SOI和FD-SOI技术。硅产业集团对Soitec的投资,有利于完善集团在SOI材料方向上的布局,通过和Soitec业务上的合作,增加硅产业集团内部的协同效应。2016年7月,完成对芬兰原上市公司Okmetic的私有化收购、Okmetic专注于定制化、高附加值的硅片,应用于传感器、分立半导体、模拟电路等 ,主要产品包括150–200 mm单面抛光片、双面抛光片和SOI晶片。

沪硅产业是中国大陆300mm硅片龙头企业,组建于2015年,2020年4月科创板上市,目前市值588亿元,主要从事半导体硅片的研发、生产和销售,通过向下游芯片制造企业销售半导体硅片实现收入和利润。

截至2022年12月31日,材料研究院经审计总资产69,012.54万元、净资产19,991.74万元, 2022年经审计营业收入600.97万元、净利润-1,589.57万元。此次增资,材料研究院整体估值为30.92亿元,PS为515倍、PB为15.47倍。

未来,沪硅产业将根据整体发展战略与目标规划,围绕公司核心业务,在条件成熟时适当收购兼并一些 资产质量和效益优良、对公司发展具有战略意义的企业股权或资产,提高公司生产经营能力和竞 争实力,以达到扩大市场规模、提高市场占有率、扩大收入来源、降低生产成本、扩充人才队伍 等效果,促进公司快速扩张,保持持续良性发展。

III.本土与全球龙头的距离与空间

IV.硅片行业国产替代发展空间

胡军电视剧 1-40集天龙八部胡军

民国爱情大戏《良辰好景知几何》刚刚上线,许多观众一开追就被窦骁和陈都灵这一对高颜值cp锁住了眼球,除了纨绔少爷与落难小姐之间的身份差异,两人在性格与成熟度上的反差萌,也让观众对萧北辰与林杭景之间的爱情走向充满期待。大财经2023-03-24 22:08:100001今年将是史上最热一年 亚洲多地上周出现极端高温

财联社5月8日讯(编辑马兰)据世界气象组织分析,今年较大概率会出现厄尔尼诺现象,加剧全球升温。而一些气候学家们预测,今年可能是世界上有史以来最热的一年,而亚洲地区已有征兆。厄尔尼诺现象将导致整个太平洋地区的温度升高,并将亚洲南部地区的气温推高至前所未有的水平。一方面,其可以缓解阿根廷和美国南部的干旱,但同时也导致亚洲和澳洲的气候更加炎热干燥。0000电影下载地址 新片场官网

http://www.4kdy.net/高清电影网,共享最新电影,高清电影、综艺、动漫、电视剧等!http://www.dytt8.net/最好的迅雷电影下载网,共享最新电影,高清电影、综艺、动漫、电视剧等下载!http://www.hao6v.com/origin/每天收集互联网最新电影和电视剧,为使用迅雷软件的用户供给最新的电影下载、电视剧下载、高清电影下载等效劳。大财经2023-03-24 05:50:010001液冷服务器概念股开盘拉升 工业富联涨停

5月25日消息,工业富联涨停,浪潮信息、紫光股份、中兴通讯、中科曙光、精研科技、高澜股份涨超5%。国信证券研报指出,ChatGPT带动AI算力等场景的推广,将进一步加快液冷技术的应用于普及。本文源自金融界0000