可转债投资策略系列二(经典双低与轮动策略)

三、三类策略回撤结果评价

一、可转债轮动及双低策略内涵

本文我们将分析转债多头策略中的经典双低策略及轮动策略,具体分析策略内涵、策略实践、策略优缺点及适用场景。

风险提示:模型失效风险,样本量不充足风险,转债市场交易过热风险。

高等级轮动策略及双低策略年度正收益的概率为71%,高于低溢价率的57%,体现一定的防守性。

就年度盈亏比而言,高等级轮动、双低与低溢价率轮动分别为7.8、29及14,双低策略表现最优。

进一步分析不同市场环境下策略的风险补偿是否足够。转债牛市的2019年、2020年、2021年及2023年,低溢价率轮动策略平均收益率为93.5%,进攻性明显。由于2017年至今转债明显熊市仅2022年,对防守性策略的有效评估不够,长时间的转债牛市或使得市场对转债风险有所忽略。

2017年至今的年化收益率来看,调仓参数最优的高等级轮动、双低与低溢价率轮动三种策略的年化收益率分别为8.6%、15.2%及36.2%。对应的策略属性分别为防守、攻守兼备与进攻,三类策略均跑赢中证转债指数6%的年化收益。

可转债轮动策略是按指标选取一定数量的可转债标的组合持有并定期轮动调仓的策略。可转债双低策略是一种典型的攻守兼备型轮动策略,其中进攻性体现在转股溢价率低,正股替代效应强,防守性主要体现在转债价格低,债底明显。策略思路是选取转债价格低和转股溢价率低的标的进行组合持有,再定期动态调整与轮动。这类策略是在一定安全垫的基础上,寻找具有较大上涨空间和潜在回报的投资标的。

我们针对2017年以来的转债市场进行双低策略及轮动策略进行测算,其中轮动策略分别选取防守性强的高等级转债轮动和进攻型强的低溢价率转债轮动策略。

二、策略实践

核心观点

高等级转债轮动策略的指标选取为转债评级AA级及以上并低转债价格的标的。低溢价率转债轮动策略的指标选取为低转股溢价率标的。

本文源自金融界

其中双低策略的指标选取为双低值=转债价格 转股溢价率×100。其中转股溢价率=(转股价/正股价格-1)*100%。

往后看,建议适当关注双低转债。经济偏弱,权益市场目前对经济定价仍谨慎,市场趋于震荡,而考虑到转债债底,目前转债相比权益更具性价比。此外,转债整体估值仍不低,处于2017年以来70%分位数以上,因而需适当规避估值偏高标的。

就最大回撤而言,高等级轮动、双低与低溢价率轮动策略分别为18.8%、21.5%及30%,均大于中证转债13%的最大回撤,也即高等级轮动策略与双低策略的防守性在回撤上表现不佳。

策略构建方式如下:选取满足指标条件的前10支进行买入,并在固定的时间周期(分别按照一周、两周及一个月等)进行轮动。卖出掉出排名的转债并买入新进入排名的可转债。

一周机构调研路径94家公司迎调研,高镍龙头、电解液龙头受追捧

本周已披露相关调研信息的上市公司数量达到94家(上周为74家),其中18家公司获得超100家机构调研,高镍龙头容百科技成为机构“宠儿”,合计有371家机构调研了该公司。另外,电解液龙头天赐材料同样受关注,获得近300家机构的扎堆调研,长春高新、国际医学、乐鑫科技、美好医疗、数字政通迎来超过200家机构的聚焦。本周调研机构超50家的上市公司本文源自金融界大财经2023-04-23 19:59:400000*ST左江与中信证券三个之最

证监会终于对最贵*ST左江开展立案调查,去年该公司年报,被审计所出具保留意见的年度报告,但周五收盘价依然维持续223.86元的高价。公司曾经被深交所六度发函,按理说这对公司是个特大利空,但令人惊诧是,该股不仅没有受到丝毫影响。股价反而从去年12月30日的130.36元,一路飘升到最高价299.80元的天价。0000蕨菜怎么做好吃 蕨菜干的做法

大家好,你有吃过蕨菜炒腊肉这道美食吗?这一道菜可不便宜哦,如果你以前没有了解过,也没有吃过这道美食的话,就跟着我一起来看看吧。说到蕨菜,相信很多朋友们都没有听说过吧,但是对于许多农村人来说,蕨菜却是他们经常吃的一种野菜,尤其是在蕨菜采摘季节时,不管是用来直接凉拌,还是用来与腊肉一起搭配煸炒,味道都是非常不错的。大财经2023-03-23 00:18:400000长春二手房“带抵押过户”登记业务上线 采取“借新贷、还旧贷”

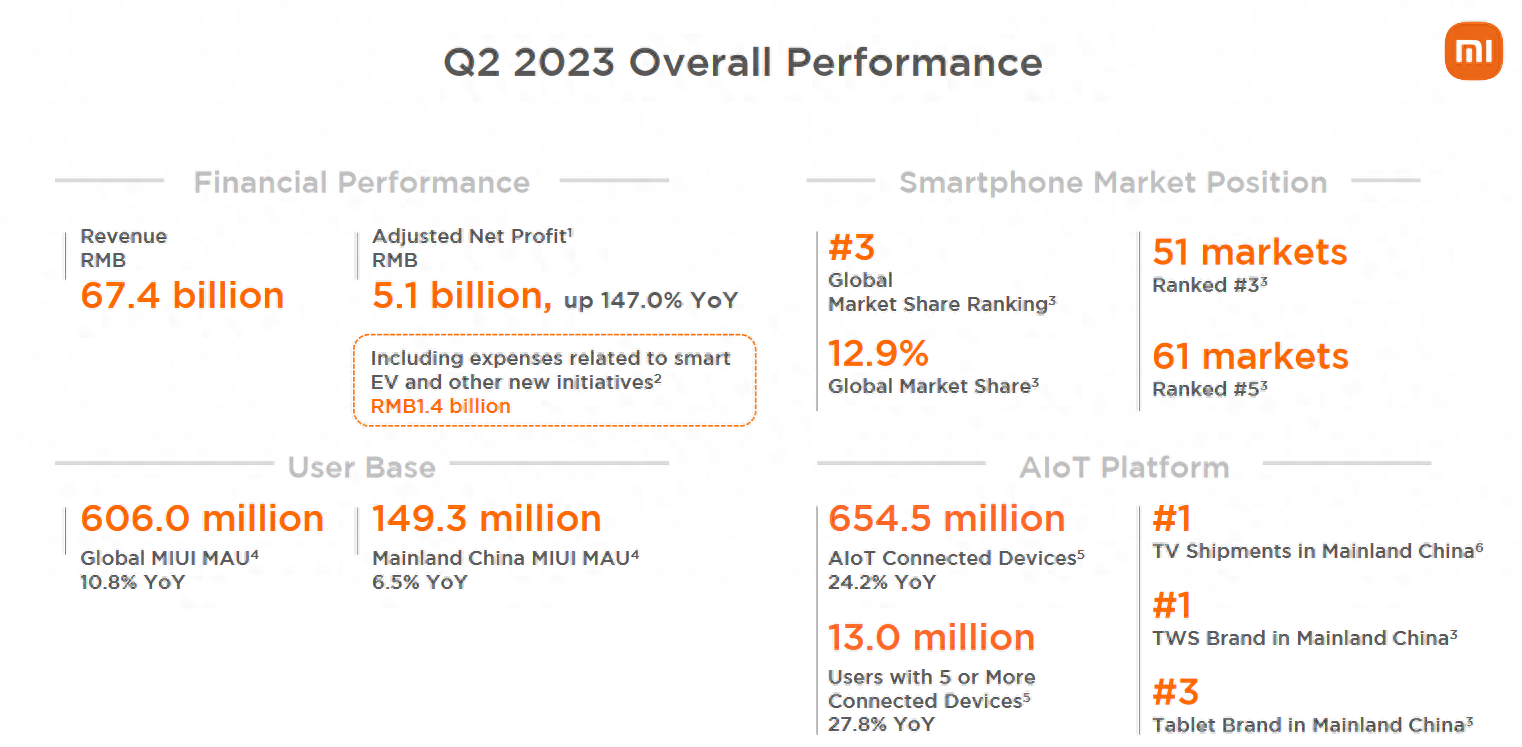

观点网讯:5月9日消息,长春市规划和自然资源局将6日起推出二手房“带抵押过户”登记业务实现二手房转移登记、新抵押权首次登记等各环节的无缝衔接。据介绍,在实行二手房“带抵押过户”登记业务前,对于存在抵押的二手房产需要交易时,必须先将该不动产的贷款还清才能过户。这一过程,卖方需要先行筹措资金将房款还清,买卖双方还要在登记机构和银行、公积金等机构之间跑多次,需要花费大量的时间和经济成本。0001手机寒冬中净利润翻倍,小米卢伟冰回应“友商回归”

【文/观察者网吕栋】“我觉得这么多年竞争一直存在,尤其中国市场是竞争最激烈的市场。所以我还是认为竞争环境不是最关键的,我也不认为哪个竞争对手怎样做,就会完全改变整个产业格局,最重要的还是自身能力的提高。”近日,在小米集团财报电话会上,该集团总裁卢伟冰在回应“友商竞争和回归”等问题时向观察者网等媒体说道。大财经2023-09-11 09:45:140002