河北省承德县总举行“承工惠”会员投保项目签约仪式

大财经2023-06-01 14:40:012阅

中工网讯 为进一步加强工会服务职工群众功能,推深做实为职工办实事服务效率,让工会会员真正感受到加入工会的好处,5月16日,河北省承德市承德县总工会签约太平洋寿险公司开展“承工惠”会员赠送意外保险活动。

赠送的险种为“非工伤意外险”,互助费标准为每人4元,因意外伤害住院每人每天赔付30元,最高5400元,伤残保险金最高赔付3万元,身故保险金最高赔付3万和5万元,自投保日起,保险期为一年。目前已为“承工惠”实名认证会员6765人成功投保。

今后,承德县总工会将继续开展“承工惠”平台宣传及实名认证工作,让更多职工更方便快捷地享受到工会的服务和福利。对因各种原因未能及时认证的会员,县总工会计划9月份开展第二批保险赠送活动。(郝城栋)

0002

相关推荐

湖南高速集团湘潭分公司开展G0421许广高速湘潭段路面中修工程

“轰隆隆……嘭嚓嚓……”7月20日,在湖南高速集团湘潭分公司路面中修施工现场,伴随着轰隆的机械轰鸣声,养护人员操作着铣刨机、摊铺机、压路机等各类大型机械设备迎“烤”而上,战高温、斗酷暑、保安全、抢进度,奏响了路面中修工程的畅安乐章。本次路面中修铣刨摊铺段为G0421许广高速湘潭段,采取半幅占道施工,铣刨摊铺分南北两组双向同步作业,有序对路面沉降、跳车、坑槽、裂缝等35处病害进行处治。大财经2023-07-22 12:24:090000*ST紫鑫(002118.SZ):涉嫌限制期交易公司股票 中国证监会对控股股东立案调查

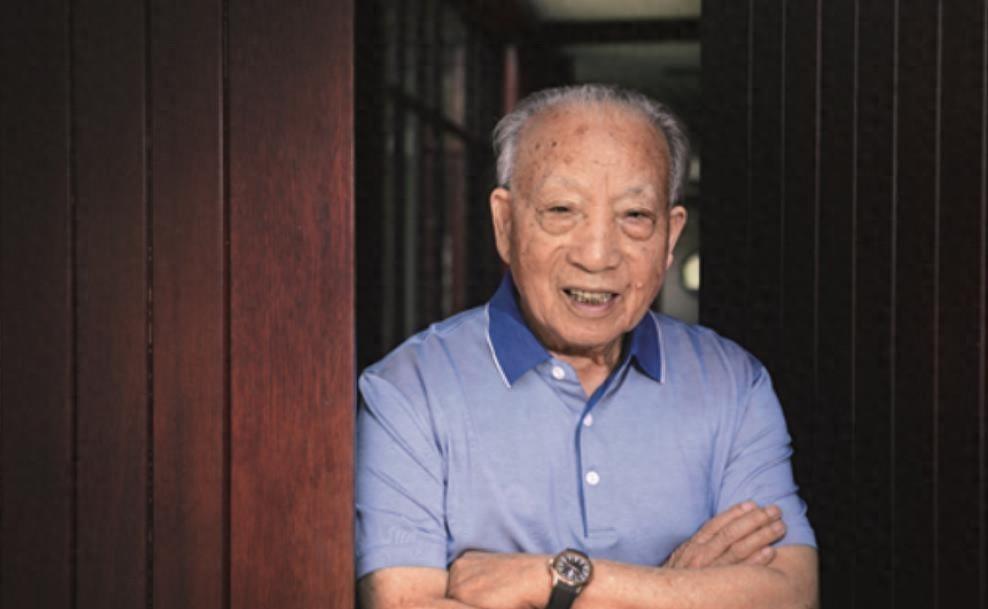

智通财经APP讯,*ST紫鑫(002118.SZ)公告,公司控股股东国药兆祥(长春)医药有限公司于近日收到中国证券监督管理委员会下发的《立案告知书》。因涉嫌限制期交易紫鑫药业股票,根据相关法律法规,中国证券监督管理委员会决定对国药兆祥(长春)医药有限公司立案。本文源自智通财经网0000徐文荣:靠挑粪赚第一桶金,筹资300亿复建圆明园,如今已完工7年

让我们沉浸于一个独特而鼓舞人心的故事,这是关于一位男子,他凭借非凡的胆识和对文化的深厚情感,将梦想照进现实。他的名字是徐文荣,一个身负企业家梦想与爱国情怀的人。从小商贩到集团创始人,再到文化守护者,他的旅程不仅是成功的缩影,更是对传统与现代融合之道的探索。大财经2023-12-28 18:32:390000山竹的功效与作用 吃山竹的好处和坏处

随着气温的逐渐升高,春季应季果蔬也多了起来,那么春季养生,更适合吃哪些食物呢?水果类山竹,具有降燥、清凉解热的功效,还含有丰富的蛋白质和脂类,对身体有很好的补养作用,对体弱、营养不良、病后恢复都有很好的调养作用。草莓,营养丰富,其所含的胡萝卜素是合成维生素A的重要物质,具有明目养肝作用。大财经2023-03-13 18:06:160000人民大会堂国宴厅的升级改造,由上海承建,过道结构改成厅堂

#文章首发挑战赛#西大厅也被称之为“国宴厅”,原本举行国宴的大宴会厅,面积很大,能容纳下5000多人。但是,从六十年代末开始,国家开始倡导节约、简朴的外交接待礼仪。因此,就很少在宴会厅举行超大规格的国宴了。本文来自“怪味胡豆史”首发于头条号,禁止其他平台和作者洗稿搬运!反倒是在西大厅经常举行小型国宴,故而这西大厅也就被称之为“国宴厅”了。大财经2024-01-03 16:27:210000