被罚始末,哈银消费金融到底踩了哪些征信红线?

持牌消金机构哈尔滨哈银消费金融有限责任公司(以下简称“哈银消费金融”)因涉征信违规被罚一事,近日引发关注。北京商报记者注意到,根据中国人民银行哈尔滨中心支行最近发布的一则行政处罚公示信息,2023年5月9日,哈银消费金融因违反征信管理相关规定,被处58万元罚款。

对此罚单,哈银消费金融独家回应北京商报记者,“关于罚单中的征信问题,公司已全部完成整改工作,并得到人民银行哈尔滨中心支行的肯定”。

不过,也正是在罚单之后,有不少消费者向记者反馈,在已经结清贷款且注销账户的情况下,仍在征信报告中显示有哈银消费金融贷款记录和授信余额,此举是何缘由及是否会影响其他贷款,也引发消费者担忧。

最新回应称已全部完成整改

从处罚信息来看,哈银消费金融此次被罚,主要是因为踩了征信业务红线。

北京商报记者梳理发现,央行发布的《征信管理条例》中涉及多项规定,其中提到,向金融信用信息基础数据库提供或者查询信息的机构,只要涉及到违法提供或者出售信息、因过失泄露信息、未经同意查询个人信息或者企业的信贷信息,未按照规定处理异议或者对确有错误、遗漏的信息不予更正等任一情形,将被责令限期改正,且会被处5万元以上50万元以下的罚款。

此外,信息提供者若违反《征信管理条例》规定,向征信机构、金融信用信息基础数据库提供非依法公开的个人不良信息,未事先告知信息主体本人,情节严重或者造成严重后果的,也会被处2万元以上20万元以下的罚款。

除此之外还有,机构若未按照与个人信息主体约定的用途使用个人信息或者未经个人信息主体同意向第三方提供个人信息,情节严重或者造成严重后果的,同样会被处2万元以上20万元以下的罚款。

从本次公示的处罚信息来看,并未明确哈银消费金融违反了哪条规定。不过,哈银消费金融相关负责人回应北京商报记者,关于罚单中的征信问题,哈银消费金融公司已全部完成整改工作,并得到人民银行哈尔滨中心支行的肯定。至于具体涉哪项违规,前述人士未给到回复。

谈及此次处罚对公司层面的影响,厚雪研究首席研究员于百程告诉北京商报记者,此次哈银消费金融被处罚的项目为违反征信管理相关规定,这其实也属于金融机构违规的高发领域,处罚金额上并不高,也并未涉及个人处罚,因此对于哈银消费金融来说,积极整改后引以为戒,对业务的影响有限。

注销后仍记录授信余额合理吗?

然而,罚单之后,隐忧仍存。

涉及的问题同样与征信有关。近期,不止一位消费者向北京商报记者反馈,此前未直接向哈银消费金融平台贷款,仅通过其合作平台操作,但近期却在个人征信报告中发现了该公司的授信余额,显示额度长期有效,可循环使用。消费者纷纷提出疑问,这一授信究竟从何而来?是否会影响其他贷款授信?

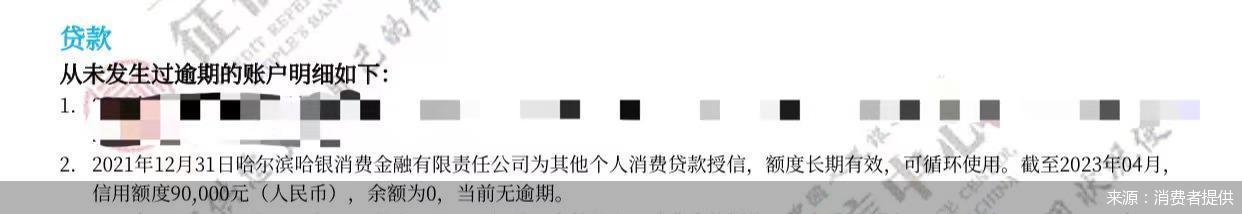

例如,来自内蒙古的消费者李力(化名)向北京商报记者提到,2021年10月左右曾在百度有钱花上有过贷款记录,贷款资金方为哈银消费金融,贷款时间一年,后续主要通过银行卡扣款的方式还款。据其所述,一年时间后他正常结清了有钱花平台上所有贷款,但却在近日查询个人征信报告时发现,仍显示有哈银消费金融授信记录。具体为“2021年12月31日哈尔滨哈银消费金融有限责任公司为其他个人消费贷款授信,额度长期有效、可循环使用。截至2023年4月信用额度90000元(人民币),余额为0,当前无逾期”。

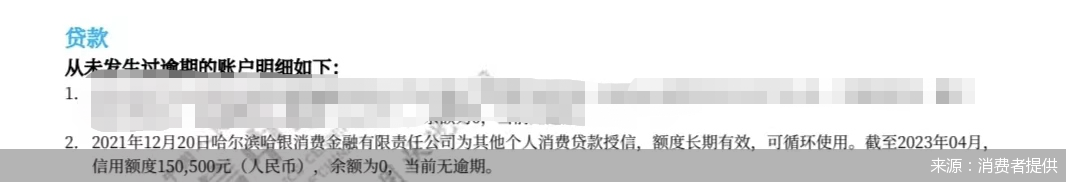

无独有偶,来自湖北的另一消费者张华(化名)同样称出现了这一情况:“我之前都没注意到是哈银消费金融给的贷款,只是在有钱花贷了钱,而且很快就结清并且注销账户了,不知道为什么到现在个人征信报告上还会显示有哈银消费金融15万元的授信记录。”

根据多位消费者所称,他们对这一授信记录都有所顾虑,主要疑惑“为何贷款平台都已经注销,而个人征信报告上至今还留有授信额度”,同时也担心“这一长期有效的循环贷款授信额度,会不会影响后续买车买房和其他贷款授信”。

对此问题,北京商报记者采访了有钱花和哈银消费金融两方,两者未给出明确回应。

不过,于百程认为,按照征信监管规则,个人在金融机构的借款记录会保存在央行征信系统中五年,包括已还清的借款记录,以反映个人的征信状况。如果借款已正常还清,没有逾期等不良记录,反映出个人的信用状况良好,个人不用担心。他提到,哈银消费金融作为金融机构对接了央行征信中心,因此借款、授信记录存在于征信报告上是正常的。通过其他渠道申请的贷款,征信记录上的借贷记录将反映的是最终借款合同中的放款金融机构,而不是中介方。

不过,对于消费者的争议和顾虑,中南财经政法大学数字经济研究院高级研究员金天也指出,本次央行哈尔滨中心支行在行政处罚信息公示表中虽没有具体披露哈银消费金融触犯了哪一条要求,但从消费者反馈及其他网络公开信息看,一是可能在同外部机构进行合作过程中,没有事先征得客户明确授权即采集其征信数据,或在业务流程中造成客户信息的违规交互。

金天称,从哈银消费金融近年发展情况看,其客诉增加远快于业务规模增长,特别是2022年客诉量同步增加65%,同期其总资产仅增长11.6%,营收仅增长7.4%。显然,如果再不加强内控合规管理,其商业模式将在可持续性方面产生较大问题。

针对客户投诉问题,哈银消费金融此前曾回应北京商报记者,“哈银消费金融公司2022年度内,客户投诉量呈显著下降趋势,同时客户投诉率始终保持在较低水平,每十万人投诉客户数仅为1.57人,客户投诉率从2021年的0.14%降至2022年的0.02%,降幅高达85%”。

官网显示,哈银消费金融是由哈尔滨银行作为主要出资人发起设立的、全国第19家开业的持牌消费金融公司,于2017年4月正式开业。当前注册资本为15亿元。

另据哈尔滨银行公布的2022年年报,截至2022年末,哈银消费金融总资产152.38亿元,同比增长11.57%;营业收入过10亿元,同比增长7.40;净利润超1.2亿元,同比增长25%;累计服务超过3400万人次,累计授信客户数超1800万。

金天认为,后续,哈银消费金融还急需“内外兼修”完善征信体系的升级建设,特别是在从征信业务内控机制、人员与用户管理、征信业务合规操作等方面加快整改,满足当前监管要求。

违规行为处罚将更加常态化

实际上,涉征信违规被罚的并非哈银消费金融一家,北京商报记者注意到,此前,中银消费金融、晋商消费金融等机构也曾因为征信管理问题被罚。

行政处罚是央行和银保监会针对金融机构的日常监管手段,但从2022年以来的处罚情况看,针对消费金融公司的处罚数量在增加,于百程认为,这也显示出在消费金融业务竞争加大背景下,暴露出更多的机构违规行为。除了征信层面违规外,消费信贷资金用途流向管理违规、贷后管理,营销和定价问题,合作机构管理违规等也是罚单重灾区。

易观分析金融行业高级咨询顾问苏筱芮则表示,消费金融公司主营为信贷类业务,根据申请人资质查询征信并在此基础上进行授信和记录还款情况是其基本的业务流程。而近年来多家持牌消金在此方面屡踩红线,一方面反映出消费金融公司其内部管理失职,另一方面也体现出对金融消费者权益保护工作的漠视,在金融消费者提出质疑甚至投诉后仍未给予积极沟通与合理反馈。

苏筱芮认为,此类罚单为消费金融公司在处理个人征信业务工作上敲响了警钟,机构应当严格遵守征信管理等相关金融监管规定,从制度、组织架构上理顺个人征信业务的处理流程,明确内部各业务部门的分工权责,建立健全金融消费者权益保护沟通机制,将合规作为自身长远经营的基本底线。

于百程则称,随着互联网贷款、征信等相关监管办法的落地执行,针对违规行为的处罚也将更加常态化。消费金融行业处于不断规范、利率下降、持续数字化以及竞争者增多的格局中,叠加疫情等因素的扰动,消费金融公司之间的竞争,更加体现为综合能力的竞争,而合规经营,也是当下消费金融公司竞争力的体现。近两年以来处罚暴露出的问题,也为行业的业务合规提供了警示参考。

北京商报记者 刘四红

空调遥控器丢了 空调遥控怎么解锁

这几天的天气越来越热,很多人晚上都需要开空调才能睡觉,但是我们在晚上接到了不少的客户报修电话,客户说自己家的空调遥控器打不开空调了,这到底是是怎么回事呢?1,空调遥控器控制板失灵如果空调遥控器长期放在潮湿的地方,比如说经常放在加湿器的周围,会导致空调遥控器里面渗水,所以控制板就会失灵。因此,大家需要将遥控器放在通风干燥的位置,一定要远离水源。2,空调遥控器电池没电了大财经2023-03-24 18:17:380000事关兰州市住房公积金提取,有新调整!今日起执行→

兰州住房公积金管理中心关于优化偿还自住住房贷款提取住房公积金申请资料的通告为进一步简化申请资料,方便缴存职工因偿还自住住房贷款提取住房公积金,现对偿还自住住房贷款提取住房公积金的申请资料作部分调整。将偿还商业银行个人住房贷款提取住房公积金的申请资料“中国人民银行制式个人征信报告”调整为:“贷款余额对账单或还清贷款的凭证”,其他相关规定保持不变。0000五大车企合计负债14150亿元:比亚迪 上汽 广汽 长安 长城

在A股上市的五大汽车厂商上汽集团、比亚迪、广汽集团、长安汽车、长城汽车都已发布前三季度的财报,我们一起捋捋这5大厂商的成绩。一、营业收入和盈利情况上汽集团收入最高,比亚迪盈利最多。前三季度,五大厂商按营收排名:大财经2023-11-09 19:40:250000德国再次沦为“欧洲病夫”,默克尔16年心血,被朔尔茨毁于一旦

全球各国去年的经济数据纷纷出炉,可谓几家欢喜几家愁,还有几家不服气。感到发愁的国家,最具代表性的就是德国。德国是去年唯一衰退的全球主要经济体。德国的衰退并不让人感到意外,从去年上半年开始,德国的经济就一直非常疲软,且出口和工业生产都遇到了严重阻力,导致全年下来,经济都没有什么明显起色,最终以负增长结束了2023年。大财经2024-01-22 19:09:020000我的世界bbs 我的世界bbs在哪下载

凭借开放自由的游戏世界、超乎想象的游戏玩法,风靡全球的3D沙盒大作《我的世界》将于10月12日正式登陆360游戏平台。目前,数十万游戏玩家正在360游戏官方平台预约公测福利。10月12日,到360游戏第一时间下载《我的世界》,享受原汁原味的游戏乐趣。【自由创造从方块开始】大财经2023-03-23 12:52:160001