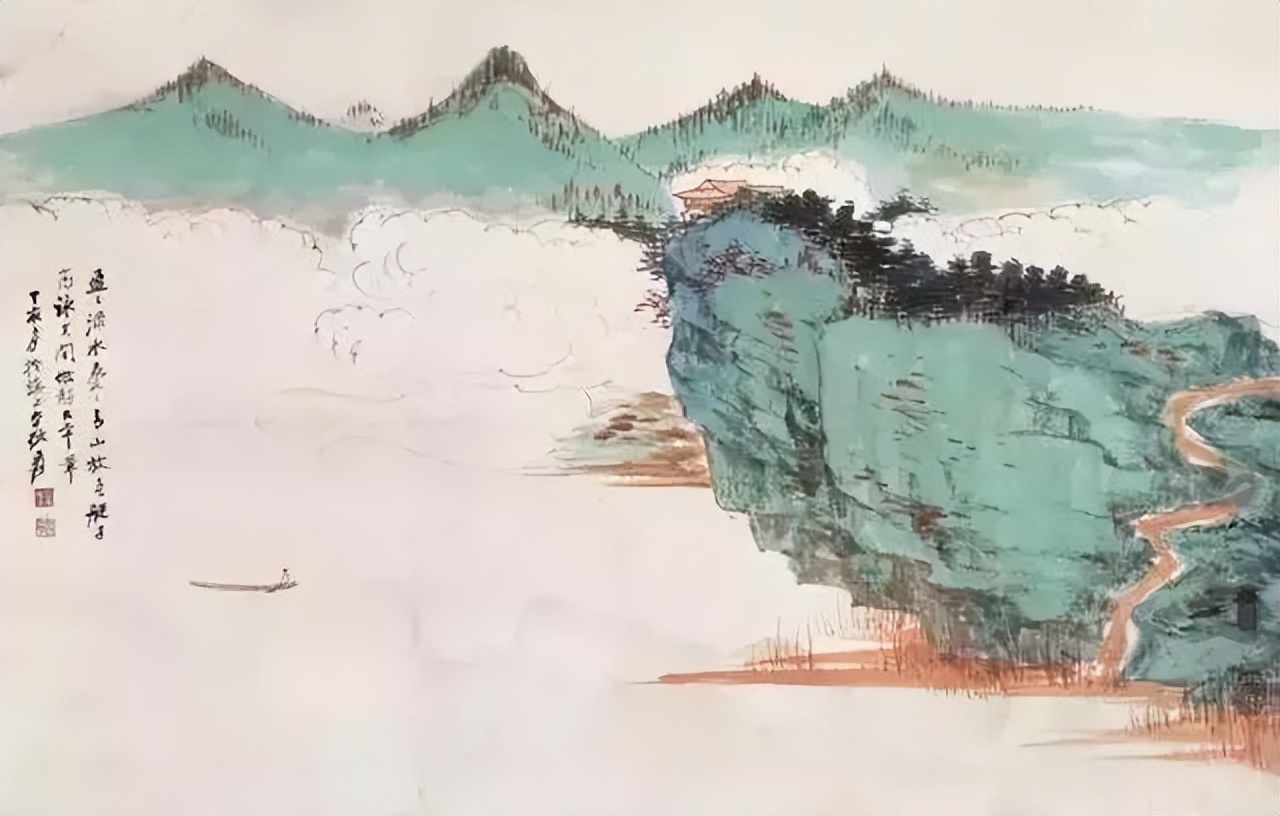

唐宋八大家都是谁 唐宋八大家的成员

唐宋八大家是唐代韩愈,柳宗元和宋代苏轼、苏洵、苏辙、王安石、曾巩、欧阳修八位散文家的合称。

韩愈、柳宗元和欧阳修、苏轼先后掀起的古文革新浪潮,使诗文发展的陈旧面貌焕然一新。

唐宋八大家,八位大家,个个饱经沧桑,几度沉浮,但不羁归不羁,狂放归狂放,玩世也好不恭也好,他们各自都活出了真实的自己。

韩愈与柳宗元同为唐代古文运动的倡导者,主张学习先秦两汉的散文语言,破骈为散,扩大文言文的表达功能。

古之君子,其责己也重以周,其待人也轻以约。重以周,故不怠;轻以约,故人乐为善。

——《原毁》

一个真正的君子,他必定严于律己宽以待人,要求自己严格而全面,对待他人宽容而简约。对自己严格全面,就不会发生懈怠。对别人宽容简约,别人都乐意做好事善事。

业精于勤荒于嬉,行成于思毁于随。

——《进学解》

学业由于勤奋而专精,由于玩乐而荒废;德行由于独立思考而有所成就,由于因循随俗而败坏。

无贵无贱,无长无少,道之所存,师之所存也。

——《师说》

有志不在年高,知识不分贵贱,谁掌握了真正的学问,谁就应该受到尊重,大家就应该向他学习。

与其有誉于前,孰若无毁于其后;与期有乐于身,孰若无忧于其心。

——《送李愿归盘谷序》

与其当面和得势时受到称誉,还不如背后和失势时不遭到毁谤;与其身体上享受快乐,还不如心里无忧无虑。

柳宗元骈文有近百篇,散文论说性强,笔锋犀利,讽刺辛辣。游记写景状物,多所寄托。

美不自美,因人而彰。

——《邕州马退山茅亭记》

美是在人对事物的领悟之上得以体现,是因人而异的,没有人的领悟,也就无所谓美。

择天下之士,使称其职;居天下之人,使安其业。

——《梓人传》

挑选天下有才能的士人为官,并且使他们能够适合他们的岗位;使天下人都能够安居,并且让他们能够对自己的生活工作感到安定。

宁为有闻而死,不为无闻而生。

——《上扬州李吉甫相公所著文启》

宁闻名天下而死,也不默默一生而活。

宁正为心,疾恶不惧。

——《先侍御史府君神道表》

为人应保持正直的本性,坚贞的节操,嫉恶如仇,无所畏惧。

欧阳修号醉翁,晚号六一居士,北宋卓越的文学家、史学家。领导了北宋诗文革新运动。

玉不琢,不成器;人不学,不知道。

——《诲学说》

人都要经过雕琢磨砺才能有所作为,人的习性是最容易受外面物质环境影响的,若不能时刻磨炼自己,提升学识修养与品德内涵,就会舍君子而为小人了。

君子与君子以同道为朋,小人与小人以同利为朋。

——《朋党论》

“物以类聚,人以群分”。君子与君子以志同道合为前提而成为朋友,小人与小人则因私利相同成为朋友。

夫祸患常积于忽微,而智勇多困于所溺。

——《伶官传序》

人做事常常因为不注意细节而失败,聪明勇敢的人大多被他所溺爱的人或事物逼到困境。

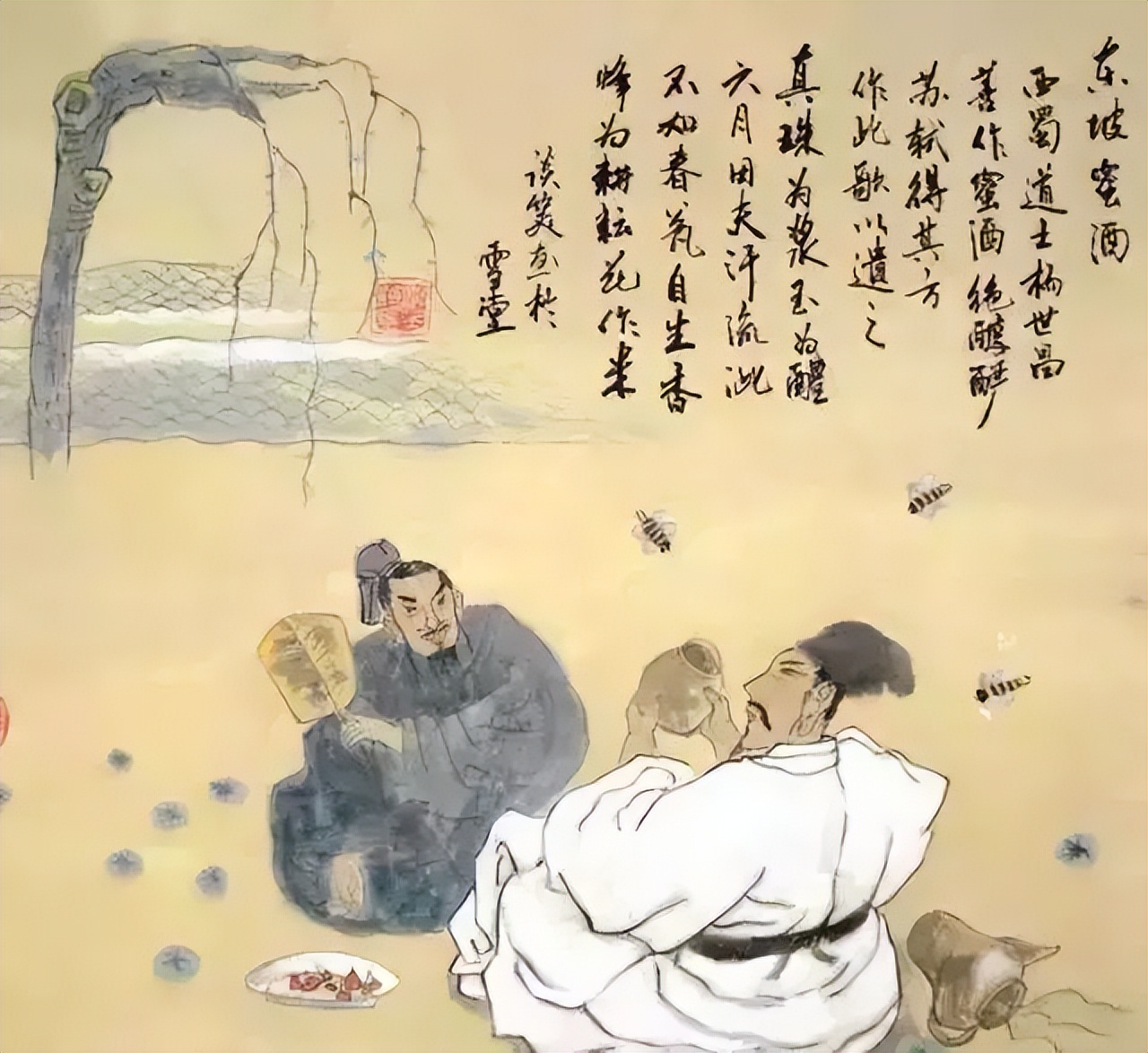

苏轼号东坡居士,北宋著名文学家、书法家、画家。苏轼的散文在宋代与欧阳修、王安石齐名。

天下有大勇者,卒然临之而不惊,无故加之而不怒。此其所扶持者甚大,而其志甚远也。

——《留侯论》

天下间真正有大勇的人,事件突发而不惊慌,无故见辱而不愠怒,因为其抱负甚大,志向甚远,不因眼前一叶遮蔽而放弃无边风光。

古之所谓豪杰之士者,必有过人之节。

——《留侯论》

勇也有很多种,就这就是做人的境界,真正能做到心如止水,泰山崩于前而色不变的能有几人呢?

古之立大事者,不惟有超世之才,亦必有坚忍不拔之志。

——苏轼《晁错论》

自古以来能够成就伟大功绩的人,不仅仅要有超凡出众的才能,还一定要有敢于面对问题、解决问题的勇气和坚忍不拔的意志。

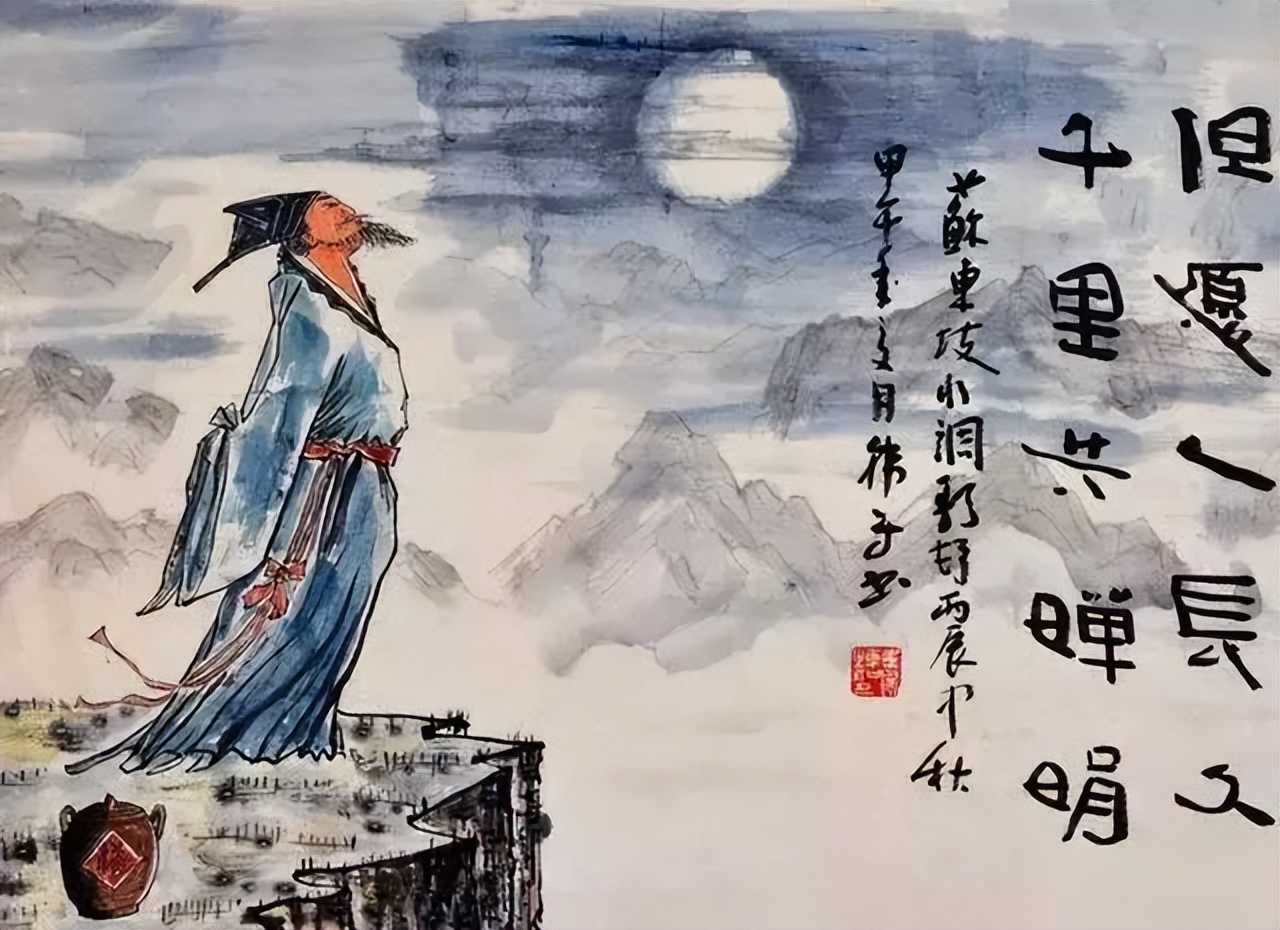

寄蜉蝣于天地,渺沧海之一粟。

——苏轼《前赤壁赋》

像蜉蝣一样将短暂的生命寄托于天地之间,渺小得就像大海里的一粒米粟。繁华世界,每个人不过是过客,来去匆匆,蝼蚁一样渺小。

苏洵是苏轼苏辙之父,长于散文,尤擅政论,议论明畅,笔势雄健。

思焉而得,故其言深;感焉而得,故其言切;触焉而得,故其言易。

——《太玄论上》

说话必须经过思考,经过感受,经过实际接触,才能一语中的,易于为人们接受,否则夸夸其淡,信口开河,必将贻笑大方。

用心于正,一振而群纲举;用心于诈,百补而千穴败。

——《用间》

把心思用在公正上,振臂一呼犹如纲举日张一样,响应甚多;把心思用在欺诈上,作事好像是补了一百处漏洞,而又出现上千处漏洞一样,防不胜肪。

为将之道,当先治心。泰山崩于前而色不变,麋鹿兴于左而目不瞬,然后可以制利害,可以待敌。

——《心术》

要当将领,先要磨炼心志,泰山在眼前崩塌但是脸色不变,麋鹿突然出现在身边但眼睛不眨。遇事镇定自若,不受外界影响。然后才可以头脑清晰,分析利弊,对抗敌人。

知无不言,言无不尽,百人誉之不加密,百人毁之不加疏。

——《远虑》

把知道的都告诉对方,对对方极度坦诚。很多人赞誉他,也不会因引而跟他更加亲密,很多人诋毁他,也不会因此而疏远他。

苏辙字子由,与父苏洵、兄苏轼并称&34;三苏&34;。

以为文者气之所形,然文不可以学而能,气可以养而致。

——苏辙《上枢密韩太尉书》

气则可以通过涵养而得到,苏辙直接说,文章就是作者气的有形体现,所以把气养好了,文章自然就成了。

有能推至诚之心而加以不息之文,则天地可动,金石可移。

——《三论分别邪正札子》

怀着极大真诚又勤勉地撰写文章,就可以感天动地,使金石般坚固的东西也发生变化。

王安石在文学中具有突出成就。其散文论点鲜明、逻辑严密,有很强的说服力。

世之奇伟、瑰怪、非常之观,常在于险远,而人之所罕至焉,故非有志者不能至也。

——《游褒禅山记》

世上奇妙雄伟、珍异奇特、非同寻常的景观,常常在那险阻、僻远,少有人至的地方,所以,没有意志的人是不能到达的。

临行而思,临言而择。

——《仁智》

经过思考再行事,就会降低盲目性,减少失误;经过选择再说话,就会去掉随意和轻率,避免失言。

坏崖破岩之水,原自涓涓;干云蔽日之木,起于青葱。

——《风俗》

损坏悬崖石壁的水,来自那涓涓细流。遮云蔽日的树木,都是从青葱幼苗长起来的。千里之堤,溃于蚁穴,防微杜渐的道理不言而喻。

曾巩写的文章一出来,就被人拿去传抄,不到一个月就流传天下,读书人手抄口诵,唯恐落到别人后面。他总是板着面孔的,说起话来毫不客气,很讲究,很正经。

而人之行,有情善而迹非,有意奸而外淑,有善共相悬而不可以实指,有实大于名,有名侈于实。犹之用人,非畜道德者,恶能辨之不惑、议之不徇?不惑不徇,则公且是矣。

——《寄欧阳舍人书》

人的品行各异,不与外貌相干,不和名声牵连。只有内心修德的人,才能不被迷惑,不徇私枉法,真正做到秉公符实。

天下之事,其可忧者甚众,而当世之患,莫大于人不能言与不肯言,而甚者或不敢言也。

——《与孙司封书》

天下的事情,令人担忧的事很多。但最令人担忧的事,莫过于人们不能说话和不肯说话,有的甚至不敢说话更大的了。

羲之之书晚乃善,则其所能,盖亦以精力自致者,非天成也。然后世未有能及者,岂其学不如彼哉?则学固岂可以少哉。

——《墨池记》

王羲之凭借自己勤奋练习,晚年书法方得大成。后世比不上王羲之的,不是天赋不及他,而是下是工夫不如王羲之罢了。

来源:唐诗宋词

【声明:本号为“全民阅读推广”官方公益账号,转载此文是出于传递更多信息之目的。若有来源标注错误或涉嫌侵犯您的合法权益,请联系我们。我们将及时更正、删除,谢谢。】

台风和飓风的不同点在于 台风和飓风哪个厉害

点击下面链接,可进行最新上线的学习强国四人赛实战练习20220510挑战答题及四人赛更新题测试(全国学习联盟强国路组织陈海制作)1.2020年4月24日,国家航天局宣布将我国首次火星探测任务命名为“____”,同时公布了首次火星探测任务标识“____”。A.天问一号揽星九天B.巡天一号辰宿列张C.探天一号追问星辰D.天索一号寻秘宇宙正确答案:A.天问一号揽星九天0001有皱纹怎么办 牙膏去皱纹最佳方法

一般来说,人年龄大了就容易出现皱纹,但是生活中很多朋友还年纪轻轻一样出现了皱纹的情况,而这些朋友皮肤出现皱纹是因为生活中一些不良习惯和刺激造成的。那么皮肤出现皱纹怎么办?医格仕皮肤管理讲解皱纹原因及护理方法。出现皱纹原因:1、缺水,如果皮肤缺水就会使皮肤处于干燥状态,会使皮肤弹力纤维缺失,自然会导致皮肤出现松弛、皱纹等情况。大财经2023-03-25 18:13:410000孟姜女哭长城的故事 孟姜女哭长城故事内容

秦朝的时候,,一户姓孟的人家和一户姓姜的人家是邻居,两家仅一墙之隔,平日里关系十分融洽。孟姓人家在院子里种下一粒葫芦籽,每日浇水施肥,悉心照料,葫芦长得很快,藤蔓爬过院墙,在姜姓人家的院子里结出一个葫芦。葫芦成熟后,从里面蹦出来一个白白胖胖的小女孩。两家人都很喜欢这个小女孩,都想让小女孩佳自己家,本来关系很好的两家人,吵得不可开交。小女孩让他们都别吵了,说:“我今天住0000江西新首富:48岁资产达353亿,企业低调入选全球50家聪明公司

江西省,因省内母亲河为赣江而得简称“赣”。东邻浙江省、福建省,南连广东省,西挨湖南省,北毗长江共接湖北省、安徽省。这块土地孕育了山水文化、陶瓷文化、农耕文化,还有商业文化。下面来看看2023年,江西有哪几位企业家跻身国内的富人榜单。大财经2023-06-16 13:57:000000