谷爱凌是双重国籍吗

大财经2023-05-22 15:09:491阅

谷爱凌在此次北京冬奥会自由式滑雪女子大跳台决赛中依靠自身实力勇夺金牌!获奖后谷爱凌再次登上各大平台热搜榜,可以说此次得奖不仅是谷爱凌自己的荣耀,也为祖国增光添彩!

获奖后,接受采访时外媒也向谷爱凌提了尖锐的问题。有记者问谷爱凌目前的国籍是什么等等,谷爱凌说道体育应该团结所有人,体育不需要和国籍挂关系,体育是用来团结人类的,而不是分化我们的。”

此次回答谷爱凌虽然没有正面回应记者的提问,但是谷爱凌的回答表现出高情商。的确如此:体育运动的目标之一就是团结全球人类,让世界充满和平!

那么,谷爱凌到底是哪国人。

谷爱凌出生于美国加利福尼亚州圣弗朗西斯科,父亲是美国人,母亲是中国人,谷爱凌出生后便获得美国国籍。2019年,谷爱凌通过媒体宣布退出美国国籍,并申请加入了中国国籍。所以,毫无疑问,谷爱凌是中国人,唯一具有的国籍身份是中国国籍!

国籍的唯一性这一点《中华人民共和国国籍法》有明确的规定。目前,各国对于国籍的法律规定不尽相同,有的国家承认双重国籍身份,主要代表国家有澳大利亚、英国、法国、加拿大,例如:A是英国人,在其不放弃国籍的情况下也可以申请加入法国国籍。而我国国籍法第三条明确规定:中华人民共和国不承认中国公民具有双重国籍。所以如果想加入中国国籍必须要退出外国国籍。

另外,谷爱凌能够加入中国国籍也完全是符合法律规定的,国籍法第七条规定,外国人或无国籍人,愿意遵守中国宪法和法律,同时符合以下三种情形即是中国人的近亲属或定居在中国或有其它正当理由的可以申请加入中国国籍。而谷爱凌的母亲恰是中国人。

谷爱凌加入中国国籍正是其爱国的体现,同时她的加入对我国体育运动事业的发展有重要的推动作用。

0001

相关推荐

如何查询银行卡余额 查询个人所有银行卡

在今天的节目里面啊我们来聊一聊银行卡的余额该怎么查询。大家手里拿到工资卡以后银行卡的余额啊有下面几种查询方式,首先是比较传统的电话查询,拨打你的银行卡背面所标识的客户服务电话,然后根据语音提示转到银行卡余额查询的菜单里面,这个时候电话另一边就会告诉你你这张卡有多少的余额了。大财经2023-03-22 23:27:480000596.5米高的世界第一高烂尾摩天大楼——天津高银117大厦

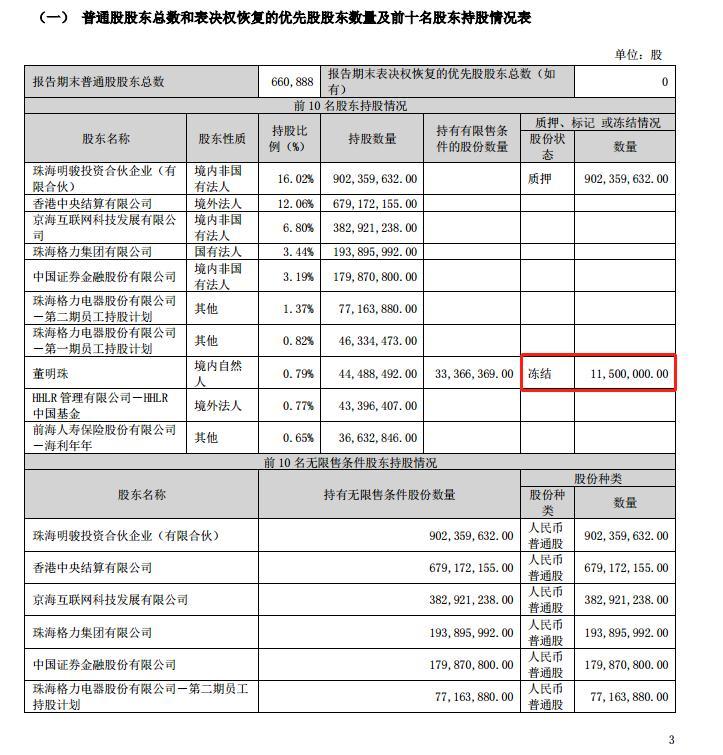

它的结构高度596.5米,比上海中心大厦的结构高度(580米)还高出近20米。主体结构地下4层、地上117层,单体建筑面积84.7万平方米,是目前全世界除了迪拜哈利法塔之外的全球第二高(中国结构高度排名第一高)的超高层建筑。它就是位于天津市西青区科技产业园区的中国结构高度最高摩天大楼——高银117大厦大财经2023-10-25 18:49:180000董明珠遭冻结股份市值约4亿 格力电器此前跌停的原因又加了一条?

今日据媒体报道,董明珠所持格力电器1150万股遭冻结,市值超4亿元。金融界翻阅格力电器4月28日晚间发布的2023年一季报,截至一季度末,董明珠的持股数量为4448.85万股,持股比例为0.79%,其中有1150万股处于冻结状态。上述股份以格力电器5月5日午间收盘价(35.01元/股)计算,董明珠遭冻结的股份市值约为4.03亿元。大财经2023-05-06 06:52:390000专注制造中国好轴承

河北诚为轴承制造有限公司工人在操作设备加工轴承零部件。闫丽静摄河北省邢台市是华北地区最大的轴承集散基地,轴承产业有50余年发展史,像很多传统产业一样,经历快速增长后面临新困境,产业大而不强,增长动能不足,产品竞争力下降。近年来,邢台市通过加大技改、补链延链、引育品牌、数智改造等举措,推动轴承产业向高端化、智能化发展,轴承产品占全国市场份额的10%、全国碳钢轴承出口量的90%。化解隐忧大财经2023-05-03 21:28:200000