锂价重归30万(拐点确认,资金罕见一致增仓,化工ETF,516020,连续30日吸金)

风险提示:化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

本文源自金融界资讯

从细分领域来看,化工ETF(516020)不仅布局了传统化工领域,还布局了盐湖提锂行业龙头盐湖股份、锂电隔膜行业龙头恩捷股份、六氟磷酸锂行业龙头天赐材料、磷化工行业龙头云天化等新能源化工领域。

资料显示,化工ETF(516020)跟踪中证细分化工产业主题指数,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份、恩捷股份、华鲁恒升、天赐材料、荣盛石化等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥、煤化工、钛白粉等细分领域龙头股,全面把握化工板块投资机会。

(2)关注“新材料”:氟化工方向,第三代制冷剂配额锁定基期结束,产品盈利逐步修复,含氟高分子材料应用前景广阔;电子化学品方向,AI领域取得突破,光刻胶及配套试剂等关注度明显提升,先进高性能材料的国产化替代有望加速;锂电、光伏风电及储能领域技术迭代加速,相关的化工新材料需求有望释放。

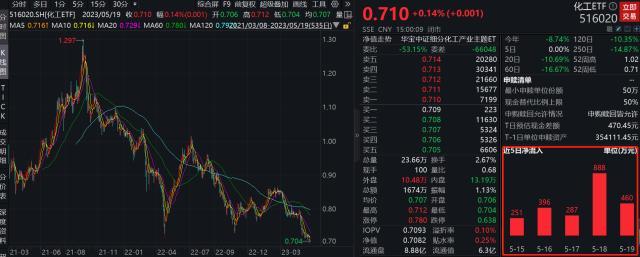

受市场行业轮动等因素影响,化工ETF(516020)5月19日探底回升,盘中创出35个月新低,热门ETF却挡不住资金的持续抄底热情。

(1)立足“稳经济”:地产、基建稳增长的作用仍然值得期待,若PPI触底回升,将利好聚氨酯、氯碱、钛白粉、煤化工等顺周期产品;叠加“中特估”、一带一路等因素,优质的低估值央国企值得关注。

国信证券在近期研报中表示,虽然宏观经济对需求端的影响仍在持续,但能源、原料成本压力缓解,化工品需求有望边际改善。未来化工企业盈利有望修复,部分公司还表现出新材料业务增速亮眼,传统业务板块需要高端化、差异化来提高盈利能力。

事实上,经历了前期价格的大幅下跌后,多种新能源化工材料已出现了大幅反弹,有望迎来拐点。

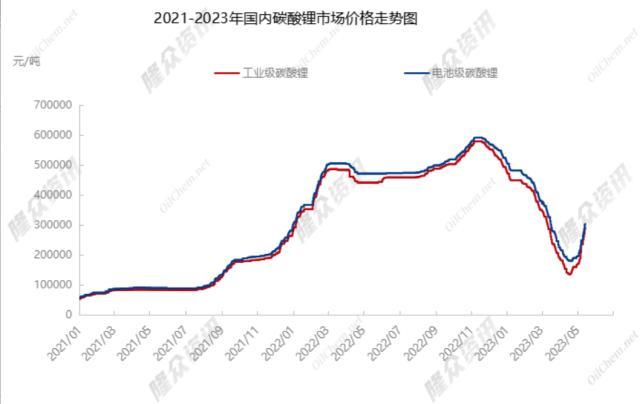

信达证券在研报中指出,当前锂价已经跌至部分企业的成本线,供给逐渐出清,底部成本支撑逐渐凸显。随着下游采购需求逐渐回暖和锂盐厂库存的消耗,锂价有望逐步企稳,有利于锂行业整体的估值修复。鉴于锂矿价格跌速慢于锂盐,氢氧化锂跌速慢于碳酸锂,海外锂盐价格高于国内,看好具备资源优势、成本优势和产能优势的企业以及出口业务占比较高、有望享受海外锂产品溢价的公司。

伴随上游原材料价格上涨,当前六氟磷酸锂价格较4月末低点已实现翻倍,市场呈现短期供不应求局面。华金证券研报指出,鉴于六氟磷酸锂的盈利已经触底,落后产能有望出清,盈利能力有望改善,新型溶质和特殊添加剂是长期探究的方向,增厚企业利润。

数据显示,4月底以来,不到一个月的时间里,电池级碳酸锂价格由不足18万元/吨飙涨至5月19日最新报价30.25万元/吨,短时间内涨幅近70%。

数据显示,截至5月19日,化工ETF(516020)已连续30日获资金净申购,继续高歌猛进,最新份额为8.94亿份。

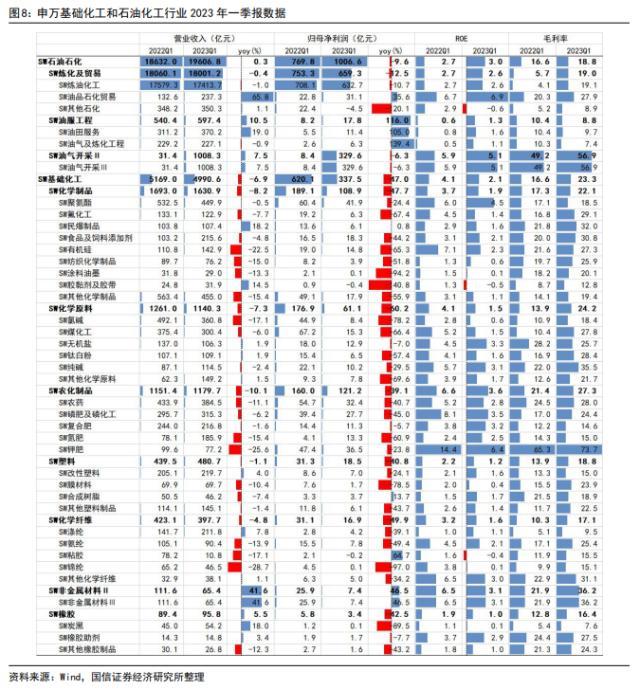

根据Wind数据,申万基础化工和石油化工行业的402家上市公司中,有268和37家公司在2022年实现了同比正增长,分别占比66.7%和78.7%。而在2023年一季报中,有148和113家公司也实现了同比正增长,分别占比36.8%和28.1%。

太平洋证券也在近期研报《化工行业2022年报及2023一季报综述:筑底分化,曙光在前》中指出,从未来持续增长的能力来看,化工行业在建工程涨势延续,2022年在建工程达到9438.12亿元,同比增长12.63%。企业度过了疫情扰动后,扩产决心仍然比较坚定,其中纯碱、氟化工、锂电化学品在建工程涨幅超过140%。从投资角度来看,两条主线值得关注:

张欣:每年从中国捞走16亿,给美国捐款6亿却对中国“一毛不拔”

文|渺远的云编辑|渺远的云“国内捞金,国外豪掷千金”张欣,一个商业传奇,白手起家创建了房地产巨头公司SOHO中国,身价不菲,她一年甚至可以赚16亿。但是她不仅将国籍改成美国,在中国同胞需要帮助时只有一句“加油”,却转头给美国高校捐款6亿。这种“双标”骚操作真是惊呆众人。难道她就为了“国内挣钱国外花”?是迫不得已,还是“崇洋媚外”?«——【·苦日子却造就了不平凡·】——»大财经2023-10-25 14:32:330000合生元奶粉怎么样 合生元出事了

从三鹿奶粉事件之后,妈妈们对于宝宝奶粉最关心的绝对是奶粉的质量问题,尤其是对于一些争议比较大的奶粉,像是合生元奶粉,对合生元的质量质疑的不在少数,合生元奶粉究竟能让人放心的购买吗?也难怪妈妈们存在质疑,合生元是一个年轻的品牌且当时成立至今,宣传的重点是法国合生元,正是因为这样,才引起了质疑,有的妈妈说在法国市场根本没有合生元奶粉,也有说是1999年创立于广州的国产品牌。大财经2023-03-22 20:20:280000万劫不复什么意思 万劫不复的意思解释

本汇总收录的近几年高考和统考经常考到的成语八大类共1237条,分别是:1、望文生义类:3152、语意重复类:126条3、对象误用类:379条4、双重意义类:92条5、特殊用法类:53条6、谦辞敬辞类:44条7、褒贬误用类:83条8、易混误用类:145条【三】对象误用类1、哀而不伤:形容诗歌、音乐等具有中和之美。也比喻处事适中,没有过与不及之处。【适用对象】诗歌、音乐、处事。0000国家统计局:2022年全国城镇非私营单位就业人员年平均工资为114029元 比上年增长6.7%

金融界5月9日消息据国家统计局发布数据显示,2022年,全国城镇非私营单位就业人员年平均工资为114029元,比上年增长6.7%,增速比2021年回落3.0个百分点,扣除价格因素实际增长4.6%;城镇私营单位就业人员年平均工资为65237元,比上年增长3.7%,回落5.2个百分点,扣除价格因素实际增长1.7%。本文源自金融界0000