东方金诚:银行净息差低位下行,5月LPR报价保持不变

事件:2023年5月22日,全国银行间同业拆借中心公布新版LPR报价:1年期品种报3.65%,5年期以上品种报4.30%,均与上次相同。

解读如下:

一、5月LPR报价不变,符合市场预期,主要原因是当月MLF操作利率未做调整,LPR报价基础稳定;另外,近期银行净息差下行幅度偏大,再创历史新低,报价行压缩LPR报价加点动力不足;与此同时,当前宏观经济整体延续复苏过程,LPR报价下调的迫切性不高。

5月两个品种的LPR报价均未做调整,2022年8月以来连续10个月处于相同水平。我们分析主要有以下原因:首先,5月MLF操作利率未发生变化,这意味着当月LPR报价基础保持稳定。可以看到,自2019年8月LPR报价改革以来,在MLF操作利率不变的情况下,只在2021年12月1年期LPR报价和2022年5月5年期以上LPR报价进行过两次单独下调,其他月份,两个品种的LPR报价均与当月MLF操作利率保持联动。由此,5月MLF操作利率不变,实际上已在很大程度上预示当月LPR报价会保持不动。

其次,受年初以来“推动降低企业综合融资成本和个人消费信贷成本”[footnoteRef:0],以及居民房贷利率持续下调影响,2023年一季度末商业银行净息差降至1.74%,较上季度末大幅下行0.17个百分点,降幅相当于2022年全年水平,下行幅度较大,再创有历史记录以来最低点。由此,尽管近期银行同业存单到期收益率等市场利率下行较快,一些银行也在下调存款利率,但仍难以抵消净息差大幅收窄带来的压力,当前阶段报价行压缩LPR报价加点的动力不足。 [0: 央行货币政策委员会召开2023年第一季度例会公报。]

最后,4月宏观数据显示,实际经济修复力度稳中略降,当月制造业PMI指数降至收缩区间,但服务业景气水平继续保持高位,经济整体上延续复苏过程。我们判断,二季度GDP同比增速有望从上季度的4.5%进一步升至7.0%左右。另外,4月信贷投放环比出现较大幅度下滑,是一季度信贷集中靠前发力后的正常节奏调整,并非市场主体融资需求削弱所致,也不代表宽信用过程发生逆转。由此,当前通过下调LPR报价,进一步激发市场主体融资需求的必要性下降。

与此同时,年初以来房地产市场出现积极变化,4月商品住宅销售面积和销售额环比回落,而同比涨幅显著扩大。由此,尽管楼市回暖过程还待进一步观察,但当前单独下调5年期以上LPR报价的迫切性也不高。

二、5月LPR报价持稳,短期内实体经济融资成本大幅反弹的可能性不大。

当前经济转入回升过程,但基础仍不牢固,短期内还需要继续将市场主体信贷成本保持在低位,为经济修复创造有利的货币金融环境。央行2023年第一季度货币政策执行报告要求,下一步要“推动企业综合融资成本和个人消费信贷成本稳中有降”。这意味着尽管当前银行净息差较低,但二季度实体经济融资成本因经济复苏而出现大幅反弹的可能性不大。其中,5月新发放企业贷款加权平均利率将继续停留在历史低点附近,新发放个人消费贷款和居民房贷利率还有望延续小幅下行势头。

三、4月以来部分中小银行下调存款利率,并不意味着短期内LPR报价下调的可能性增加。

当前银行净息差偏低,加之一季度存款利率上行幅度较大[footnoteRef:1],下一步为了推动实体经济融资成本稳中有降,银行会更多选择在负债端发力,其中适度降低各类存款利率是一个必然选择,但这并不意味着短期内LPR报价下调的可能性因此增加。根据存款利率市场化调整机制,存款利率水平要参考1年期LPR报价和10期国债收益率合理调整,而非相反。这就意味着尽管近期存款利率下调会降低银行资金成本,但短期内对银行下调LPR报价的激励作用不大。我们判断,年内在MLF操作利率不变的前景下,1年期LPR报价单独调整的可能性较小;不过,若二季度楼市回暖过程出现反复,不排除在MLF利率不动的同时,5年期以上LPR报价单独下调10-15个基点(0.1-0.15个百分点)的可能;从利率互换报买价走势来看,市场也有这方面的预期。 [1: 2023年一季度末银行加权平均贷款利率为4.34%,较上季末上升0.2个百分点,主要是票据利率大幅上行1.07个百分点所致,新发放企业贷款利率和居民房贷利率分别为3.94%和4.14%,较上季度末分别下行0.02个百分点和0.12个百分点。2023年一季度末银行净息差为1.74%,较上季度末下行0.17个百分点。由此推算,一季度末银行各类存款加权平均利率为2.60%,较上季度末上升0.37个百分点。]

本文源自金融界

老人取钱回家,真钞变假钞,银行建议报警

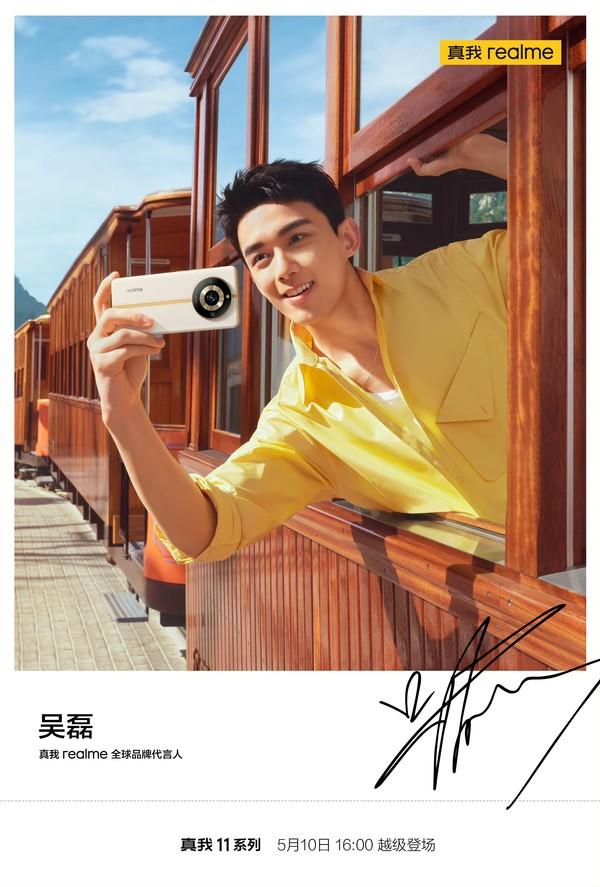

前几天在乐山发生一个事情,一位大爷在银行取钱,总共取了500元,但是在用了100元之后,发现剩下的4张百元大钞都变成了假钞。老人这心里着急啊,整整500元呢,对于一个老人,这可不是小钱,于是急急忙忙的赶到银行讨要说法。面对老人的质问,银行工作人员称银行不可能出错,更不可能给出假钞。说他们的钞票都是要经过验钞机的,怎么可能给出假钞。大财经2024-01-09 17:21:170000越级不设限!吴磊成为真我realme全球品牌代言人

【手机中国新闻】随着五一假期的结束,开工首日真我realme就带来了一个劲爆的消息。5月4日上午,真我realme正式宣布,新生代实力演员吴磊成为全球品牌代言人,而双方合作之后的首款新品真我11系列也将于5月10日发布,开启影像探索之旅,感兴趣的小伙伴不要错过。大财经2023-05-04 13:50:180000坊的多音字组词 坊多音字的区别

图中topbi没有中文福州市历史文化名街三坊七巷,许多游客走过衣锦坊、文儒坊、光禄坊时,口中习惯性地将“坊”念作“fǎng”,其实,这是不正确的,应当念作“fāng”。前日,本报告诉大家“莆田”、“闽侯”这两处地名的正确读音,那么福建省内有还有哪些难读准的地名、景点名呢?中国各省市易读错的地名,你又能读对多少?昨日,福州市语言文字工作委员会办公室表示,对本报报道的推广普通话读音规范十分赞同。大财经2023-03-13 18:46:320000