《我的前半生》制作人之家:70㎡,女性独居天花板!

这个夏天,“一条”拜访过3个小户型的家。

改造后,

有限的空间“长”出无比丰富的功能区,

1㎡都不浪费。

它们不仅满足了刚需,

也体现不同人生阶段的真实渴望。

正如设计师们所说,

未来可能有越来越多的人,放大内心的需求,

主动追求一种更能疗愈自我的居住空间。

▲

黄澜和她的家、画室

▲

王拾贰和陈翀的家

杭州人黄澜是国内有名的金牌制作人,

手里攥着《我的前半生》等爆款电视剧,

2021年,长居北京的她,

在上海找到一处70㎡的公寓,

作为自己的度假小屋,

如同回到了童年的梧桐树之家。

王拾贰和太太陈翀生活在湖州,

有孩子后,他们做出了家人集体反对的决定:

一家三口从200㎡精装房搬到60㎡“老破小”。

入住后,他们说:

“这是我们心中最好的一个家。”

▲

武嘉仪和相建康的家

武嘉仪和先生相建康在上海工作,

辗转过不少出租屋后,

置办了婚房,作为2人3猫的居所。

58㎡的公寓藏了12个功能区,

来过的家人都感慨:

“空间利用到了极致。”

编辑:冰芯、邹雯敏

2018年,制作人黄澜和设计师张萍相识,恰逢电视剧《我的前半生》热播。当时黄澜在筹备一部讲家装行业的电视剧,女主角是一位室内设计师,便找到该群体做调研。

“最初我是采访对象,跟她分享了所观察到的住宅对人的影响,聊着聊着兴致来了,她干脆托我装修北京的新房子,也许是觉得我思路清晰。”张萍回忆。

▲

屋主黄澜(右)和设计师张萍(左)

如果说北京的家干练、便捷,上海的新家则是慵懒、柔软的,恰恰是黄澜的另一面。

说到这,设计师不由感慨道:“我们都是40多岁的女性,经历过婚姻、养育孩子和忙事业的阶段,精神紧绷,不太有时间发呆。现在孩子们渐渐长大,我希望她能放松下来。”

这对好友一起在上海看房时,一眼便相中这个70㎡的房子,周边浓郁的生活气息让黄澜瞬间梦回童年。黄澜是杭州人,自小跟奶奶生长在江南水乡,后赴上海读大学,又因工作长期待在北京。家乡让她时时梦萦回想,上海老街区的生活好似又能与印象中的幸福童年相重叠。

▲

房子周边

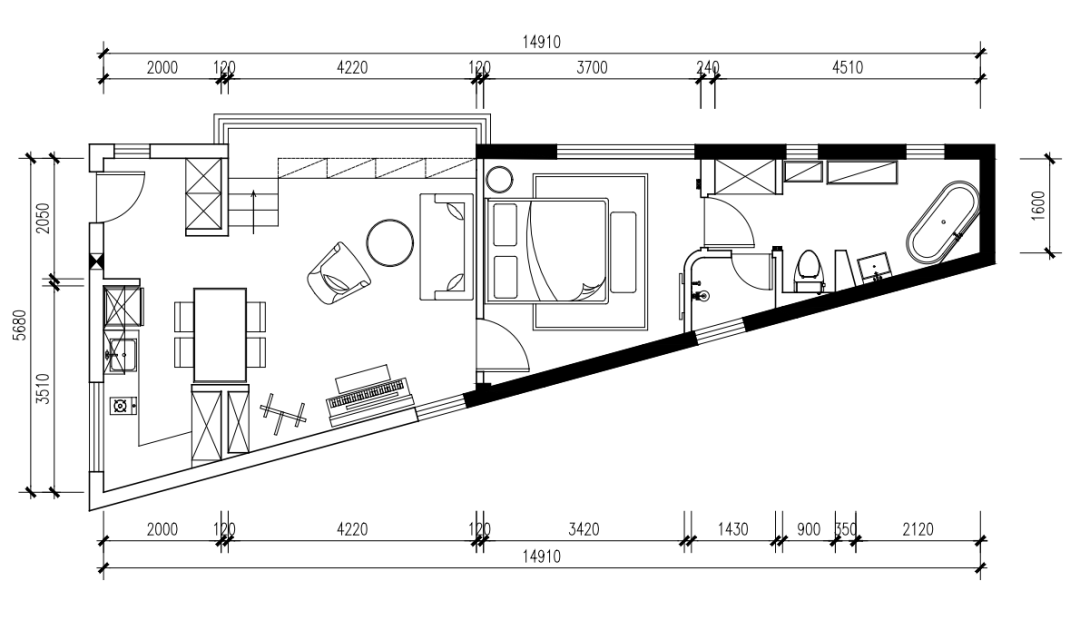

这间小小的城中度假屋是典型的单身公寓,整体呈长条三角形结构,越往里越窄。怀着对老房子的依恋,设计师尽量保留住宅原貌,不用硬隔断切得太碎,使其兼有旧时光的韵味和现代的舒适。

整个改造历时一年多,空间被一分为二,前一半兼具客厅和餐厨功能,既能会客、做饭,又能看书弹琴,后半部分是一位职业女性光鲜亮丽后的休憩:卧室、浴室和衣帽间。

▲

户型图

玄关温馨而热烈,深浅有异的地板以人字形拼接,设计师考虑到:“原本她住在大家庭里,有孩子或家人陪伴,希望独自来这儿度假也不孤单。”

▲

玄关

再往里走是厨房,这儿光线不好,便做成开放式设计,引光入室。设计师用深蓝色柜体和鲜红色墙砖进行鲜明对比,营造热情、奔放的氛围,加强心理暗示。

地砖沿用雅灰与素白的马赛克造型,这种拼贴手法充满岁月感。

▲

餐厅、厨房

客厅低饱和度的色彩奠定了温润清透的调性,最难得的是有一个外扩的窗台,黄澜可以透过老上海的古旧格子钢窗,观察这座城市里的鲜活景观。它也模糊了室内与自然的界限,让人忘却面积上的局促。

▲

客厅

搬进公寓后,黄澜感觉生活变得更有人情味,坐在窗台前或窝在沙发里 ,抬头便能望见街上摇曳生姿的梧桐树叶,绿意触手可及,不似从前那么焦虑。

晚上甚至不用开灯,路边昏黄的路灯就能照亮窄小的房子,氛围感十足。

这个窗台1米高且很窄,原本只能摆放些花花草草,人无法走上去,更别说放家具。

设计师只好将窗台稍稍拓宽,并将细碎的楼梯改造成4个大台阶,用实木包裹。台阶下方空间充分利用,藏一个小书架,搬张椅子摆上美酒佳肴,就变成了一个吧台。

“每次去她家,我都坐在窗台上,爱看城市的人群来往、骑自行车,年轻人谈恋爱或阿姨们买菜,很有生活气息。我还特别喜欢把鞋子袜子脱了,实木地板能激发人的天然触觉系统,让人状态松弛。”

由于房子小,考虑到屋主经常会碰到墙壁,设计师铺上了暗灰色壁布,触碰时就像摸到衣服般,很有安全感,不似白墙那么有“刺激性”。

家具的布置疏朗简单,用手摸上去仍有原木的质地。“我抗拒材料的工业特性,尤其是涂上厚厚一层漆的,更喜欢木头的纤维感。木地板和石材用久了会越来越润,产生的包浆满满都是岁月感,还能再用100年。”

房子深处是主卧套房。卧室呈现出优雅素白的法式风格,而细节最丰富的要属卫生间,是深受朋友欢迎的“打卡地”。

为了淋浴和如厕时能望见窗外的梧桐树,窗户采用清爽利落的百叶窗帘,与柜体复古的风格更搭,既有隐隐绰绰的美感,也能保证私密性。

▲

卧室

张萍直言卫生间容易做得太碎,因为折弯位置较多,且要满足马桶、洗手台和浴缸等功能。为此,她先是摆放一张长桌子占据视觉中心,用直线延展空间,浴缸则顺应着空间斜放,并增加壁龛用于收纳盥洗用品。

▲

浴室

在城市的另一侧,黄澜还有一个4㎡的画室,空间纯白干净,挂了几幅她自己的画作。这儿最早是个库房,两人起初没想明白它的用途,后来设计师灵机一动:“黄老师平日很乐于分享,做一个迷你画廊最合适不过。”

每逢来这个家度假,黄澜的生活方式都变得健康,从出门离不开车到爱上了步行,时常沿着种满了梧桐树的街道漫步,在路上发现新乐趣。

入住第一天,她就给张萍发信息:“今天我走路去买早点,感到特别开心,好像回到了大学时代。忽然发现原来让自己幸福的东西,这么轻易就能得到。”

▲

窗外是鲜活的城市街景

这儿也上演着一幕幕有趣的故事。前房主是三姐妹,房子装完后,黄澜又邀请她们回来做客,并说道:“我这个家永远为你们开放,随时都能来玩。”

她们都是五六十岁的老人,欣喜看到旧居焕发新生命,跟黄澜一起弹琴唱歌,其乐融融。

▲

弹琴、读书是日常

张萍欣喜地看到好友状态日渐松弛:“她变得柔软,多了些力量。”

“这个房子的意义就是,当我的孩子慢慢长大后,我是可以放手的,我自己也能过得很好。当我不害怕孤独,我还害怕什么呢?”

王拾贰和太太陈翀都是90后。王拾贰是一名职业乐手,陈翀曾经做大型演出执行,全国各地跑,工作上24小时待机。

几年前,他们回到老家湖州定居,这两年做出了一个让家长们集体反对的决定:从200㎡的精装房搬到60㎡不到的“老破小”。

▲

曾经200㎡的家里,给金毛爱犬的空间却非常有限

原本的200㎡精装房,是夫妻二人的“婚房”,两层楼,空间很大。但他们很快发现,住在大房子里和住在一个小公寓里几乎没有区别:

夫妻俩很重视孩子的成长环境,但在那个小区里,少有小孩被家长带到公区玩耍,邻里之间防盗门一关,几乎不打交道;家里有咖啡机,可他们想出门找咖啡店,有正对着一片树景的落地窗,很适合坐下发呆,但他们还是想出门;王拾贰是一名职业乐手,家里刚好有一间书房可以作为编曲工作室,但主卧足够大,完全放得下工作台,于是书房又闲置了……

用王拾贰的话来说:“房子很大,我们真正需要的面积其实很小。”

▲

购入的60㎡老破小原貌

▲

改造后的院门

夫妻二人决定换房。在一个建于1988年的老小区中,他们找到了这支“潜力股”:房子在一楼,带院子,室内是传统的两室一厅,60㎡不到,部分区域没有直接采光、非常狭小,整个房子几乎没有收纳功能。

▲

设计师夫妻吴状、付仕玉在南京的家,“一条”曾探访

他们花3个月跑遍了湖州大大小小的设计工作室,寻找可以改造新家的设计师。一个凌晨,王拾贰看到了“一条”在2021年的报道:设计师夫妻吴状、付仕玉一同改造他们在南京的“老破小”住宅,依照自身的居住和办工需求,在46㎡的房子里创造出9个空间。

“没有夸张,就是一见钟情、一眼看中。”王拾贰立刻发了私信给设计师吴状。

▲

改造后的家,狗狗有了自己的门洞

夫妻二人早就简单梳理过改造诉求:

家里的“大女儿”大金毛,最好有一个户外空间;

邻里之间可以互相沟通,小孩不用一直待在家玩玩具、看电视,有机会认识其他小朋友,一起玩耍;

房子不需要增加面积,也没有一处是多余的。

▲

站在入口看向屋内

▲

从玄关看向院子

吴状夫妇的改造重点,是经过大改后,彻底优化房子的功能布局,不浪费1㎡。

经过梳理,王拾贰一家需要的功能区,至少有9个。除去院子,不到60㎡的面积内,要装下儿童房、卧室、客厅、工作区、猫和狗的空间……加上收纳,如果一一对应,解决所有成员的起居问题,可能需要100㎡。

▲

客餐厅区,窗洞像一个框景。书柜等都是设计好后,师傅现场制作的。吴状夫妇在施工过程中利用钢结构做了很多二次加固的措施

极小空间,如何赢得更多“面积”?吴状夫妇分了几步来实现。

▲

褐色区域是为猫和狗打造的栖息之地,其中靠左的褐色“大家具”,置入了多功能区,串联起厨房、家政间、mini吧台等

▲

家政间

▲

从家政间看向厨房,图中用麻绳缠成的猫爬架,前身是卫生间落水管,猫可以通过水管爬到Z字型的柜体上方

▲

(左)儿童房;(右)从家政间看向儿童房

第一,置入“Z字型”大家具。

前期考察时,吴状夫妇发现,房子的四面都有门洞,空间利用率极低。于是他们决定,在多功能区置入一个“Z字型”装置,这个装置就像集合了mini吧台、酒柜、厨房、家政间等等的大家具,不仅分隔、组织了生活空间,其内部大大小小的窗洞、门洞也使整个家更通透,同时又争取到了更多的收纳区域。

部分柜体没有做到顶,留出“通道”,方便猫咪活动。

▲

家虽小,但通透

第二,过道空间很重要。吴状认为,再狭小的空间,想要张弛有度,关键是在住宅内部创造出让风与光流动、让人轻快通行的区域。

“对于小户型而言,过道仅仅作为交通要道是非常可惜的。”在他们看来,如果能同时赋予住宅以游览性,那么就会让家多几分情趣。

▲

过道上的mini吧台

▲

mini吧台下,藏着猫的“餐桌”

在这个家里,过道上的矮墙和猫爬架形成新的“几何构成关系”,通过这组构成,家显得更有层次。

矮墙被设计成吧台的高度,台面很小,却满足了王拾贰日常在家小酌的需要。

第三,对于收纳的问题,吴状认为,“可能有不少人会说,空间太小了,可以有一些特殊机关实现,比如做一个翻折床。但事实上,这种设置往往比较鸡肋,而且在后期使用中也会不方便。”而对于小户型来说,在有限的面积上,做一些功能延伸,也许是更可取的办法。

▲

家中有不少内嵌式收纳,柜子可推拉

吴状夫妇在不同功能区做了地面高差的设计:儿童房做了榻榻米,卧室做了逐级的踏步和抬高,削弱了因空间狭小、高耸带来的消极影响,制造人在视觉上的游览感,而抬高的部分,又可以作为收纳空间。

此外,家政区做了内嵌式收纳柜,厨房也有吊柜、地柜等等,一些靠窗区域的层板,也适当留了收纳空间。

▲

起加固作用的结构部件,缠上麻绳后,成为了猫咪玩乐的猫爬架

▲

房子前期已做了全屋防水,并置入一套换气系统

逃离商住楼,搬去“老破小”,在吴状的记忆里,王拾贰夫妇还是第一对。“并不是对生活品质的要求降低了,恰恰相反,与其在大房子里过着一种大而乏味的生活,他们宁愿在1㎡都不浪费的小房子里,过的舒服自在,充满幸福感。”他觉得,未来可能会有越来越多年轻人像王拾贰夫妇这样,不是为了工作,而是放大内心的需求,主动追求一种更能疗愈自我的居住空间。

让吴状最欣慰的,大概是夫妻俩搬进去后,王拾贰告诉他,“如果可以,我们希望能一直住下去。”

武嘉仪在博物馆工作,先生相建康是一名历史老师。来上海的这些年,他们租过两个“老破小”。一个建于1950年代,“条头糕”户型,采光不好;另一个整体很敞亮,只是厨房小。领证之后,两人决定置办婚房。

▲

改造后的新家,客厅

他们发现了一间位于坡屋顶建筑顶层的公寓,58㎡,阁楼划分出5个独立房间,底层带露台,下午两、三点的阳光刚好能洒在阳台与客厅。夫妻俩找来了设计师陈茜茜和傅翀,决定改造这间“老破小”。

前期考察中,陈茜茜和傅翀发现,房子的主要痛点在于,底层相对舒适,但阁楼的5个房间几乎都没有自然采光,比较闭塞;连接上下层的楼梯也被压缩到极限尺寸,上楼时人无法正常站立,必须手脚并用。

▲

改造后的新家,玄关

夫妻俩的需求很明确:

书与猫优先。三只猫可以在家自由穿行,希望将楼下的主卧改成书房,有尽可能多的放书空间,书房同时作为客卧,方便朋友留宿;

改造楼梯,并将整个阁楼打通成集洗手间、卧室、衣帽间、小起居室于一体的“套房”;

每个区域都能“嵌套”一个小收纳区。

陈茜茜和傅翀的解决办法是:一区多用,通过“叠合”,让小户型拥有大平层的空间感。

▲

悬浮楼梯

首先,设置悬浮楼梯。“悬浮楼梯能减少楼梯实体的占比,很简洁;而且独立的踏步更有利于融入家居空间, 方便制造‘气口’,让光线、空气流通,也让视线穿透和延伸。”

▲

绝不突兀的楼梯

▲

楼梯下方的餐桌

楼梯下方放置餐桌,餐边柜台面延伸到楼梯一侧,形成踏步。低处的踏步,成为摆放猫窝和喂食器的置物架。悬浮楼梯的间隙,也为它们提供了穿行通道和观望台。如此一来,楼梯叠合了餐边柜、书架、猫咪生活区的功能。

▲

利用坡屋顶下方空间设置楼梯

▲

餐边柜

第二,在阁楼做局部挑空。

阁楼层高最高的区域,设置一处小起居厅,连接卧室、衣帽间、卫生间。阳光可以通过小侧窗照射进来,为整个阁楼带来自然采光。从小起居厅下一级台阶,就到了微微“下沉”的卧室区域。从床头还能望向底层。

▲

从阁楼的小起居厅进入卧室

▲

卧室与下方空间联通通

小起居厅的另一侧,是一排书柜。书柜旁做了挑空,使得书房贯穿了底层与阁楼。

底层的书房,除了书桌,还设置了一个融合了书架、折叠床的组合柜。折叠床放平后,书房也可以作为临时客房使用。上下层书架足够承载夫妻俩的藏书需求。带轮子的爬梯平日可收纳在墙边,不影响底层通行。跨层取书时,通过爬梯上下,也为阅读增添了仪式感。

▲

书房

第三,最大化收纳空间。楼梯下藏着一个储物间,阁楼衣帽间和洗手间内的坡面空间,也做成了储物区,足够夫妻俩存储大件物品和不常用物品。

改造后,整个家就像一个巨大的猫爬架。大猫喜欢呆在餐厅窗台,二猫喜欢电视柜和吧台上层,小猫是楼梯的忠实粉丝。

搬进新家的这半年里,来做客的朋友都赞不绝口,家中长辈也感慨:“空间利用到了极致。”夫妻俩的生活,慢慢安定于这58㎡的家:工作的时候,可以不受打扰地在书房待很久;做饭不再畏手畏脚了,也不再担心,买来的东西放不下,以至于出游在外,夫妻俩也常常惦记:“还是家里舒服。”

这些年,大大小小的案子,陈茜茜和傅翀经历了不少。在他们看来,中小户型是中国户型体系和家庭结构中最典型的空间类型,设计的意义在于,“理解居住者的空间需求、性格、工作、习惯、理想甚至困扰和矛盾,并给出解决方案。”

图片由受访者提供,分别为尚层设计院张萍设计事务所;DONG建筑影像、MOU建筑工社;栖斯设计(摄影:吕晓斌)

恩施旅游景点 恩施周边旅游景点

恩施旅游景点推荐,恩施必打卡的十大景点有哪些?一年有四季,恩施美了春夏秋冬,一年365天,恩施美了31536000秒!如果要用一句话形容恩施旅游,你会怎么说?如果没想好,那就来看看我分享的恩施攻略吧!大财经2023-03-25 02:14:440000机会真的来了?多家中国品牌餐饮企业加速“出海”

中国餐饮企业在悉尼开设门店引来众人围观。受访者供图在确认领取到优惠券后,4月初,在新加坡上大学的潘妮(化名)特地去了瑞幸咖啡位于义安城新开业的门店,在那里,她仅花0.99新币(约人民币5.11元),就买到了一杯生椰拿铁。大财经2023-05-03 21:33:260000从11月份开始,如果你手里有存款,要早做好这三个准备!

社会养老问题是当今全球许多国家都面临的一大挑战。随着人口老龄化的趋势加剧,这一问题的复杂性和紧迫性也日益增强。以下是社会养老问题的一些主要现状:面临着人口老龄化的问题,65岁及以上的老年人口比例在不断增加,而劳动力市场的年轻人口比例在减少。随着老年人口的增加,公共养老金制度面临着巨大的支付压力。在一些国家,养老金的支付已经超过了其收入,导致养老金制度的赤字。大财经2023-11-11 13:30:320000