(不存在的债务,如何触发违约,瑞信CDS大戏愈发扑朔迷离)

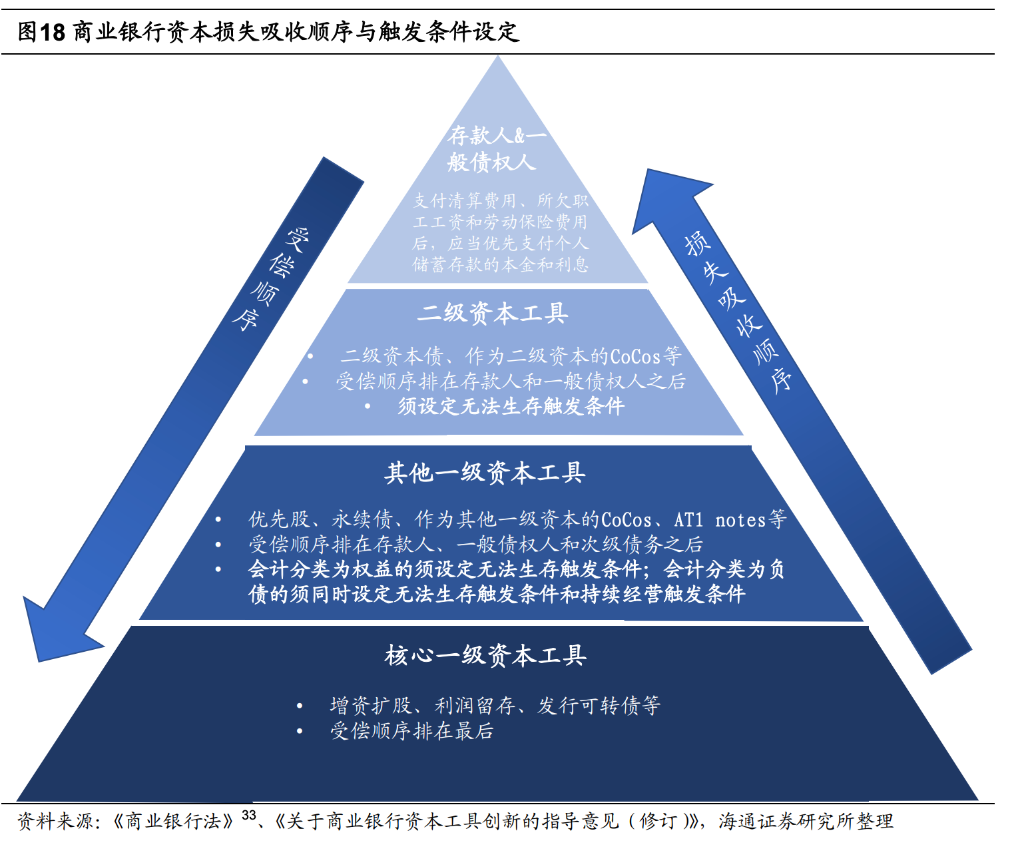

在瑞信AT1债券条款中,触发减记或转股的条件有两个:一是核心一级资本充足率降至7%或5.125%,对应于巴塞尔Ⅲ规定的“持续经营触发事件”;

本文来自华尔街见闻,欢迎下载APP查看更多

因为AT1债券存在的一些结构性的特点,使它们与CDS不相容——AT1债券的永久期限(永远不需要偿还)与标准CDS合同中关于相关债券最长期限为30年的要求相冲突。

这种情况下,根据CDS条款,如果次级债券发生违约或特定事件,可能会使对冲基金获得赔付。

FINMA3月23日发布的公告指出触发AT1债券减记的直接原因对应债券条款中的“无法生存事件”。

因此如果认定是政府干预且可以把AT1"变为"T2,那么CDS就能赔付35美分。

如果DC不同意这2.5亿瑞郎的债券可以被视为“先前参考债券”,那对冲基金获得赔付的“核心论点”就不复存在。

在“持续经营事件”这一情况下,AT1应及时吸收损失。在“无法生存事件”这一情况下,AT1、T2债券都应及时吸收损失,避免银行陷入资不抵债的问题。

这两家对冲基金现在认为,瑞信在2000年发行的债券条款中的模糊定义可以让此前被清零的AT1债券获得CDS赔付。

二是瑞士金融监管机构FINMA认定银行将无法自主生存,对应于巴塞尔Ⅲ规定的“无法生存触发事件”。

对冲基金的论点在理论上可行,但是……

而2000年发行的2.5亿瑞郎次级债券也与此次AT1的担保方相同——即瑞信集团。

值得注意的是,对冲基金公司FourSixThree 和 Diameter都是“债务专家”,这两家公司在获得CDS赔付方面拥有丰富的经验。

而这漏洞的关键在于,瑞信于2000年发行的2.5亿瑞郎次级债券是否可以被当作参考债券,如果被减记的AT1债券的可以认定为与该类次级债券具有同等地位,那么或许可以触发CDS合同的赔付。

这些对冲基金认为,瑞信2000年发行的2.5亿瑞郎次级债券可以被视为此次减记的AT1债券的“先前参考债券”,如果这一论点成立那么或许可以触发CDS合同的赔付。

瑞信AT1债券减记至零的风波还在继续。

以2017年欧洲发生过的减记事件为例,当时西班牙大众银行(Banco Popular SA) 出现资金缺口,被桑坦德银行(Banco Santander SA)收购,监管机构强制减记其AT1债券,银行的低级债券持有人遭受了约13.5亿欧元的损失。

所谓的股权从属,就是根据不同实体发行债券来确定它们的优先顺序,而在瑞信这儿,瑞信控股和瑞信集团会作为两个不同的实体发行债券。

因此,如果此次瑞信被减记至零的AT1债券可以被视作与其2020年到期的2.5亿瑞郎次级债券具有同样的优先等级,那么或许可以触发CDS合同的赔付,《金融时报》在专栏文章解释道:

这意味着CDS合约可以引用过去曾经作为参考债务的债券或债务工具。

但监管机构同时减记了该银行的T2债券,这也使得购买CDS次级债券保险的人获得全额赔付。

而对冲基金想要让这笔2020年到期的2.5亿瑞郎次级债券作为先前参考债券:

从瑞信的情况来看,仅AT1被减记至零,二级资本债券(简称“T2债券”)未受到影响,也使得大多数投资者认为,未触发CDS赔付合乎逻辑,但是多家对冲基金近期一直在买入瑞信CDS,正是说明他们认为这一论点有漏洞。

在瑞信的情况下,因为T2未被减记,也使得无法触发CDS赔付变得理所当然。

同时,他们还聘请 Kramer Levin——一家重量级律师事务所作为后盾。

CDS合约的潜在漏洞

但是多家对冲基金近期一直在买入瑞信CDS,正是说明他们认为这一论点存在漏洞,他们想要让这次被减记的AT1“变成”T2。

多数投资者认为,AT1的永久期限这一特征,使其与CDS赔付条款相矛盾,因此瑞银减记AT1债券后持有次级CDS合约的所有人无法获得赔偿也合乎逻辑。

AT1是一种混合资本工具,兼具债权和股权两种属性,与普通债券相比,主要不同在于其含有损失吸收条款(减记或转股条款)。

当瑞信在2000年发行2.5亿瑞郎2020年到期的次级债券时,在这些债券的条款中没有明确提到它们是"T2债券",而是被称为一种普通的"次级债券"。

根据ISDA(国际衍生品协会)的标准CDS定义,当参考债券不存在的情况出现时,允许引入一个名为"先前参考债券"的概念:

而就次级债券CDS合同而言,重要的也是T2债券。

华尔街见闻此前提及,包括FourSixThree和Diameter在内的对冲基金近期一直在买入瑞信CDS,这些机构认为,瑞信的AT1债券减记可能会触发CDS赔付。

因此在瑞信的案件中,不少投资者认为T2债券完好无损,仅AT1被减记不符合条款规定。

此次被减记的AT1的备忘录中指出,该债券应由瑞信股份偿付,瑞信集团担保。

究竟2.5万亿瑞郎的次级债券能否成为AT1的“先前参考债券”,只待决策委员会(Determinations Committee,简称“DC”)来评议。

3月中旬,在瑞士政府的撮合下,瑞银以32亿美元的价格全股票收购瑞信,但其中价值170亿美元的AT1债券遭到减记,变得一文不值。

而这笔2000年发行的债券已于2020年到期,不存在的债务如何对当前的瑞信CDS合约产生任何影响呢?

CDS也称为信用违约互换,简单来说就是为债券买保险。当债券真的出现违约后,会进行赔付,用来弥补债券违约的损失。

那些押注于赔付的对冲基金押注于这样一个事实:即虽然市场参与者普遍认为2000年发行的T2债券优先级高于AT1债券,但在与CDS决策相关的文件中并没有任何明确规定。

这就要从2008年金融危机后,瑞士的银行采用股权从属来确定债券的优先级说起。

CDS拍卖的设计者之一,Athanassios Diplas在推特上表示,这可能是一场“艰苦的战斗”:

AT1的减记无法触发CDS赔付

尽管2.5亿英镑的次级债券已在2020年到期并偿还,但在特定情况下为了确保CDS合约的有效,可以允许其作为参考债券。

一般情况下,因为AT1债券的永久期限(永远不需要偿还)与标准CDS合同中关于相关债券最长期限为30年的要求相冲突,因此AT1债券减记并不会触发CDS赔付。

但有观点指出,瑞信在2019年发布的文件中已明确指出这2.5亿瑞郎次级债券为“T2评级”,同时还表示AT1债券的清偿顺序排在T2之后。

喷洒过甲醛的白菜,多数有3个特点,提醒家人:别买错!

大家好,今天我想和大家谈谈一个令人震惊的食品安全问题:喷洒过甲醛的白菜。这种白菜多数情况下有三个特点,而我们需要提醒家人们:别买错了!1.外观异常正常的白菜通常应该是翠绿色的,叶片饱满且有光泽。但是喷洒过甲醛的白菜通常会有些异常的外观特征。首先,它们的叶片呈现出明显的黄色或发黄的变化,甚至带有斑点。其次,这些白菜叶片会畸形,不规则地卷曲或蔫萎。这些外观异常是甲醛残留的显著标志。大财经2023-11-09 13:19:410000硬盘检测软件 固态硬盘怎么检测

今天的主题是简洁,轻便,都是轻量级的小软件,界面都是非常简洁,而且无广告的。它属于Office套件里必有的软件,但是很多人不会用,而且因为各种政治原因它的云服务没法好好使用,但保存到本地完全可以。它可以变成半边浮窗让你一边看其他内容一边记笔记,而且熟练使用者做出来的笔记完全可以称得上惊艳,具体怎么操作那就靠各位自行探索了。大财经2023-03-24 09:29:490001峨眉山月半轮秋 峨眉山月歌概括主旨

峨眉山,是中国“四大佛教名山”之一地势陡峭,风景秀丽素有“峨眉天下秀”之称诗仙李白将四川第一仙山的赞誉给了它曾发出“峨眉高出西极天”“蜀国多仙山,峨眉邈难匹”之赞叹可见其雄伟气势及壮丽风景云上金顶从李白、杜甫到苏轼、陆游他们为峨眉山写下上百首诗篇堪称中国唐诗第一山江山如此多娇今天,跟随文旅君一起走进唐诗里的峨眉山初见/摄峨眉山风景秀丽当李白遇上峨眉山大财经2023-03-23 08:59:140002