东岳机械向山东证监局报送了向不特定合格投资者公开发行股票并在北京证券交易所上市辅导备案申请材料

大财经2023-05-20 15:30:031阅

挖贝网5月9日,东岳机械(838849)近日发布公告,公司公开发行股票并在北交所上市辅导情况:

与开源证券股份有限公司签订书面辅导协议:东岳机械股份有限公司(以下简称“公司”)于2023年5月8日与开源证券股份有限公司(以下简称“开源证券”)签订《东岳机械股份有限公司向不特定合格投资者公开发行股票并在北京证券交易所上市之辅导协议》。

提交辅导备案材料:2023年5月8日,公司向中国证券监督管理委员会山东监管局(以下简称“山东证监局”)报送了辅导备案申请材料,辅导机构为开源证券。

公司公开发行股票并在北交所上市的申请存在无法通过北交所发行上市审核或中国证监会注册的风险,公司存在因公开发行失败而无法在北交所上市的风险。

挂牌公司符合《北京证券交易所向不特定合格投资者公开发行股票注册管理办法(试行)》规定的公开发行股票条件,且不存在《上市规则》第2.1.4条规定的不得在北交所上市情形。

挖贝网资料显示,东岳机械主要从事蒸压加气混凝土砌块(板材)生产线、免烧砖生产线及配套设备的研发、设计、生产和销售。

本文源自挖贝网

0001

相关推荐

tpr是什么材料 tpr材质有毒吗

软性材料TPE/TPR自从诞生以来,一直备受业界瞩目.TPE/TPR属于热塑性弹性体,由于硬度低,且容易通过提供不同的配混料来调整,并且具有塑料的热可塑性,因此,也称软塑料.软塑料TPE/TPR硬度范围在ShoreA0~100,材料具有触感柔软舒适,防滑耐磨,减震缓冲,弹性佳具密封性等独特性质.软塑料TPE/TPR可单物料注塑或二次注塑包覆成型,也可直接挤出成型.大财经2023-03-25 06:28:080000早搏吃什么药 心脏早搏吃什么药

67岁的孙先生患有多年的心脏早搏,他在吃完家里的药后,来到药店买药,非要让我给他货架上价格高的药,说药不是别的,肯定是吃贵的好。很多患者都有这样的想法,以为患有心脏早搏心脏不好了,吃药必须吃点贵的。其实药物并非越贵越好,关键看患者心脏早搏的原因、类型以及相关合并疾病等。大财经2023-03-24 13:00:470000海融医药全资子公司海融制药阿法骨化醇片获得药品注册证书

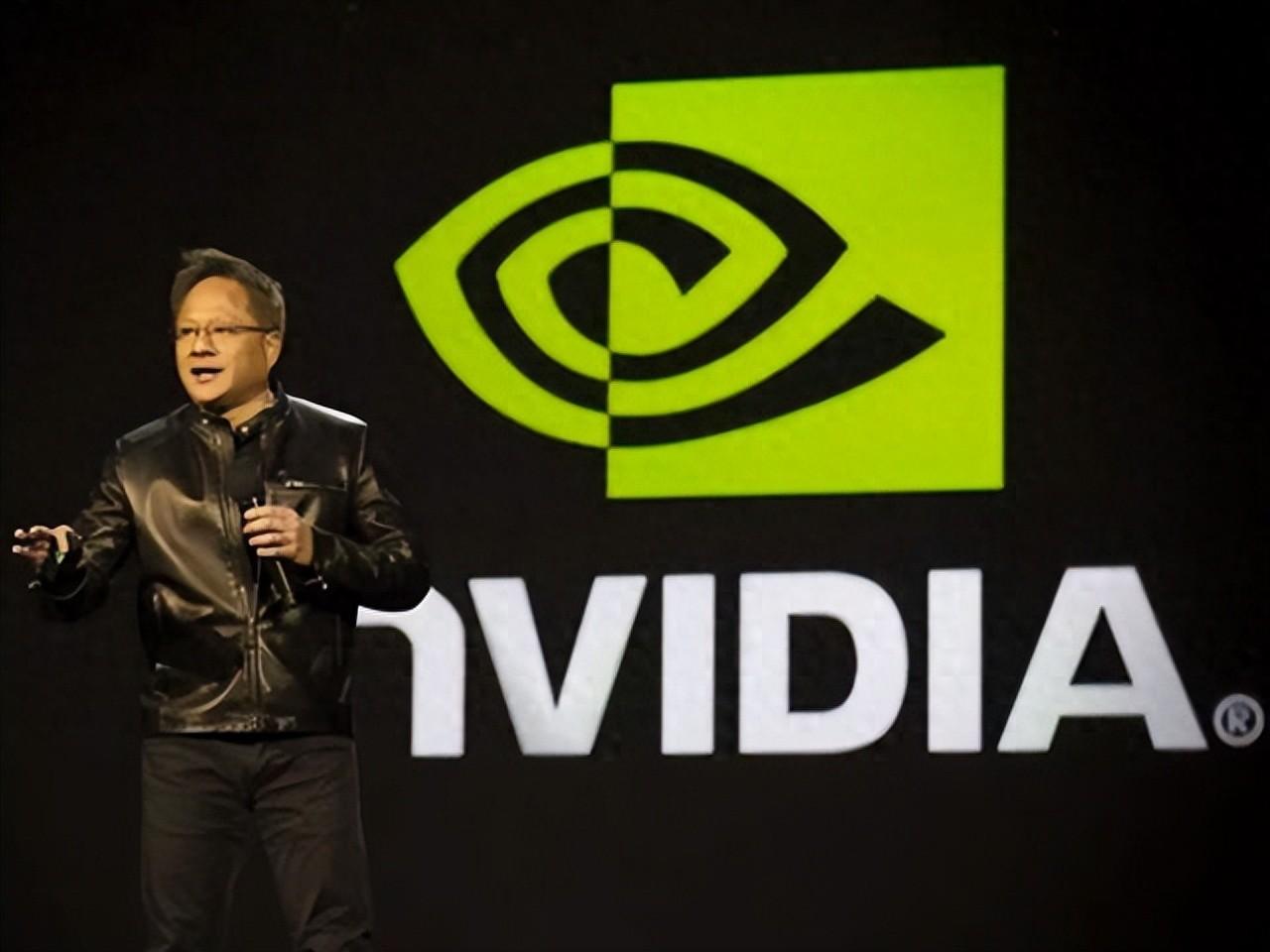

挖贝网5月9日,海融医药(870070)近日发布公告,南京海融医药科技股份有限公司(以下简称“公司”)全资子公司南京海融制药有限公司(以下简称“海融制药”)于近日收到国家药品监督管理局核准签发的阿法骨化醇片《药品注册证书》。《药品注册证书》主要内容:药品名称:阿法骨化醇片剂型:片剂规格:0.25μg、0.5μg申请事项:药品注册(境内生产)0000中国公司,不再选择英伟达特供版GPU,转向国产芯片了

众所周知,中国是全球最大的芯片市场,可以说全球的芯片企业,都想到中国来分一杯羹。比如intel、高通、英伟达、AMD、博通、美光、三星、SK海力士等等,这些企业的营收中,中国均贡献了很大一部分。拿英伟达来说,中国就一直是英伟达的最大市场之一,贡献了约20%的份额,当AI大模型火爆时,中国就向英伟达订购了超50亿美元的GPU芯片。大财经2024-01-09 17:32:110000winter什么意思 winter译中文是什么

season[?siz?n]季节FourSeasons四季spring[spr??]春除了春天,还有泉水的意思。SpringRolls春卷summer[?s?m?]夏autumn[??t?m]和(fall[f?l])两个单词都可以表示秋天而fall除了秋天,还有瀑布的意思winter[?w?nt?]冬大财经2023-03-25 05:27:410000