abs工程塑料 abs工程塑料靠谱吗

ABS工程塑料综合性能良好,无毒、无味、吸水率低,具有优良的电性能、耐磨性、尺寸稳定性、耐化学性和表面光泽等,且易于加工成型,原料来源稳定,通过改性之后有耐热级、电镀级、高光级、阻燃级等成品,品类齐全,性能优异,广泛应用于家电、汽车零部件、建筑材料等领域。

什么是ABS?

ABS 是丙烯腈(A)、丁二烯(B)、苯乙烯(S)三种单体的三元共聚物,三种单体相对含量可任意变化,制成各种树脂。ABS 兼有三种组元的共同性能,A使其耐化学腐蚀、耐热,并有一定的表面硬度,B使其具有高弹性和韧性,S使其具有热塑性塑料的加工成型特性并改善电性能。

因而ABS 是一种原料易得、综合性能良好、价格便宜、用途广泛的“坚韧、质硬、刚性”的工程塑料。通过改性获得更有性能之后,ABS工程塑料在机械、电气、纺织、汽车、飞机、轮船等制造工业及化工中获得了广泛的应用。

改性ABS材料

阻燃ABS:材料具有优异阻燃性、良好加工性,符合环保ROHS和REACH要求,通过UL黄卡认证,主要应用于家电、OA设备、路由器、低压电器等,典型牌号有FRABS410、FRABS412、FRHIPS410、FRHIPS412。

耐热ABS:材料具有高耐热性、刚韧平衡性和优异的喷涂电镀性,主要应用于微波炉边框、吹风机外壳、汽车空调出风口、散热格栅等。典型牌号有ABS810A、ABS810B、ABS810C等。

高光ABS:材料具有高光泽、良好的加工性、耐刮擦的特点,主要应用于电视机边框、洗衣机和空调面板等。典型牌号有HA1020、HA3020等。

高光免喷涂ABS:材料具有金属光泽、良好的加工性,主要应用于电饭煲面板、洗衣机和空调面板等。典型牌号有MA1020、MA2020。

增强ABS:材料具有高强度、低收缩、高动平衡性的特点,主要应用于空调轴流和贯流风扇、电器骨架等,典型牌号有ABSG210、ABSG310。

食品级ABS:材料具有韧性好、食品卫生环保级(FDALFGB)的特点,主要应用于榨汁机和料理机上盖、杯体、下盖。典型牌号有ABS810-LFGB等。

合金PC/ABS:材料具有高韧性、耐应力开裂、耐热性、高熔接痕强度的特点,主要应用于手机外壳、电脑笔记本外壳、家电外壳等。典型牌号有PC/ABSH073、PC/ABSH 073H、P2020、P2016。

ABS在各领域的应用

OA领域:由于ABS具有高光泽和易成型性的特点,而办公室设备机器通常需要有漂亮的外观和良好的手感,如电话机外壳、存储器外壳及计算机、传真机、复印机等,所以这些设备中都大量使用了ABS工程塑料制作的零件。

家电领域:ABS在家电和小家电中有着广泛的应用市场,家电如洗衣机、电视机、电冰箱、空调器大量选用ABS制作的零件,ABS管材、ABS卫生洁具、ABS装饰板广泛应用于建材工业,小家电如音箱、VCD中大量选用ABS为原料,吸尘器中也使用了很多ABS制作的零件,厨房用具也大量使用了ABS制作的零件。

汽车领域:ABS材料在汽车上的应用非常广泛,低气味ABS材料主要应用于生产门板、仪表板框饰、手套箱、中控仪表板等内饰面积大,暴露在空气中的部件;耐热ABS通常用于制造空调出风口、散热格栅等耐热部件。PC/ABS合金塑料还用来制造汽车仪表板周围部件、防冻板、车门把手、阴流板、托架、转向柱护套、装饰板、空调系统配件等汽车零部件。

充电桩领域:聚赛龙FRPC/ABS 3370通过RoHS、UL黄卡、CQC等认证,材料UL94-V0/1.5mm级别,具有均衡的物理力学性能、优异的加工性能、优异的耐候性能,无卤阻燃UL94-1.5mmV0(5VB/2.0mm),高低温性能好(-30℃-60℃),CTI(漏电起痕指数)>600V。

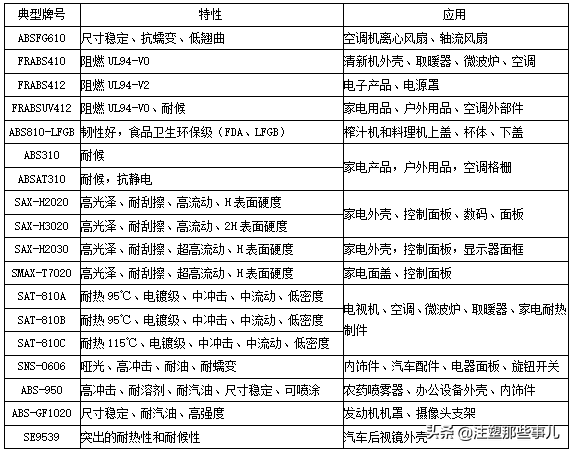

聚赛龙改性ABS应用一览表:

银行经理的诚心建议:存定期记住“4不要”,很多人都不幸中过招

我国居民储蓄意志很强,从父母代开始就教育我们,在平时要节约消费,保证储蓄已达到未雨绸缪目的。不过新一代年轻人在储蓄方式上和老一辈有着很大不同,老一辈更多将钱存放在银行吃利息。而新一代年轻人会选择多种理财方式,经过各种对比,选择出最符合自己实际情况存款方式。综合比较下来,其实在银行里面存款它的风险是最低的,也最适合大众理财方式。大财经2023-07-25 14:50:0200002023年前三季度我国港口货物吞吐量20强,北部湾港增速第一

我国外贸进出口缓步回暖,在各港口数据上有直观表现。2023年前三季度,我国港口货物吞吐量20强同比增速全员增长,上海港、北部湾港、福州港、湛江港的增速超过双位数,北部湾港高达20%。宁波舟山港仍以较大优势排名第一,也是前三季度唯一吞吐量超过10亿吨的港口。大财经2024-01-22 22:14:230000双鱼座男生的性格特点 双鱼男接吻好可怕

矫情和善良是我对双鱼座自认为最精准的优缺点定位——无论双鱼男女,皆有这二者的优缺点。只不过男女之间在性别上的区别,所以发挥出来的所呈现的特征自然不同。当然优点和缺点都是双刃剑,福之祸所依,祸之福所依,一样的道理,没有绝对的绝对。大财经2023-03-20 22:02:450000A股盈利能力爆棚公司曝光!高科技属性股称霸毛利率榜,3股同时拿下两大收益率排行榜前三甲

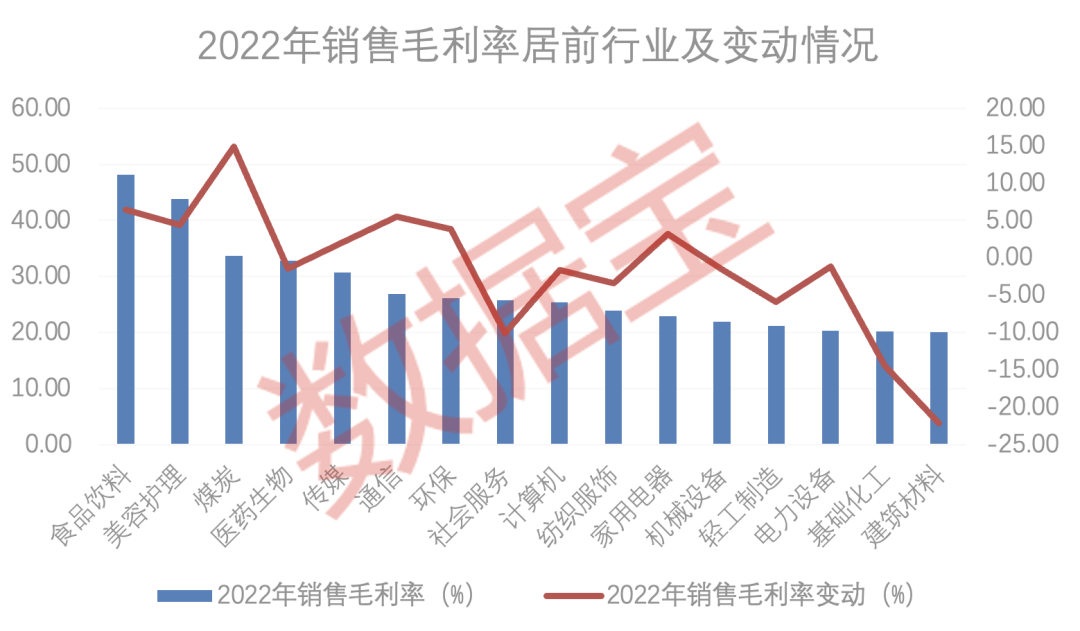

2022年A股上市公司毛利率、净资产收益率、总资产收益率三大盈利性指标排行榜来袭,盈利能力爆棚的价值股出炉。证券时报·数据宝统计,2022年A股的三大盈利性指标——上市公司毛利率、净资产收益率、总资产收益率,较2021年均有变化。具体来看,申万一级行业中,剔除金融行业,2022年A股平均毛利率为21.37%,较2021年下浮0.22个百分点;房地产、钢铁、建筑材料等基建行业毛利率进一步下降。大财经2023-05-03 20:41:400001萨伏伊别墅平面图 萨伏伊别墅俯视图

如果有一幢建筑作品能代表现代主义建筑的话,那或许就是萨伏伊别墅。在某些方面,它又不具备代表性,因为这座豪华的别墅既没有多大的社会作用,又没有工业生产的目的,它只不过把技术作为一种手段,使建筑的形象看起来像电影的布景那样脆弱。但是,从审美的角度,它超越了许多同类的建筑作品,已经变成了现代主义建筑作品的朝圣地。大财经2023-03-25 08:28:440000