尘埃落定(CDS委员会裁定瑞信AT1债券减记不构成信贷事件)

在3月中旬的紧急交易中,瑞士监管机构FINMA将近170亿美元的瑞信AT1债券全额减记,此举也引发了大量此类债券持有人的诉讼。一些投机者也在市场上炒作瑞信CDS,押注CDDC裁定此举构成CDS赔付。

这份文件同样显示,从去年10月开始,瑞银的战略委员会就已经开始评估瑞信的状况,并在今年2月得出“不宜收购”的决定,但最后仍在瑞士政府的要求下出手。

负责欧洲、中东和非洲地区的信贷衍生品决定委员会(EMEA CDDC)周三在官网发布公告称,由11家买方机构、卖方银行和做市商组成的委员会一致投票通过了上述决议。值得一提的是,瑞信本来也是EMEA DC的一员,但没有出现在投票的清单上。

恰好也在本周,瑞银公布了接手瑞信的最新评估。在本周二提交给美国SEC的监管文件中,瑞银表示紧急接手瑞信预计将造成170亿美元的损失,其中有40亿美元为潜在的诉讼和罚款支出。不过这部分的损失将会由一笔“负347.77亿美元”的商誉覆盖,意味着收购资产的价格(30亿瑞郎)远远低于资产的实际价值。

作为金融市场较为常见的金融衍生品,信贷违约掉期的作用是在信贷事件(违约、重组、破产等)后,CDS的买方可以向卖方索赔,索赔的金额通常等于参考资产的面值减去违约后的市场价值。各个区域的信贷衍生品决定委员会,负责决定在这个地区是否发生了信贷衍生品合约中定义的信贷事件。

瑞银也在上周宣布,瑞信CEO乌尔里奇·科纳将在合并交易完成后加入瑞银集团的董事会,同时在“可预见的未来”,瑞信的品牌仍将独立运营。

本文源自财联社

财联社5月18日讯(编辑 史正丞)距离瑞士政府撮合瑞银与瑞信合并近两个月后,与这次事件有关的一个重要问题终于尘埃落定:瑞信AT1债券的减记无法触发CDS(信贷违约掉期)的赔付。

根据存管信托和清算公司(DTCC)的数据,截至今年3月,与瑞信集团债务相关的CDS名义总量超过190亿美元,不过DTCC的数据并未区分优先级债务和次级债CDS。

具体来说,提出这个问题的市场参与者认为,AT1债券应该与CDS合约所依据的参考债券(次级债)具有同等地位,并以一份2020年到期的瑞信英镑次级债作为标准参考债务。

对此,委员会首先一致裁定,并没有发生“政府干预的信贷事件”。此外,根据AT1债券文件中的排名条款和担保条件,次级债的持有人是相较于AT1债券的优先债权人。同时在2014年的文件中,也为AT1债券定义了“排除义务”。周三的文件中,决策委员会没有对AT1债券是否构成借款资金做出任何决定。

世界经济排行榜,英国经济商务研究中心预测,2036年世界经济强国

没有比预测未来更困难的事情。但如果这种预测能够恰当地实现,不仅对今后的应对,而且对发展也会有很大的帮助。今天仔细研究预测2036年世界各国经济规模的报告书。2021年12月,英国经济商务研究中心(CEBR)以世界191个国家为对象分析公开的世界经济排行榜2022(WolrdEconomicLeagueTable2022)报告书说明了这一点。以2036年为基,世界经济大国从1到15位。大财经2023-04-29 21:46:090002沅陵:新型能源产业“风生水起”

沅陵,“湘西门户”,是湖南省版图面积最大的县,境内青山起伏,峻岭绵绵,奔腾的沅水和酉水穿境而过,更有911条溪流滋养着这片沃土,水能蕴藏量居全省首位。上世纪70—90年代,沅陵举全县之力,支持修建了凤滩水电站、五强溪水电站等国家重点水利工程,成为全国十大水电基地之一。大财经2023-06-07 22:47:210001第一财经质疑华为“遥遥领先” 被举报“第一财经”不能用“第一”

华为mate60新款手机发布后,“遥遥领先”一时成为华为专用口号,近日华为申请注册“遥遥领先”商标,华为近日申请注册“遥遥领先”商标,意在将这个余承东网红的口头语变成自己的独有标识。华为Mate60系列发布后收获了网友一致好评,网友们纷纷在评论区刷“遥遥领先”,好评率高达99%。“遥遥领先”已经成为了华为的专用口号,无论是在产品发布会上还是在各类广告中,都能听到这个耳熟能详的口号。大财经2023-11-09 16:17:550000苹果教育优惠 苹果手机教育优惠

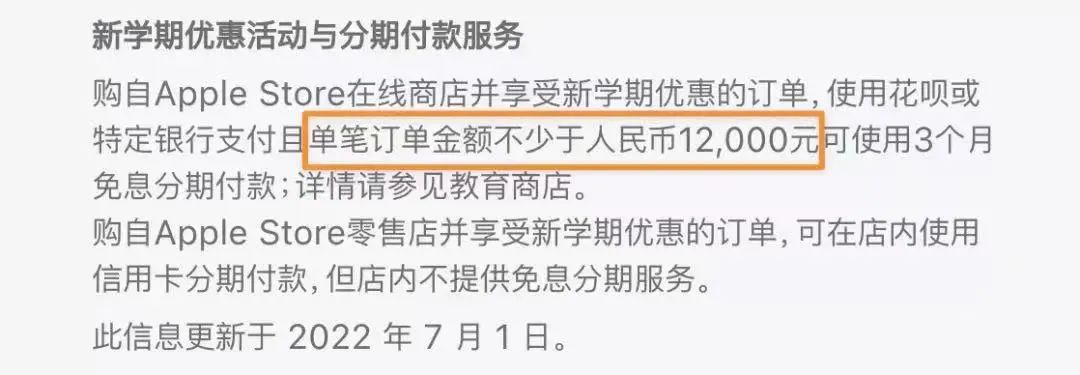

▉苹果教育优惠调整苹果在本月初更新了官网AppStore的“新学期优惠活动与分期付款服务”条款,现在可以享受苹果新学期优惠的用户在选购商品时,使用花呗或者特定银行支付且单笔订单金额不少于人民币12000元才可以使用3个月免息分期付款。大财经2023-03-20 22:48:200000常宝股份(002478.SZ)2022年拟每10股派1.8元 5月17日除权除息

智通财经APP讯,常宝股份(002478.SZ)发布公告,公司2022年年度权益分派方案为:向全体股东每10股派1.80元人民币现金。本次权益分派股权登记日为:2023年5月16日,除权除息日为:2023年5月17日。本文源自智通财经网0001