煤价回落期(方能辨松柏)

本文源自券商研报精选|研报精选

财务分析:现金流大幅提高,资产结构持续向好。1)2022年煤炭板块经营净现金流入大幅提高,投资净现金流出增加,筹资净现金流出增加,行业具有强大的现金制造属性;2)负债率2023一季度末下降至44.0%、财务费用率1.0%均创新低,龙头企业分红率维持高位;3)管理、销售费用率持续下行,西部开发优惠税率重启,所得税率下降。

投资建议:煤价中枢高位,高股息显价值。供需由紧平衡变为宽平衡的大背景下,国内由于长协机制的存在,大部分煤炭上市公司销售价格波动较小,2023年以来长协均价与往年相比维持高位,且以山西焦煤、淮北矿业、平煤股份为代表的公司二季度价格或将维持不变。板块高胜率已是明牌,中国神华、兖矿能源、首钢资源、冀中能源等公司已发布年报,且分红率分别为73%、70%、80%、79%,高分红逐步兑现,推荐:1)业绩稳,高股息标的:恒源煤电、中国神华、陕西煤业、兖矿能源等;2)高盈利低估值受益中特估的煤炭央企:中煤能源、上海能源;3)长协焦煤标的:淮北矿业、山西焦煤、平煤股份;4)成长性标的:华阳股份、中国旭阳集团、昊华能源、兰花科创等。

风险提示。宏观经济增长不及预期;进口煤大规模进入;供给超预期释放。

业绩概览:2022年再创新高,2023Q1维持高位。1)煤炭全行业2022、2023Q1利润总额增速 11.3%、-4.9%,上市公司2022、2023Q1归母净利增速-1.0%、 1.4%,上市公司的高长协比例以及优异的成本管控能力助其23Q1盈利好于行业平均;2)2023Q1煤价高位回落,动力煤、无烟煤、炼焦煤、焦炭板块分别-0.5%、 17.6%、 18.4%、-55.9%,炼焦煤公司因长协维持高位而同比增长,无烟煤公司得益于良好的成本管控;3)2022年全行业亏损面12月降至年内新低的24%,2023年3月再次提高至39%预计主要由于煤价回落后小产能高成本煤矿亏损,2022年煤炭上市公司计提减值损失再度提升,优化资产轻装上阵。

经营分析:煤价逐步脱敏,成本可控,不乏成长性。1)煤价稳中上涨带动2022年上市公司自产煤整体毛利大增,由于煤炭企业折旧、人工成本等固定成本相对占比较高,体现出高经营杠杆的特征,甘肃、西南地区企业盈利弹性更大;2)25家煤炭开采公司自产煤成本整体同比增长10.8%增速下降,其中20家成本提升,成本提升共性原因为原材料及人工成本增加,整体相对可控,其中东北、西南地区成本有所下降;3)供给侧改革和提出“双碳”以来国家批复的煤矿产能整体下降,但上市煤企建设/规划项目矿井较多,不乏成长性,过半企业远期权益产能增量超10%。

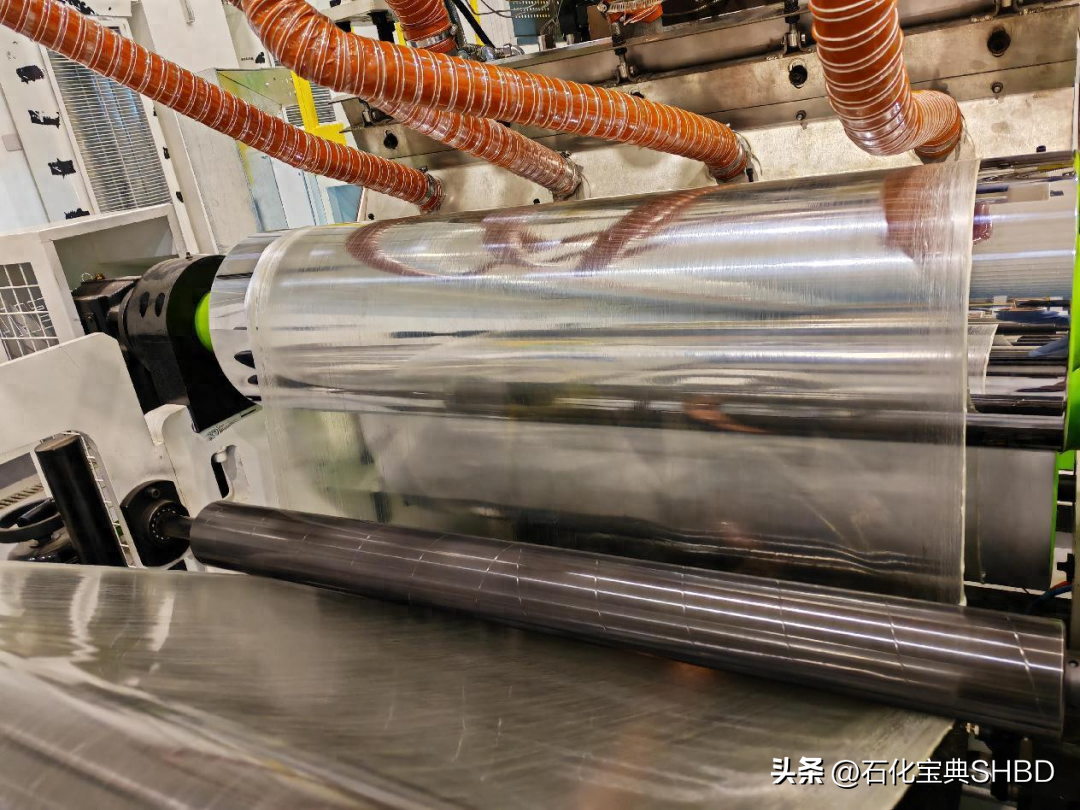

中石化,又一新材料大突破!

11月20日,中国石化北京化工研究院(以下简称“北化院”)表示,电池软包用流延聚丙烯(CPP)薄膜专用料研发成功。目前该材料已通过3家工厂的材料性能评测,工业化生产CPP薄膜和铝塑膜3万余平,可形成软包铝塑膜整体解决方案。大财经2023-11-24 11:32:020000微信怎么设置主题皮肤 微信怎么弄全局主题

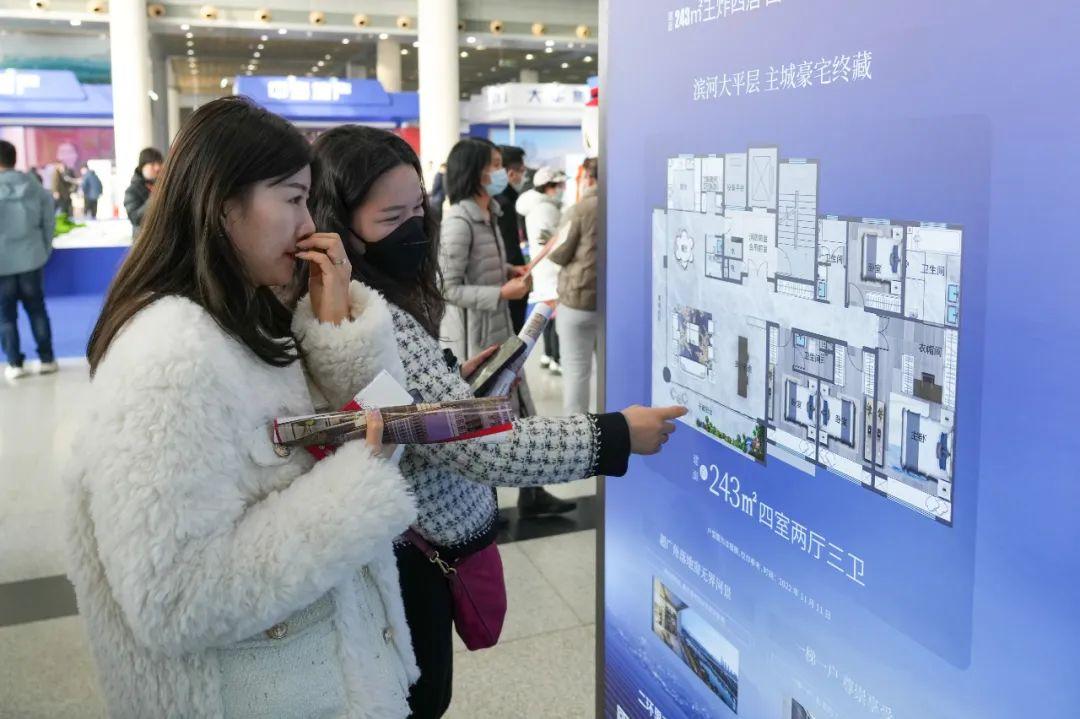

微信猫和老鼠气泡主题应该如何设置?趣味主题带来的乐趣超级多,想要了解主题设置的方法,下面会提供详细的操作流程,让大家都能了解猫和老鼠气泡主题的设置技巧,轻松拥有好看又好玩的主题。华为手机设置微信猫和老鼠气泡主题皮肤方法准备事项:华为手机、百度网盘、mt管理器,华为自带主题软件。大财经2023-03-22 18:51:340000半月谈丨换个地方买房,就用不了公积金?

换个地方买房,就用不了公积金?半月谈记者郑钧天胡洁菲住房公积金贷款利息低,是许多购房人购房贷款时的第一选择。为进一步保障职工权益,相关部门前几年接连发文,要求全面推行公积金异地个人住房贷款业务。半月谈记者调查发现,这一政策在不少地方得到了较好落实,不过仍有少数地区政策尚未落地,部分购房者因遭遇异地贷款难问题而“望房兴叹”。异地贷款存隐性壁垒大财经2023-05-18 16:09:050000汽油成本暴露了,湖北一对父子以5.2元进货,转手以6.7元卖出

如果要用一个字来形容当前的油价,那只有一个字:高!从目前全国各地的实际情况来看,当前92号汽油基本上都达到8.3元以上,95号汽油基本上都达到8.8元以上,个别省份甚至达到9元以上。看到油价高高在上,很多人一直都持有怀疑态度,为何油价这么高,难道是因为油价的生产成本很高吗?实际上油价的生产成本并不高,这点我们可以从一些私人倒卖汽油的过程看出来。大财经2023-11-11 11:43:370000旧粮票回收价格表 粮票回收价格表2023

河南省1955河南省城镇计划供应购粮票1、5、10、25一套300元1955河南省流动购粮票0.4、0.6、半、1、1.2、5一套380元1957河南省流动购粮票0.6、1、1.2、5、10、25一套180元1958河南省流动购粮票0.1、0.6、1、1.2、5、25一套220元大财经2023-03-21 00:19:1400065