if函数的使用方法 if怎么设置两个条件

要说最早学会的Excel函数是哪一个,我觉得非IF函数莫属。IF函数是Excel函数里面最基础的其中一个,很多需要判断的地方我们都会用到。当然,IF函数也没有你想的那么简单,要讲的话还是有很多可以讲的。怎样学会并灵活运用IF函数,这才是大家学习这个函数应该关注的地方。

今天跟大家详细介绍IF函数的基础语法与使用技巧,欢迎大家关注转发评论点赞。

一、IF函数的基础语法。

IF(logical_test,value_if_true,value_if_false)

中文意思:IF(判断条件,条件为真时返回的值,条件为假时返回的值)。

从上面可以看到:IF函数一共有3个参数,第一个参数是必须的,也就是判断条件;第二个参数跟第三个参数都是可选的。分别是条件为真和假时返回的结果。

二、IF函数单个条件判断。

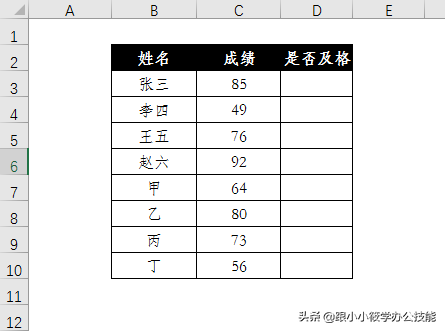

示例:将下图中学生成绩大于等于60分的显示为“及格”,小于60分的显示为“不及格”。

具体操作步骤如下:

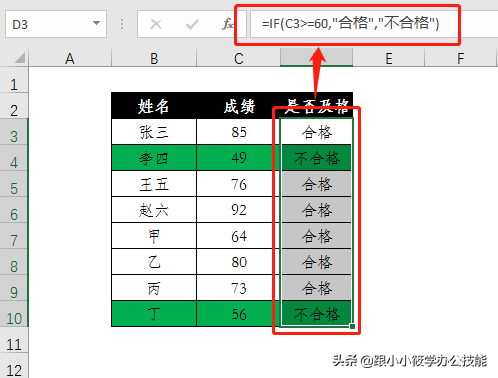

1、选中D3:D10单元格 -- 在编辑栏中输入公式“=IF(C3>=60,"合格","不合格")”-- 按快捷键“Ctrl+Enter”回车即可。

2、动图演示如下。

【公式解析】C3>=60是一个条件表达式,用于判断C3单元格的值是否大于等于60。如果值大于等于60,说明表达式成立,这时候返回TRUE,找到第二个参数,结果为“及格”;如果值小于60,说明表达式不成立,返回FALSE,找到第三个参数,结果为“不及格”。

三、IF函数多个区间判断。

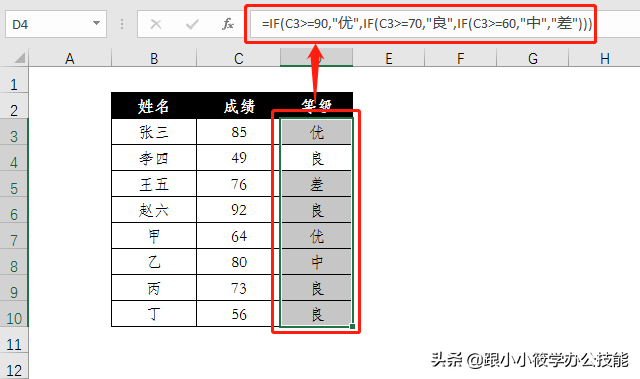

示例1:将下图中学生成绩大于等于90小于等于100评为“优”,成绩大于等于70小于90评为“良”,成绩大于等于60小于70评为“中”,成绩小于60评为“差”。

具体操作步骤如下:

1、选中D3:D10单元格 -- 在编辑栏中输入公式“=IF(C3>=90,"优",IF(C3>=70,"良",IF(C3>=60,"中","差")))”-- 按快捷键“Ctrl+Enter”回车即可。

2、动图演示如下。

【公式解析】如果C3单元格的值大于等于90,说明条件成立,返回第2个参数的结果“优”;否则返回第3个参数“IF(C3>=70,"良",IF(C3>=60,"中","差"))”,再判断C3单元格的值是否大于等于70,如果是,返回第2个参数的结果“良”,否则返回第3个参数“IF(C3>=60,"中","差")”;这时候再判断C3单元格的值是否大于等于60,如果是,返回第2个参数的结果“中”,如果小于60,返回第3个参数的结果“差”。

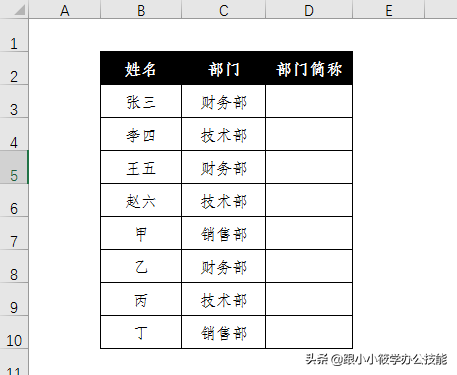

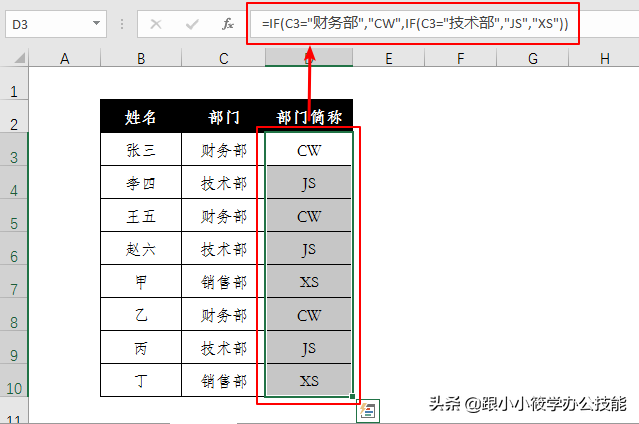

示例2:下图中将财务部的简称改为“CW”,技术部的简称改为“JS”,销售部的简称改为“XS”。

具体操作步骤如下:

1、选中D3:D10单元格 -- 在编辑栏中输入公式“=IF(C3="财务部","CW",IF(C3="技术部","JS","XS"))”-- 按快捷键“Ctrl+Enter”回车即可。

2、动图演示如下。

【公式解析】上述公式先判断C3单元格的值是否等于“财务部”,如果等于,则返回第2个参数的值“CW”,否则继续执行第3个参数“IF(C3="技术部","JS","XS")”,判断C3单元格的值是否等于“技术部”,如果等于,返回第2个参数的值“JS”,否则返回第3个参数的值“XS”。

四、IF函数多条件判断。

多条件判断又分为两种情况:AND与OR(“并且”与“或”的关系)。

(1)IF函数和AND函数。

AND函数语法:AND(logical1,logical2, ...)。

说明:参数必须为逻辑值TRUE和FALSE。或者包含逻辑值的数组或引用。如果数组或引用参数中包含文本或空白单元格,则这些值将被忽略。如果指定的单元格区域内包括非逻辑值,则 AND 将返回错误值 VALUE!。

=AND(TRUE,TRUE):所有参数的逻辑值为真结果才为真(TRUE)。

=AND(TRUE,FALSE):有一个参数的逻辑值为假结果就为假(FALSE)。

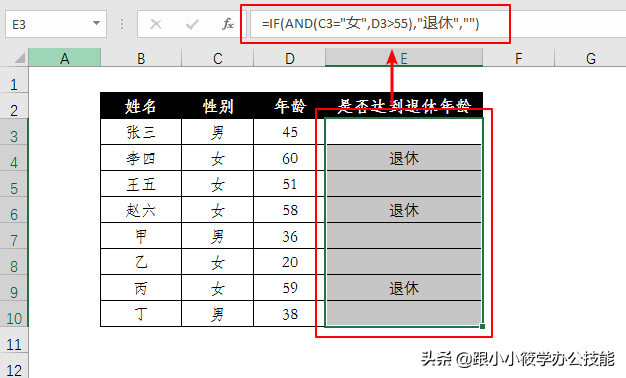

示例:下图中我们假设女性55岁退休,判断其是否达到退休年龄。

具体操作步骤如下:

1、选中E3:E10单元格 -- 在编辑栏中输入公式“=IF(AND(C3="女",D3>55),"退休","")”-- 按快捷键“Ctrl+Enter”回车即可。

2、动图演示如下。

【公式解析】上述公式中先用AND函数判断C3单元格的值是否等于“女”并且D3单元格的值是否大于“55”,如果两个条件都为TRUE,则返回第2个参数的值“退休”,有一个参数为FALSE则返回第3个参数的值空。

(2)IF函数和OR函数。

OR函数语法:OR(logical1,[logical2],…)

说明:如果参数中两个都为FALSE,结果才为FALSE。如果有一个参数为TRUE,结果即为TRUE。

=OR(TRUE,TRUE):两个参数都为TRUE,结果必然为TRUE。

=OR(TRUE,FALSE):有一个参数为TRUE,结果也为TRUE。

=OR(FALSE,TRUE):有一个参数为TRUE,结果也为TRUE。

=OR(FALSE,FALSE):两个参数都为FALSE,结果才为FALSE。

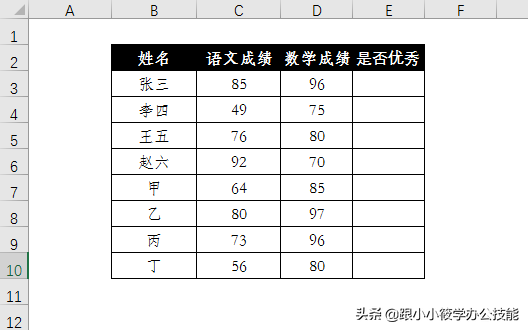

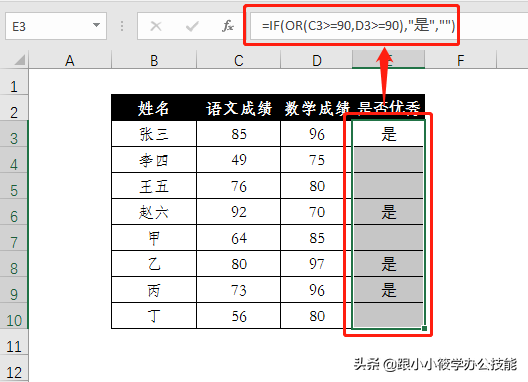

示例:下图中如果学生的成绩有一科大于等于90,判断为优秀学生,否则不显示任何内容。

具体操作步骤如下:

1、选中E3:E10单元格 -- 在编辑栏中输入公式“=IF(OR(C3>=90,D3>=90),"是","")”-- 按快捷键“Ctrl+Enter”即可。

2、动图演示如下。

【公式解析】上述公式中先用OR函数判断C3单元格的值是否大于等于“90”或者D3单元格的值是否大于等于“90”,如果有一个条件为TRUE,则返回第2个参数的值“是”,当两个条件都为FALSE时返回第3个参数的值空。

以上就是IF函数最基本的4种用法,即使你是一个Excel小白,我相信看了这篇IF教程之后,你对IF函数的了解已经差不多了。希望您可以给本篇文章点赞和转发!也算是对小编的鼓励和支持!

想学更多的Word、Excel等办公技巧吗?欢迎关注小编哦,定期更新实用技巧供大家学习。

您的赞赏、关注、转发、评论、点赞和收藏都是对小编的鼓励和支持,谢谢您!

Lucid一季度每辆车亏损55.4万美元 马斯克:实现正现金流真的很难

美国豪华电动汽车制造商Lucid周一盘后公布第一季度营收低于预期,并下调了2023年产量预期。特斯拉CEO埃隆·马斯克对Lucid的表现进行了评论,重申了他对创业公司艰难处境的警告。0000“一带一路”海外建设项目全国引领性劳动和技能竞赛推进会召开

来源:人民网-国际频道原创稿活动现场。人民网记者黄培昭摄人民网开罗7月5日电(记者黄培昭)当地时间7月4日,“一带一路”海外建设项目全国引领性劳动和技能竞赛推进会暨埃及新首都CBD项目节点表彰大会在埃及召开。中国驻埃及大使馆公使张朝阳,中国海员建设工会副主席吴疆,中建集团领导彭兴第等出席会议。大财经2023-07-07 12:34:250000迪拜是哪个国家的 迪拜属于哪个国家?

【国名】沙特阿拉伯王国(KingdomofSaudiArabia)【面积】225万平方公里【人口】3617万,其中沙特公民约占62%。伊斯兰教为国教,逊尼派占85%,什叶派占15%。【官方语言】阿拉伯语【首都】利雅得(Riyadh),人口约800万。0002上市公司董秘薪酬哪家强:千人百万年薪、“90后”身价过亿

恰逢五一劳动节,谁是A股最强打工人?上市公司董秘人均薪酬是多少?A股最贵董秘又是谁?除极少数公司以外,随着2022年年报基本披露完毕,A股上市公司董秘薪酬随之揭晓。第一财经记者统计wind数据显示,4853家上市公司披露了2022年董秘薪酬,年薪平均值为76.24万元、中位数值为60.58万元,两项数据均较2021年上涨约2万元,可谓是人人涨薪。大财经2023-05-05 18:34:260000