到2023年(股市可能即将失去成功的秘诀)

美联储通过贴现窗口和银行定期融资计划向银行提供紧急贷款,导致美联储储备膨胀。与此同时,另一方面,美国财政部一般账户和美联储隔夜逆回购工具规模的变化导致储备缩水,因为它们是负债,而不是资产。

本文源自金融界

金在接受采访时表示,自2023年初以来,股市的日常走势让人想起美联储主导的全球量化宽松政策主导市场的日子。

"在许多方面,价格走势感觉像是量化宽松,尤其是股市日波动率较低," King表示。“我认为这是有充分理由的。”

最终结果可能会使支撑股市的最可靠支柱之一消失。迄今为止,股市顶住了一系列威胁,包括企业利润下降、对经济衰退的担忧,以及有迹象显示通胀下降的速度没有一些经济学家预期的那么快。

他说:“我认为它比其他任何东西都更符合价格走势,如果它是正确的,它将把你带到一个非常不同的地方,从现在开始我们将走向何方。”

过去一周,标准普尔500指数下跌了约50点,但仍处于一个越来越窄幅的交投区间。未来是否还会有更多的疲软还有待观察,但根据金的说法,央行向经济中注入的流动性数量的变化可能是对今年以来股市走势的最好解释——即使它在短时间内起作用。

几个月前,花旗集团策略师马特?金(Matt King)在给客户的一份报告中强调,央行向市场注入了1万亿美元的流动性,主要由中国央行、日本央行、欧洲央行和美联储共同策划,他说这有助于解释今年美国股市的强劲走势。

King指出,就在央行的流动性刺激开始消退之际,美国股市上月底从接近年内最高水平回落。

华尔街一位资深策略师说,随着今年提振股市的央行流动性开始消退,高涨的美国股市可能会出现令人不安的下跌。

美国联邦储备委员会(Federal Reserve,简称:美联储)通过贴现窗口和紧急贷款计划对银行的支持,再加上今年早些时候纳税人收到退款后美国财政部普通账户的回笼,在一个多月的时间里为股市增加了约4,400亿美元的流动性支持。

在最近与花旗客户分享的一篇后续文章中,金解释了美联储在硅谷银行倒闭后支持美国银行体系的努力是如何给央行的流动性火上浇油的,但现在这种影响开始减弱。

正如金解释的那样,计算美联储持有的储备规模比仅仅查看其资产负债表上持有的债券数量要复杂得多。

然而,最近几周,这些计划的规模开始下降,而美联储的资产负债表继续萎缩。

金表示,其结果是市场表现明显“类似qe”。他指的是美联储在2008年金融危机后推出的量化宽松计划,该计划被认为是推动股市在10年牛市中走高的重要因素。

久恒智循2022年净利612.04万同比增长90.58% 取得新三板挂牌补贴所致

挖贝网5月5日,久恒智循(873956)近日发布2022年年度报告,报告期内公司实现营业收入55,009,659.97元,同比增长20.12%;归属于挂牌公司股东的净利润6,120,390.05元,同比增长90.58%。报告期内经营活动产生的现金流量净额为-4,903,991.63元,归属于挂牌公司股东的净资产23,679,441.29元。0000交易逻辑(9)人气式临界点关键位水平位支撑阻力

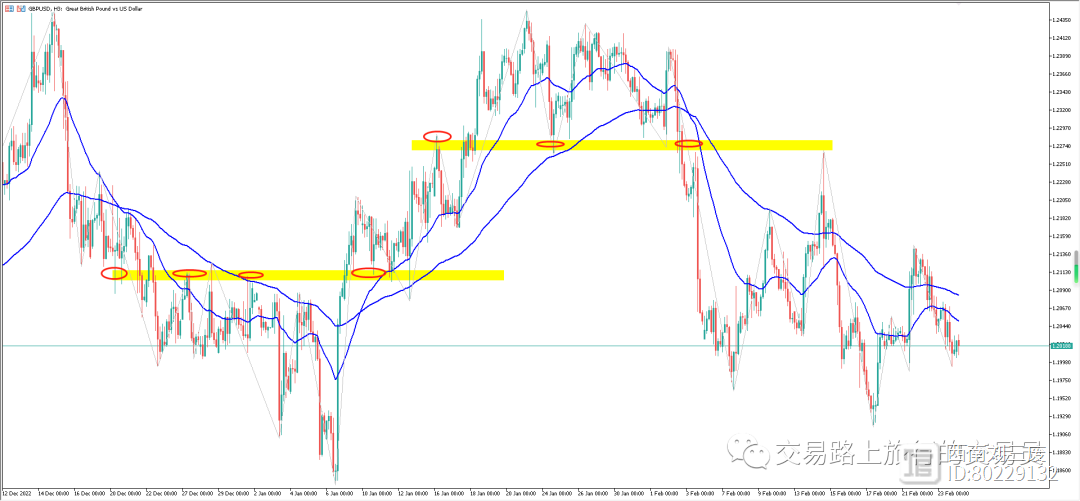

注:以下文章需要联动阅读,这篇文章需要用到以下的文章知识点。内在势能,无论各个角度,自身强势最为重要刘林荣,公众号:交易路上旅行的交易员交易理论(3)——内在势能资金抽血效应,在深度一点就是对资金的共识,对预期的共识,用前面的博弈性资金,判断最强的那个品种,做上最佳的交易机会。刘林荣,公众号:交易路上旅行的交易员交易基础(1)——资金抽血效应(博弈性)“择强去弱,只留最强。”大财经2023-07-26 03:36:360003铅球世界纪录 女子铅球世界纪录排名

新华社北京6月19日电(记者吴俊宽、张悦姗)据世界田联官网消息,当地时间18日在尤金进行的美国奥运选拔赛上,里约奥运会冠军、美国名将克劳瑟以23米37的成绩获得男子铅球冠军,打破了尘封31年的世界纪录。比赛中,29岁的克劳瑟在第四投中取得23米37的好成绩,将同胞兰迪·巴恩斯在1990年5月创造的23米12的原世界纪录提升了25厘米。0000迪迦奥特曼图片 迪迦图片可爱

迪迦是大家都非常熟悉的英雄,那么在你的印象里,他一共有多少种形态呢?今天我们就详细解释一下迪迦奥特曼。其实他一共有十种形态,而其中两种甚至还能挑战诺亚奥特曼呢。大财经2023-03-22 01:47:260000拟3.26亿元收购新农乳业100%股权,天润乳业涨停

4月21日消息,天润乳业涨停,报价19.14元,截至发稿,成交金额2.76亿元,换手率4.7%消息面上,天润乳业公告,公司拟现金收购阿拉尔新农乳业有限责任公司100%的股权。本次交易完成后,新农乳业将成为公司的全资子公司,纳入公司合并报表范围。交易价格以评估价值为准,为32,596.67万元。本文源自金融界0001

正在请求数据,请稍候!

正在请求数据,请稍候!