外贸网络推广 外贸网站制作推广

外贸网络推广方式优于传统促销方式,但在这方面转换率特别低,因为许多公司只是表面上看。只能靠谷歌竞价带来询盘。接下来,让我介绍如何推广以及如何将它用于每个人:

1.自己的外贸官方网站

对于长期发展的外贸网络推广方法,首先要有自己的外贸官方网站。目前市场上有很多第三方公司,有数百到数千个纯站,你需要数万到60,000才能包含谷歌搜索引擎优化等其他服务。我周围的许多外贸朋友都在寻找第三方来携带这个网站。后来,他们说每个人在选择第三家公司时都要小心,因为他们的网站有问题,访问速度慢,页面加载失败,查找界面无法接收客户查询。请选择

建立一个站只是在官方网站上开始工作的最基本部分,而不是一个有交通查询的网站。通过执行优化,促销和营销,客户开发是您网站持续流量的来源。

2.B2B平台

B2B平台是一种促进国际贸易的成熟方法,也是将传统外贸企业转变为跨境电子商务产业的主要参考渠道,B2B平台将流量从车站转换为平台再分发。供应商需要根据平台规则保护流量。

B2B平台提供付费和免费选项,但需要基于付费频道的高质量流量推荐。已知的渠道是阿里巴巴,是在中国制造的。大部分流量都在阿里巴巴平台上。

3.Google促销

Google在全球所有国家和地区拥有最高的品牌知名度。高利润,灵活的广告,有效的成本管理,对所有客户的产品和服务的全面促销支持,绩效分析报告,客户输入和输出一目了然,大公司都很受欢迎,外贸公司也是重要的营销渠道。它显示为一个。

4.内容平台推广

国外知名的Facebook,谷歌+,维基百科等都属于内容平台,通常的Facebook,Twitter,Linkedin都是社交内容导向的平台,而社交平台则推动了粉丝经济的外贸网络。

要促进社交平台促销,您需要保持稳定而不是仓促。首先,您可以了解每个平台的规则,基本操作和其他方面,像普通用户一样更新动态,并满足有趣的事物或公司动态。重现高品质内容,关注行业相关客户动态。

5.电子邮件营销

电子邮件营销是相对传统的外贸营销方式之一。使用电子邮件营销时,公司必须首先识别他们的客户,然后根据客户需求推广他们的电子邮件。电子邮件营销过程中最难的部分是获取客户信息。一般而言,最常用的方法包括先前客户查询遗留的地址,网站邮件列表表格以及其他类似公司的资源。

以上五种就是本期外贸网络推广方式有哪些具体介绍吗,另外详细使用方法,本司网站新闻资讯栏目都有详细介绍,欢迎大家来学习。

揭秘山西内蒙大货车和煤炭经销商生存困境:被资本家操控陷入绝境

近日,据调查发现,山西、内蒙等地的大货车和煤炭经销商正面临前所未有的生存困境。在这个被资本家操控的市场中,他们几乎失去了自主经营的能力,生活陷入绝境。煤炭产业作为我国能源的重要支柱,一直以来都是经济发展的重要支撑。然而,在这个产业链中,大货车煤炭经销商却成了被遗忘的角落。他们承担着将煤炭从产地运往目的地的重任,却往往面临着种种困境。大财经2024-01-03 15:43:110000twelve的序数词 two的序数词

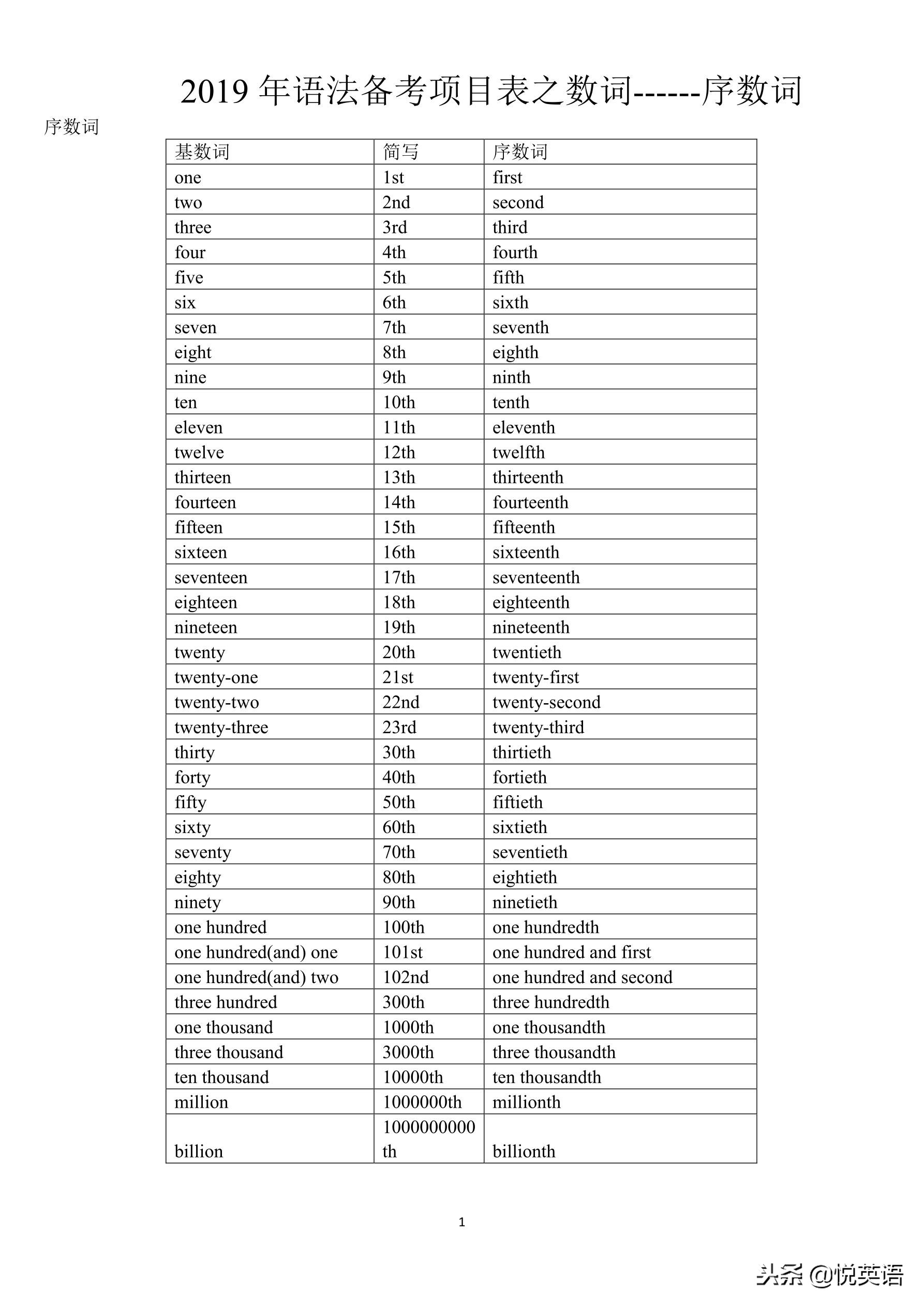

2019年语法项目表之数词----序数词2019年语法备考项目表之数词------序数词序数词基数词简写序数词one1stfirsttwo2ndsecondthree3rdthirdfour4thfourthfive5thfifthsix6thsixthseven7thseventheight8theighthnine9th大财经2023-03-21 17:21:360000技嘉主板bios设置 技嘉主板bios正确设置

X570BIOSF10抢先提供功能更新及强化400/300BIOSF50将随后陆续推出技嘉科技宣布上传至技嘉官网的AMDX570主板BIOSF10(AGESA1.0.0.4B),提供用户、完整的性能提升及使用体验。0000朝鲜战争各国伤亡人数 朝鲜战争真实伤亡

美国公开朝鲜战争伤亡数据,与实际数据差22万,他们究竟想掩盖什么?众所周知,在战争结束后,各个国家都会立即对自己国家的伤亡情况进行统计,并对外公布出自己在战争中的伤亡数据。因为在这个时候,战争刚刚结束,在人员上没有太大的变动,人员也相对比较集中,也有利于统计数据。因此,这样统计出的伤亡数据都是较为准确的,并且是可信的。美国当然也不例外,他们也当即统计了自己的伤亡人数。大财经2023-03-22 00:55:210005【黄金上涨无止境!】闺蜜坚持买金十年,我却错失百万财富?

当我看到闺蜜在银行柜台前镇定地签下买金条的单据时,我的心里五味杂陈。她是这样一位前瞻性的投资者,从金价每克218元时就开始每年买入金条,如今金价已飙升至492元,她的眼光和毅力让我不由得为她点赞。0000