长城宏观解读4月外贸数据(新市场开拓成效持续显现)

风险提示

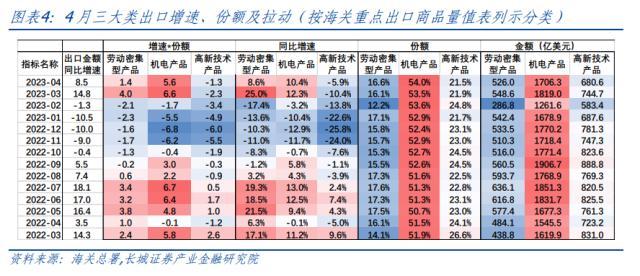

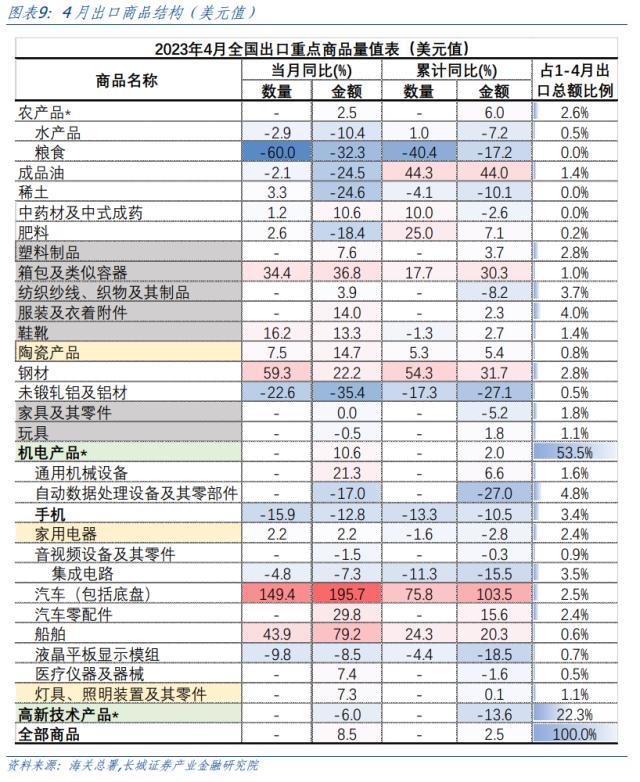

对于机电产品,主要受去年低基数因素影响,4月份出口金额同比 10.4%,拉动全部出口增长5.6个百分点,而2022年月机电产品出口同比仅-0.1%。机电产品结构也呈现较大分化:传统机电产品如手机、自动数据处理设备、集成电路、液晶显示屏等出口仍然深度负增,而“电光锂”等产品以及船舶成为出口的亮点。根据海关总署公布的重点商品出口量值表中的细项,包括电动汽车在内的机电产品占出口比重约21%,这部分产品4月份出口同比 8.2%,低于整体机电产品的增速;由此大致推算,对应其他未公布的机电产品(占比约33%)同比 25%,这其中就应当包括锂电池、太阳能电池等的贡献。

新市场开拓成效持续显现——4月外贸数据点评

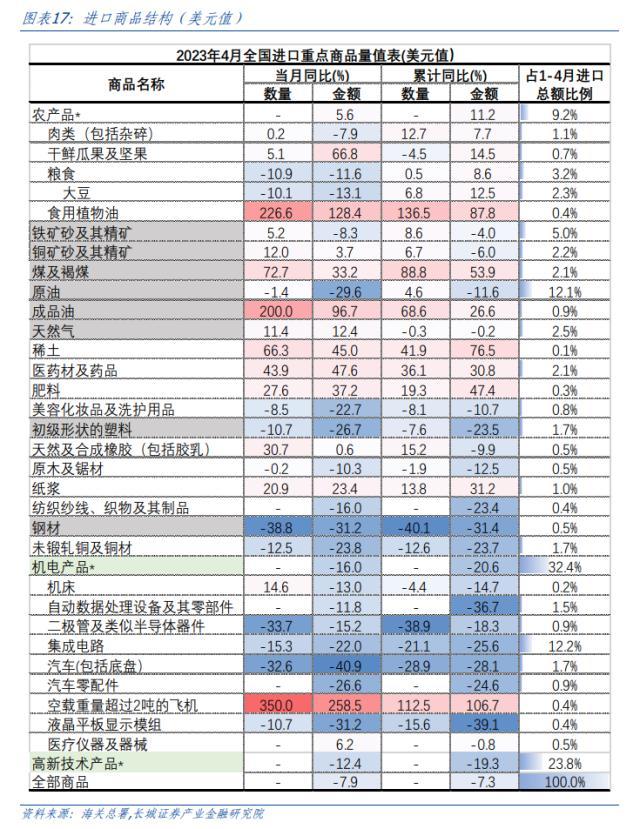

分产品拆分来看,机电、高新进口仍然是进口的拖累项,能源食品等大宗商品支撑进口。4月我国机电产品和高新技术产品进口额同比降幅仍在-10%以下的低位,拖累整体进口。中美分歧不断加剧,我国半导体相关产品的增速远低于日韩同期,这一趋势可能在2023年继续延续。4月底政治局会议提出“要逆势而上,在短板领域加快突破”、“要重视通用人工智能发展,营造创新生态,重视防范风险”。在《AI开启科技浪潮,中美竞争更显激烈》报告中,我们分析认为,人工智能或将开启互联网时代以来第三波科技浪潮,各国之间在这一领域的竞争将会更加激烈。现阶段,在AI的硬件端,半导体产业仍是我国短板,所以政治局会议强调“在短板领域加快突破”,我国在AI相关产业的研发投入或将加速,其中当务之急就是突破芯片产业的技术壁垒。

我们认为地缘政治对中国的进出口影响或将持续存在。4月上旬法国总统马克龙访华,签署了包括订购了160架的空中客车飞机在内的大规模贸易协议,促进了中欧关系的转暖。而日本和韩国与中国关系不断恶化,贸易关系也有所表现,预计中日和中韩的进出口规模增速仍将下降。

我们在《三月外贸点评》提示,这一轮的机电产品增速回升主要靠新一轮的AI科技浪潮和绿色低碳的“新三样”共同推动。今年以来费城半导体指数持续回升,预示着半导体需求重新扩张,可能带动国内机电产品、高新技术产品增速回升。往后看,我国机电、高新出口遇到的机遇与挑战并存,我们认为二季度后美国衰退风险加剧,一定程度会给本轮科技浪潮发展带来阻力;同时AI技术的推广仍然面临很大不确定性。再叠加中美分歧加剧,国内机电产品生产的阻力犹存。韩国半导体出口持续收缩,值得警惕。4月份韩国半导体出口同比-41%,降幅扩大。

证券研究报告:

核心观点

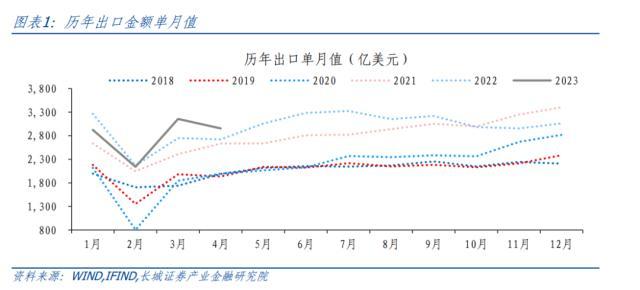

数据:今年4月我国出口金额2954.2亿美元,同比 8.5%,3月为 14.8%;进口2052.1亿美元,同比-7.9%,3月为-1.4%;4月贸易顺差902.1亿美元,同比 81.3%,3月分别为881.9亿美元和 98.8%。

但未带动工业转暖

2 进口同比降幅扩大

分产品看,机电产品增速维持相对高位,劳动密集型产品增速明显放缓。

结论:4月出口同比增速放缓但仍然较高。我们认为除了低基数因素以外,我国新开拓的市场也正带动出口短期内快速增长。这主要得益于今年政府重视外贸稳定,在欧美衰退风险不断抬升、全球贸易量下滑的大势之下,坚持稳定传统贸易市场,积极开拓新的客户。

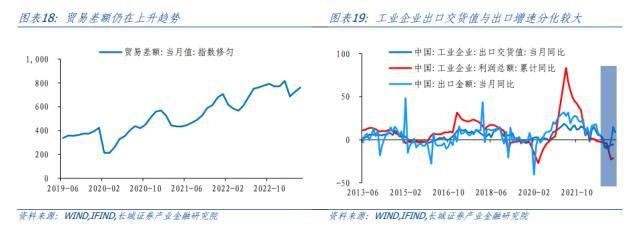

今年以来虽然出口增速明显反弹,但3月份公布的出口交货值增速却仍在负增长,尤其是工业企业利润增速更是大幅下降。在过去正常时期,三者走势相对一致,并未如此分化巨大。一季度的出口高增并未带动企业利润的回暖,这或许表明新开拓的出口订单盈利能力不如传统市场。

值得一提的是,今年以来虽然出口增速明显反弹,但3月份公布的出口交货值增速却仍在负增长,尤其是工业企业利润增速更是大幅下降。在过去正常时期,三者走势相对一致,并未如此分化巨大。一季度的出口高增并未带动企业利润的回暖,这或许表明新开拓的出口订单盈利能力不如传统市场。

1.2机电产品维持韧性,劳密产品增速回落

从近期的出口数据上也可以看出结构上的变化。从世界出口走势来看,美欧衰退风险仍在发酵,制造业PMI分别下滑至47.1和45.8;主要出口国仍在外贸增速放缓趋势之中,韩国、越南4月出口同比分别为-14.2%、-17.2%,降幅均有扩大。而中国出口增速连续两个月实现正增长。从产品结构看,以新能源汽车等”新三样“为代表的优势产品仍起到一定支撑作用。从出口国家看,我国积极寻求开拓市场,中亚五国(一带一路)、东南亚(RCEP)、俄罗斯对欧美的替代作用不断显现。

由于中美利差还在扩大,美国持续加息而国内因通缩压力较大,降息政策仍可能出台,因此汇率呈现出较大的贬值倾向。当前正处于人民币国际化的关键时期,以上合组织为代表的主要国家都在增持人民币,因此短期内人民币具有稳定币值的诉求。

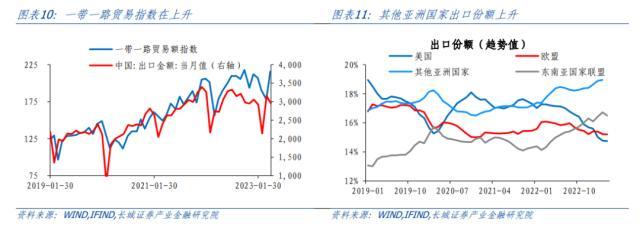

1.3“一带一路”沿线国家贡献突出

4月,我国进口金额环比超季节性回落,同比降幅较3月重新扩大。国内经济温和复苏,工业生产增速稳回升,发电量增速也在上升,进口与国内生产的背离,可能是机电、高新产品对进口的拖累。我们认为后续地缘政治对中国的进出口影响或将持续存在。出口维持韧性,进口增速不高,当前我国贸易差额仍在上升趋势之中。

3 贸易差额继续走阔,

本文源自券商研报精选

要点:4月份出口增速放缓但仍处于较高水平。从世界出口走势来看,美欧衰退风险仍在发酵,主要出口国仍在外贸增速放缓趋势之中,而中国出口增速连续两个月实现正增长。这主要得益于今年政府重视外贸稳定,积极开拓新的客户。从产品结构看,以新能源汽车等”新三样“为代表的优势产品仍起到一定支撑作用,而劳动密集产品如我们前期预判,低基数下增速仍然明显回落,表明其出口回升的持续性可能不强。从出口国家看,我国积极寻求开拓市场,“一带一路”沿线、俄罗斯、东盟对欧美的替代作用不断显现。

今年2月22日,俄罗斯总统普京在莫斯科会见中央外事工作委员会办公室主任王毅时称,中俄双边年贸易额将达到2000亿美元。三月份发布的《中华人民共和国主席和俄罗斯联邦总统关于2030年前中俄经济合作重点方向发展规划的联合声明》提到,双方要“扩大贸易规模,优化贸易结构,发展电子商务及其他创新合作模式”。实际上2022年中俄双边贸易额就已经达到1902.71亿美元,同比增长29.3%。今年前四月,中俄双边贸易额达到731.5亿美元,同比 43.2%。我们认为今年中俄双边贸易额有望远超2000亿美元。

分国家看,4月份我国稳外贸、拓市场效果进一步显现,除东盟、俄罗斯以外,“一带一路”沿线国家对我国出口拉动也较为突出,一定程度弥补了对美出口的减少。海关统计显示,今年前4个月,我国对“一带一路”沿线国家进出口4.61万亿元,同比增长16%。其中,对哈萨克斯坦等中亚五国,对沙特阿拉伯等西亚北非国家进出口分别增长37.4%和9.6%,均明显高于我国整体外贸进出口同比增速的5.8%。

这主要得益于今年政府重视外贸稳定,在面临欧美衰退风险不断抬升、全球贸易量下滑的大势下,主要工作在于稳定传统贸易市场,积极开拓新的客户。4月7日总理李强主持召开国务院常务会议时表示,“要想方设法稳住对发达经济体出口,引导企业深入开拓发展中国家市场和东盟等区域市场”。4月11日,国办发布关于推动外贸稳规模优结构的意见,从“强化贸易促进拓展市场、稳定和扩大重点产品进出口规模、加大财政金融支持力度、加快对外贸易创新发展、优化外贸发展环境”等六大方面加大力度推动外贸稳规模优结构,确保实现进出口促稳提质目标任务。4月28日政治局会议提出要“要把吸引外商投资放在更加重要的位置,稳住外贸外资基本盘”。

1.1出口环比回落,同比增速放缓

4月份我国出口涨幅高于预期,而进口同比降幅扩大,而最终贸易差额进一步走阔。4月份实现贸易顺差902.1亿元,同比 81.3%。我国贸易差额仍在上升趋势之中。

4月,我国进口金额2052.1亿美元,环比明显回落低于季节性;同比-7.9%,降幅较3月重新扩大。国内经济温和复苏,工业生产增速稳回升,发电量增速也在上升,进口与国内生产的背离,可能是机电、高新产品对进口的拖累。

我们以剔除日本、东盟等国的“其他亚洲国家”来大致测算我国对“一带一路”沿线国家的出口份额。可以看到2022年以来我国对美国出口份额不断下滑,而东盟以及其他亚洲国家出口份额不断抬升。这其中应不乏中亚五国的贡献。中国-中亚峰会将于5月18日至19日在陕西省举行。哈萨克斯坦等中亚五国总统均将应邀与会。峰会期间将就中国-中亚机制建设、各领域合作以及共同关心的重大国际和地区问题交换意见,各国元首还将共同签署重要政治文件。中亚五国与我国贸易总额有望进一步抬升。

对于劳动密集型商品,4月份即使在去年低基数影响下,出口增速仍然明显回落,符合我们前期的判断:3月份经过春节前积压的订单得到一次性释放,后续劳动密集型产品的持续回升的可能性不大。4月份包括塑料、纺织物、服装、箱包、鞋靴、玩具、家具等在内的七大劳动密集产品出口金额同比 8.6%,较上月 25%的增速明显回落。

我们认为对于后续劳动密集型出口,仍然要看需求。当前看来商品外需并没有回暖的迹象,美国服装零售增速、美国红皮书零售销售同比均处于稳步下行趋势,并且越南服装出口增速也无明显回升,从这个角度看,我国服装等劳动密集产品出口增速仍将持续下行。

从贸易前三大伙伴来看,东盟、欧盟对我国出口拉动为正,美国对我国出口拉动为负值。4月我国对东盟、欧盟、美国出口同比分别为 4.5%、 3.9%和-6.5%,分别拉动出口0.7、0.6和-1.1个百分点。俄罗斯对我国出口拉动作用进一步增强,4月份达到2.1个百分点。

4月份我国出口金额2954.2亿美元,环比-6.4%,回落幅度超过往年水平,不过由于去年低基数,同比实现了 8.5%的高增长,前四月累计同比 2.5%,也高于我们前期预测。这一增速水平,与欧美制造业PMI指数仍然背离,也超越了四月份多数重要出口国家的增速,反映出我国出口市场已经出现较大的结构变化,新开拓的市场正带动出口短期内快速增长。

由于中美利差还在扩大,美国持续加息而国内因通缩压力较大,降息政策仍可能出台,因此汇率呈现出较大的贬值倾向,从1月份的平均6.79到5月份的6.91。但当前正处于人民币国际化的关键时期,以上合组织为代表的主要国家都在增持人民币,因此短期内人民币具有稳定币值的诉求。整体来说,今年在出口形势严峻的背景下,人民币并未如去年大幅贬值以促出口,主要就是考虑币值稳定对人民币国际化的促进作用。

国内宏观经济政策不及预期;地缘政治风险超预期;海外衰退不确定性;信用事件集中爆发

分国家看,我国从美、欧、日、韩、东盟进口的拉动率仍为负值,我国从俄罗斯进口拉动维持正值。4月份中国从日、韩进口额同比分别-15.8%和-26%,分别拖累我国进口减少1.9和1.1个百分点,从欧盟、美国进口额同比分别为-0.1%和-3.1%,分别拖累我国进口减少-0.01和-0.2个百分点,而我国从俄罗斯进口金额同比上升8.1%,拉动我国进口金额上升0.3个百分点。

1 出口环比回落,同比增速放缓

珠海高新区95后创业小伙,用“网红”绿植跑出百万产业赛道

“植物虽然是安静的,但是植物身上也充满了能量。”在忙碌的都市生活中,无论是在办公室、家里,还是在朋友圈、热门照片中,总能看见一抹“清醒绿”——几株清新文艺范的鲜花绿植。越来越多年轻人踏入“园丁”大军,成为当下流行的“颜植青年”。而在珠海高新区,“95后”创业者陈卓敏锐地发现了这个创业商机,将植物养护搬上互联网,并将绿植产品IP化,变成二次元卡通形象,让他的产品迅速在网上热销。大财经2023-05-20 14:52:240001清风明月本无价 近水远山皆有情 清风明月本无价古诗

清风明月本无价,远山近水皆有情是苏州沧浪亭上的一副对联。这是一幅集成联。该对联的上联出自欧阳修《沧浪亭》诗中“清风明月本无价,可惜只卖四万钱”,下联出自苏舜钦《过苏州》诗中“绿杨白鹭俱自得,近水远山皆有情”。翻译为:清风和明月本来就是大自然馈赠的无价之宝,这远处的山近处的水,山山水水都是有情感有灵性的。0000黑道风云之收数王 穿越风云收服颜盈

大家好,我是X博士。由于版号问题,如今国产游戏想要在国内上架是非常困难的,开发商往往需要排很长的队才能得到审批,而且上线后还不一定会盈利,面对大厂的挤压和漫长的等待,许多中小型开发商几乎很难捞回成本。甚至有大量的游戏公司和工作室都没能熬到版号通过,有的时候还会出现版号发下来,但那家公司早就倒闭了的情况。大财经2023-03-24 23:16:500001邮箱格式怎么写QQ 邮箱怎么填写qq

施老师:我们做网络营销的朋友知道,邮件群发是QQ营销的一种,那么手中掌握大量的客户QQ号后,如何将批量将QQ号快速转换成QQ邮箱格式呢。一、将QQ号放在在A1单元格二、第二列为qq邮箱三、在B2单元格内输入公式=A2&"@qq.com",然后点击上方的√号四、然后就会实现qq变为邮箱格式大财经2023-04-11 22:59:1800041一年挣十几万没问题,还不用拼人脉,这个行业不起眼,但利润不小

声明:本文是此账号原创文章,任何抄袭模仿,必定投诉!聊到低门槛的创业项目,其实说到底来讲,还是餐饮业有比较好的发展空间和潜力,毕竟民以食为天,餐饮行业可能会一直更新,但永远不会被代替,这一点也是不需要大家去辩解的。也就说餐饮业的市场一直在,就看在这个市场中如何去选择经营的行业了。大财经2023-11-29 13:20:390000