天蝎座今日运势 天蝎座未来5年运势

星象:3月17日左右,太阳、水星、海王星合相,同时与火星四分相,同情心同理心超强,浪漫复兴,思考力判断力下线,提防上当受骗;3月17日,金星进入金牛座,金星刑冥王星,开启美好生活,美食、郊游、影音、穿搭快乐多,注意控制自己的控制欲;3月18日,金星六合土星,在讲究情调的同时,能够兼顾现实与责任;3月19日,水星进入白羊座,水星六合冥王星,思考表达更具主见与勇气,快人快语,一针见血。

前三

金牛座:顺风顺水

处女座:一切顺心

摩羯座:展露希望

后四:

狮子座:家庭关系紧张

天蝎座:错判形势

水瓶座:谨慎判断

射手座:祸从口出

白羊座

白羊座逐步找回平衡的一周。塞翁失马,祸福不定。白羊们前段时间在工作和生活中遭遇的灾难或坎坷,本周似乎突然转换成为好机遇的开始,曾经失去的机会却突然自己找上门,有点种花得豆的感觉。但伙伴关系容易出现问题,面对失去信任的危机。

爱情是返厂大修。

幸运数字:0

幸运日:周日

幸运色:蓝色

提防星座:天秤座

幸运星座:金牛座

金牛座

金牛座一切不错的一周。持续走升,阳光普照。事业有些如日中天的味道,知名度大增,适合大搞个人PR,本周感觉到深受领导重视,抓紧好时机抓住事业机会,未来一个月极可能出现加薪和外财增加的状况。人气蹿升的状况还将持续,职场各种细节都处理得当,整体ok。健康无大碍。

爱情是平静的美好。

幸运数字:3

幸运日:周日

幸运色:橘色

提防星座:处女座

幸运星座:白羊座

双子座

双子座主运落在调整自己的心态的一周。休养生息,得偿夙愿。本周双子座开运的关键在于放下不合理的梦想,其实幸福距离双子座从来不遥远,前提是,你要自己搞定自己,搞清楚自己到底要什么。事业出现新机遇,但表面看起来可能不是那么理想,抓住还是放弃,都得明白世界上没卖后悔药的。健康良好,有出行机会,宜购物。财务正常。

爱情是向日葵,向着自己。

幸运数字:0

幸运日:周六

幸运色:粉色

提防星座:狮子座

幸运星座:摩羯座

巨蟹座

巨蟹座靠豁达与大气成就自我的一周。实事求是,坦诚面对。本周的巨蟹是在逆境中成长与成熟起来的典型,人事和工作环境变得越来越复杂,矛盾公开,但生存能力在本周大增,主运落在个人意志迅速成长。但由于工作压力过大导致身心疲惫,抵抗能力大幅下降,不宜运动。财运是混沌时期,受到诸多因素的牵制本周无法判断得失。

爱情有点无暇顾及。

幸运数字:9

幸运日:周一

幸运色:紫色

提防星座:射手座

幸运星座:双鱼座

狮子座

狮子座日行不畅的一周。莫名低落,整装待发。本周狮子们感到各方面都不是太理想,还好这种颓势非常短暂,周三四后就开始走升,但在很短的时间里经历从谷底到巅峰,这样的经历让狮子座体会到很多难以言喻的心理历程,事业不宜签下重大承诺,合作关系变得比较脆弱。财运还算不错。本周最容易出bug的地方是各种家庭关系不理想,与父母爱人相处控制情绪是本周的重点提醒。

爱情是忽而晴朗忽而大雨。

幸运数字:5

幸运日:周三

幸运色:米色

提防星座:白羊座

幸运星座:狮子座

处女座

处女座明显由幕后开始转向台前的一周。好事成双,前途光明。原本不太明晰的事情都出现曙光,所有的努力悉数收到结果,没有一点无用功。即将到来的两周都是好时期,人才是好机会被成就的关键。事业和生活的机会几乎有点此起彼伏,应接不暇,非常利于投资,深造或者出国旅行。金钱运不错,但没到大好之时。

爱情是一种期待或者守护的恒温状态。

幸运数字:1

幸运日:周二

幸运色:绿色

提防星座:水瓶座

幸运星座:巨蟹座

天秤座

天秤座本周有些特别的一周。当机立断,先发制人。天秤们性格中少有的叛逆不驯本周尽显,好胜之心大受鼓动,事业和财务的爆发力凸现,勇于冲撞权威或禁忌。但某种原本脆弱的合作关系濒临破裂,伙伴关系陷入尴尬境地,远离任何涉及速度或赌博的活动就会保证身体健康,财运佳,有进帐。

爱情是单身逃亡。

幸运数字:7

幸运日:周日

幸运色:黄色

提防星座:摩羯座

幸运星座:处女座

天蝎座

天蝎座各种错判的一周。立刻调整,不急不徐。虽然本周的天蝎很努力,但显然不怎么好。事业航道还是暗礁处处,所幸个人手腕和谋略变得灵活,工作关系也和谐多了。本周重点是对于工作或生活的投资需要做谨慎的判断,对未来一年计划缺乏应有警觉,但懂得宠爱自己。财务无可圈可点之处,身体有疲惫感。

爱情是另类排行榜。

幸运数字:1

幸运日:周日

幸运色:灰色

提防星座:双鱼座

幸运星座:天蝎座

射手座

射手座重点关注事业关系变化的一周。排列组合、人际重组。本周有重新遇到合作者或与旧合伙人之间的关系转变问题,必须谨慎处理,如若处理不好则导致未来事业满盘皆输,事关重大,一定慎之又慎。事业长线看好,但眼下困难不断,因此一定要全力以赴,不要分心。财务平稳,身体因为过度疲劳而导致抵抗力下降,注意补充身体能量。

爱情是不太浪漫的相处。

幸运数字:4

幸运日:周四

幸运色:蓝色

提防星座:双子座

幸运星座:水瓶座

摩羯座

摩羯座主运落在爱情和爱人关系的一周。阴晴圆缺,百感交集。在本周的很多时间里,摩羯们的爱情、人际都可能经历小小的波折,好在从低处向高处扎实进发的过程让摩羯座无比坚定了自己的选择,事业展露新希望。本周是摩羯座投资健康,整理心态的好时机,利于旅行和不太繁忙的出差。利于参加公益活动。健康良好,有增重趋势,摩羯座本周容易破财,但心情良好。

爱情是伤筋动骨的真相。

幸运数字:8

幸运日:周四

幸运色:棕色

提防星座:天蝎座

幸运星座:天秤座

水瓶座

水瓶座手忙脚乱的一周。不进不退,迷惘不已。很多水瓶本周开始从之前工作压力增大突然进入到某种安逸期,或改换跑道,或收益后的休息期,总之这段日子,性格刚硬度变得柔和,对待需要靠异中求同伙伴关系成熟了很多。工作有些陷阱需要回避,但自己却看不到,而且情绪不稳,不安全感强。本周邂逅运势超好,有遇到真心人的若干可能,适当的放下自己,出去旅行是不错的选择。身体疲劳,财务没变化。

爱情是开花前的荒芜。

幸运数字:4

幸运日:周二

幸运色:绿色

提防星座:巨蟹座

幸运星座:双子座

双鱼座

双鱼座主运落在财务问题的一周。来去匆匆,得失不明。事业走到平台期的双鱼座正经历持续走升之后的平静和反思期,如能解决问题未来一段时间都将是前途大放光明,逐步走向飞黄腾达的好运气。健康有感冒和肌肉疼痛的先兆,并且应专注于身边的好友和伙伴关系,要知道朋友是用来关心的,而不仅仅是使用。

爱情是近期泛滥的桃花运。

幸运数字:8

幸运日:周二

幸运色:咖啡色

提防星座:金牛座

幸运星座:射手座

引体向上怎么练 引体向上速成法3天

在徒手健身动作中,引体向上的难度相对较高,它也是中学体能测试的项目之一。按照标准姿势、无借力的操作方法,很多人连1个引体向上都做不了,主要问题就在于力量不足以及发力姿势的问题。今天就来介绍4个引体向上的训练技巧:按照标准做法,双手握距要大于肩宽距离,在健身房有左右分离的固定把手,刚好握住弯曲处,这就是标准的握距位置。大财经2023-03-23 16:51:5800055经期可以吃芒果吗 来大姨妈能吃芒果吗

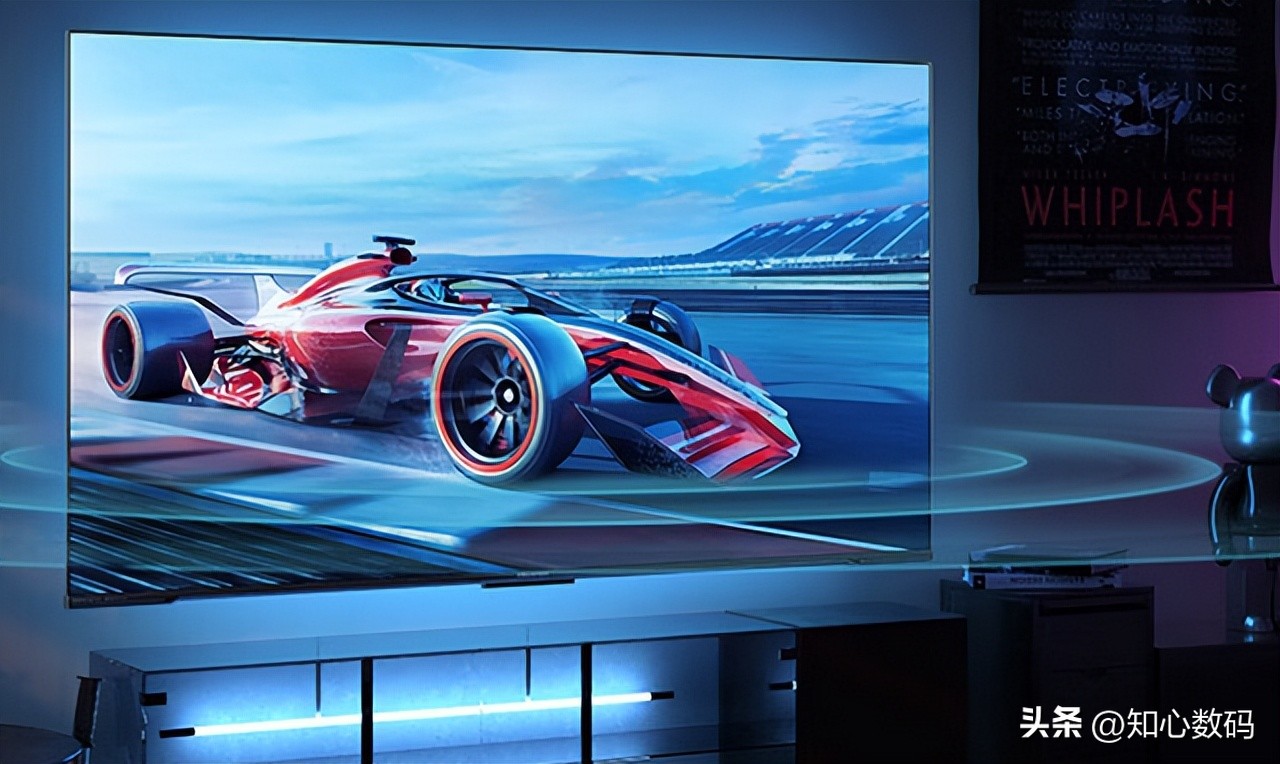

秋天是丰收的季节,苹果、柑橘、柿子等种类丰富的水果也陆续上市。但在大饱口福的同时,身边也流传着“水果吃多了、吃不对也使人得病”的说法,比如有人表示吃完水果会拉肚子、过敏、胃痛等等,这是怎么回事?到底怎么吃水果更健康呢?太长不看吃菠萝“扎嘴”是因为菠萝中有草酸钙结晶,吃之前可以先用盐水泡一下菠萝;0001电视尺寸与观看距离 60寸电视最佳观看距离

海信可以说是一个家喻户晓的电视品牌,在很多普通家庭中都有它的身影,凭借着强大的产品实力,以及优异的口碑,获得了很多用户的追捧,同时也在互联网市场中取得了不错的成绩,成功打入了国产电视市场第一,海信电视当然是值得买的,那么该如何选择呢?这四款不同尺寸,画质高公认值得买,一起来看看吧。第一款、海信电视65E55H65英寸大财经2023-03-24 07:22:210001开建!年产值约12亿元!

近日,上海冠龙节能公司总部暨智慧水务孵化基地在嘉定区南翔镇破土动工,预计2025年第一季度完工。建成达产后,项目年产值约12亿元。该项目东至地块边界、南至蕴藻浜、西至浏翔公路、北至顺达路,总建筑面积84122平方米,总投资超5亿元。效果图整体布局图大财经2023-05-03 20:57:190000