2023年A股一季报业绩分析(A股盈利能力仍待修复,下游板块业绩率先改善)

1、全A盈利边际改善但非金融企业归母净利润同比维持负增,大盘股业绩优于中小盘股。累计口径下,2023Q1全A/全A(非金融石油石化)营收同比增速为3.82%/3.90%,归母净利润同比1.42%/-6.48%,与2022全年水平相比,2023Q1全A(非金融石油石化)归母净利润同比维持负增。2023年一季度调整后的主板/创业板/科创板归母净利润同比增速分别为-5.75%、1.14%、-46.82%,一季度主板和科创板归母净利润同比增速持续走弱,创业板相对占优。大小市值方面,以沪深300为代表的大市值企业归母净利润同比增速企稳回升,以中证1000为代表的小市值企业盈利负增长加剧。

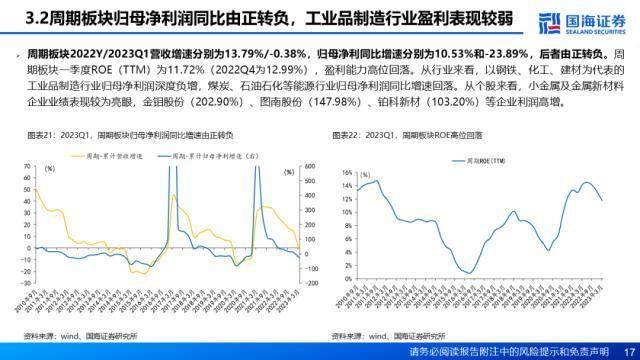

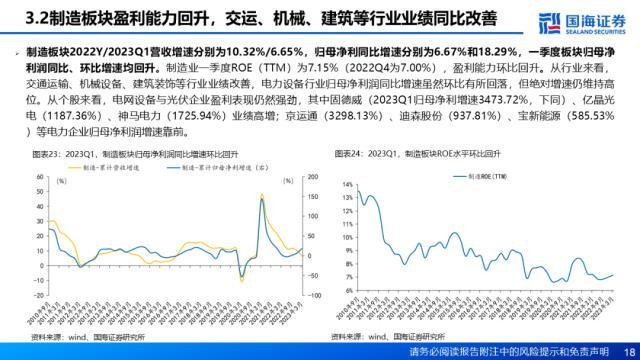

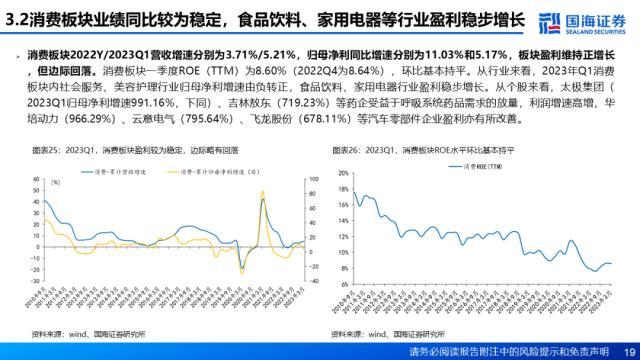

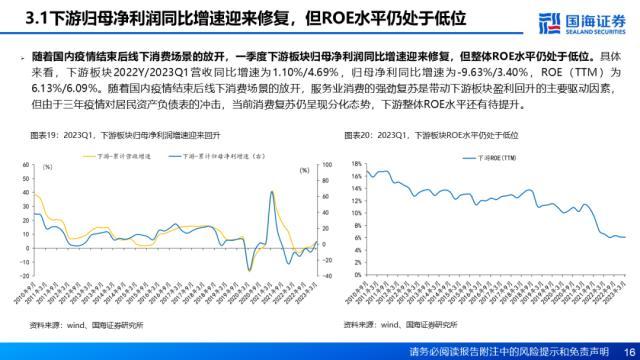

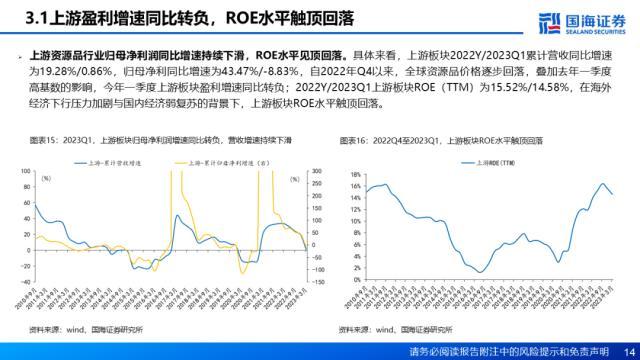

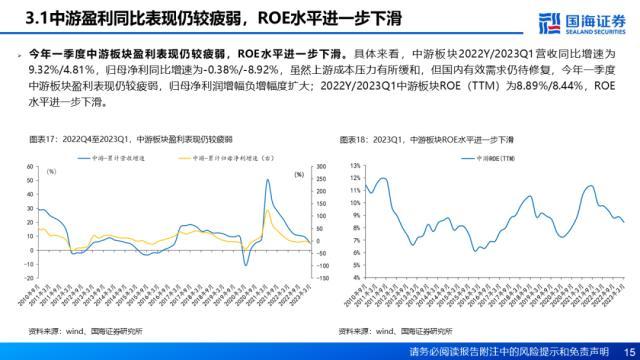

3、上游盈利转弱,中游业绩承压,下游利润修复。1)上游:全球资源品价格自去年四季度以来逐步回落,叠加去年一季度高基数的影响,今年一季度上游板块归母净利润同比增速同比转负,ROE水平触顶回落。2)中游:今年一季度,虽然上游成本压力有所缓和,但受价格因素的拖累以及国内有效需求偏弱的影响,中游板块业绩仍较承压,盈利能力仍待修复。3)下游:随着国内疫情结束后线下消费场景的恢复,一季度服务业消费强劲复苏,居民消费回暖带动下游板块盈利回升,但整体ROE水平还有待提升。

泛消费板块归母净利润同比增长最为显著,TMT与大金融板块业绩底部回升,制造板块中新能源相关行业归母净利润仍维持较高增长,传统周期板块归母净利润显著下行;具体行业方面,2023Q1社会服务、农林牧渔、非银金融、计算机、公用事业利润增速居前,钢铁、建筑材料、电子、基础化工、医药生物行业净利润同比增速显著回落。消费与金融行业盈利能力修复,农林牧渔、社会服务、非银金融、食品饮料等行业ROE(TTM)环比显著提升,TMT板块的传媒、计算机亦有所改善,基础化工、钢铁、建材等传统周期行业ROE水平继续回落。多数行业经营活动现金流占比回落,国防军工、计算机、建筑装饰等行业回落幅度居前。多数行业偿债能力小幅回升,食品饮料、煤炭、美容护理、非银金融、计算机行业速动比率环比回升幅度居前。

备注:本文盈利同比增速、净利润同比增速,均默认为归母净利润同比增速,“利润、业绩、盈利”等类似表述均指归母净利润,除标题或正文注明环比以外,大部分“增速”均指同比增速。

2023年一季度A股归母净利润同比增速较2022年四季度改善,但受价格因素拖累影响,ROE水平延续回落趋势,销售净利率环比下降。上市板方面,主板与创业板盈利录得小幅正增长,科创板业绩下滑明显。大小市值方面,以沪深300为代表的大市值企业归母净利润同比增速企稳回升,以中证1000为代表的小盘股归母净利润增速同比负增长加剧。从产业链来看,上游盈利转弱,中游业绩承压,下游利润修复。行业表现方面,消费业绩占优,成长、金融分化,周期弱势。

风险提示:统计模型存在缺陷、基于自我认知划分与市场的偏差、历史数据不能代表未来、流动性收紧超预期、经济失速下行、疫情超预期恶化。

本文源自券商研报精选

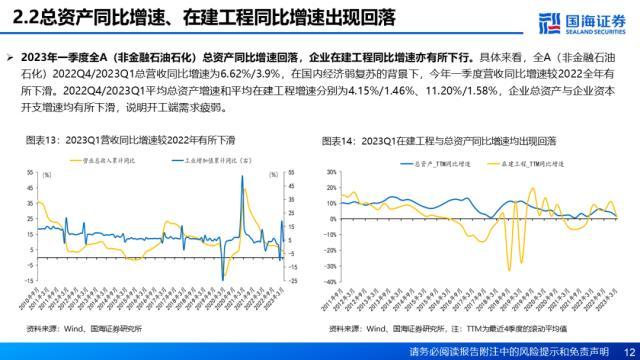

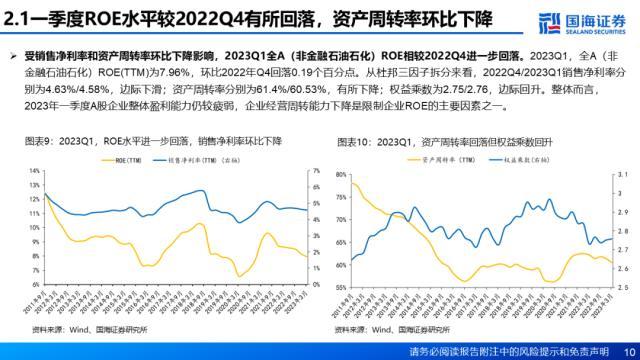

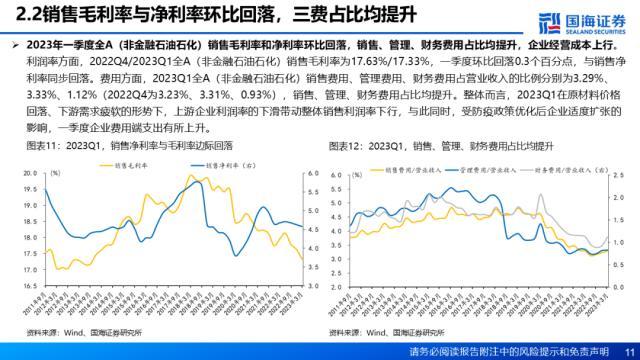

2、ROE水平再度回落,企业一季度扩大资本开支的信心不足。2022Q4/2023Q1,全A(非金融石油石化)ROE(TTM)为8.15%/7.96%,整体盈利水平再度回落。杜邦三因子拆分来看,2022Q4/2023Q1销售净利率分别为4.63%/4.58%,边际下滑;资产周转率分别为61.4%/60.53%,有所下降;权益乘数为2.75/2.76,边际回升。费用方面,全A(非金融石油石化)销售、管理、财务费用占比均提升。资本开支方面,受民营企业信心不足的影响,一季度全A(非金融石油石化)总资产增速与在建工程增速均回落。

fps游戏排行 十大fps游戏

文:Along杉果2022年Steam游戏推荐来到第三期——FPS专题,鉴于今年动视暴雪占据了太多次搜索,《守望先锋:归来》虽然不在Steam平台但却非常值得一聊。某种意义上它见微知著预言了大制作FPS遇到的困境,OW2最大的问题并非铺天盖地的宣发,也不是通行证导致金币贬值皮肤获取难度大大增加,实质内容撑不起迭代更新的噱头才是病灶所在。大财经2023-03-25 00:05:550001【优化营商环境 推进市场主体倍增“晋”行时】沁水县用“一流服务”打造“一流环境”

来源:【太行日报-晋城新闻网】本报讯去年以来,沁水县坚持把优化提升营商环境,推进市场主体倍增作为推动高质量发展的“关键一招”,笃行不怠,多方发力,努力以“一流的服务”打造“一流的环境”,推动了经济发展稳中求进,稳中向好。0001独生子女补贴最新政策2023 农村独生子女补贴表

2023年,独生子女家庭喜迎好消息!部分人的多项待遇标准迎来上涨对于独生子女家庭,80后和90后应该都不陌生,这一代人大部分都是生活在独生子女家庭,当初为了响应国家计划生育政策,一对夫妻只生育一个子女,他们做的贡献有目共睹。大财经2023-03-21 01:24:370000小黄鸭德盈(02250)5月9日斥资151.58万港元回购107.5万股

智通财经APP讯,小黄鸭德盈(02250)发布公告,于2023年5月9日,该公司斥资151.58万港元回购107.5万股,每股回购价为1.41港元。本文源自智通财经网0000关于三门峡市撤市设区并入洛阳市的可行性分析:能否促进经济交流

近期,一场关于行政区划调整的争议在网络上掀起了热议:三门峡市有没有可能撤市设区融入洛阳市。这个议题不仅仅牵涉到两个城市未来的发展宏图,更关乎地区经济、文化、社会等诸多领域的全局布局。为了更深入地剖析这一论题,我进行了一番细致的研究和分析,试图为这场辩论提供更为卓越的视野。大财经2023-12-28 20:50:550001