中国行政区划图 中国地图行政区划图

城镇规划君何方洪目前在的粉丝数即将达到6万,今天看了一下粉丝的构成比例,发现占比93.94%的粉丝都是男粉丝,女生粉丝只占6.06%。而我的文章以行政区划、城镇规划、地理地图类文章为主。从粉丝性别来分析,很显然绝大多数女生并不喜欢地理地图,如果拿一副地图放在一般女生面前,她们会觉得那就是一张五颜六色的图画。说句实话,一般女生(不是所有女生)方向感不好,一出门就不知道东南西北,辨别方向是很多女生的短板。只知道地图上的上北下南,在实际生活中如果没有导航根本不知东西南北。

为了吸引更多的女生粉丝来关注城镇规划君的文章,城镇规划君认为有必要画一些我国各省区或城市的极其简单标示方位的地图,简称“极简地图”,让更多的女生对各省、自治区、直辖市的地级行政区划有一个“一目了然”的认识,对我国主要城市的地图有一个直观显性的了解。

一、各省、自治区、直辖市的极简地图

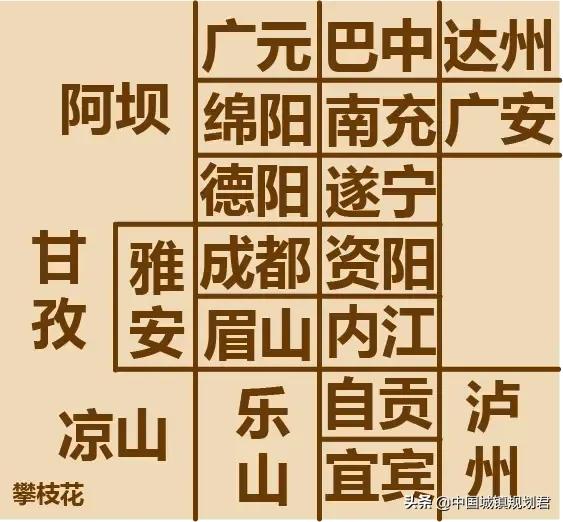

第一张图是城镇规划君何方洪的家乡四川省的地图。按照“上北下南、左西右东”进行布局,位于全省地理几何中心位置的是成都市、眉山市、德阳市和雅安市,正西是甘孜州,西北是阿坝州,西南也是凉山州和攀枝花市,正南是乐山市、自贡市、宜宾市、泸州市,东南重庆市方向的是内江市、资阳市,正西方向是遂宁市和广安市,川西北是南充市、达州市和巴中市,正北方向则是广元市和绵阳市。单纯从极简地图角度来分析,四川省的中心城市是省会成都市,东南西北四个方位各应规划一个中心城市,分别是川北方向中心城市绵阳市,川东方向中心城市是南充市,川南中心城市宜宾市,川西及川西南中心城市是西昌市或攀枝花市。

第二张极简地图是江西省地图。城镇规划君的上有一位网友建议专门写一篇关于江西省或赣州市行政区划方面的文章,但最近一直没有时间完成此项任务。所以今天城镇规划君就从极简地图的方式来简单分析一下江西省的行政区划(今后有空了一定会专门写一篇关于赣州市的行政区划文章)。江西省的地理空间几何中心在抚州市与宜春市、吉安市交界处,省会南昌市在江西省域偏北的位置。江西省正北城市是九江市,正南城市是赣州市,正西城市是萍乡市,正东城市是上饶市。从极简地图来看,江西省的行政区划是极不合理的:赣州市行政区划面积过大,萍乡市、新余市、景德镇市和鹰潭市面积过小。十分有必要对江西省的省级行政区划进行优化调整:一是将赣州市拆分为两个地级市,分别是以赣州为中心城区的地级赣州市和以瑞金为中心城区的地级瑞金市(包括瑞金市、宁都县、石城县、兴国县、于都县、会昌县、安远县、寻乌县);二是将萍乡市、宜春市、新余市三个地级市进行优化整合为两个地级市,将宜春市中心城区、万载县与萍乡市合并为地级宜春市,将宜春市的铜鼓县、宜丰县、上高县、樟树市与地级新余市合并为新的地级新余市,宜春市的靖安县、奉新县、高安市、丰城市划给省会南昌市,扩展南昌市发展空间,做大做强南昌市。

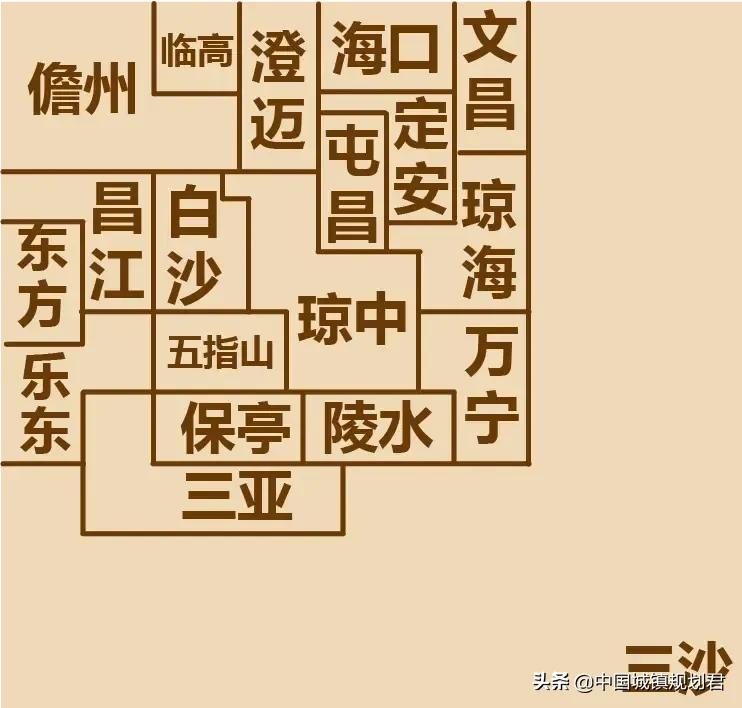

第三张极简地图是海南省地图,海南省正北城市是省会海口市,正南城市是三沙市,海南岛上正南城市则是三亚市。正西城市竟然是东方市,而正西城市却是琼海市。海南省应该规划四个中心城市,分别是北面中心海口市,南部中心三亚市,东部中心琼海市,西边中心儋州市。

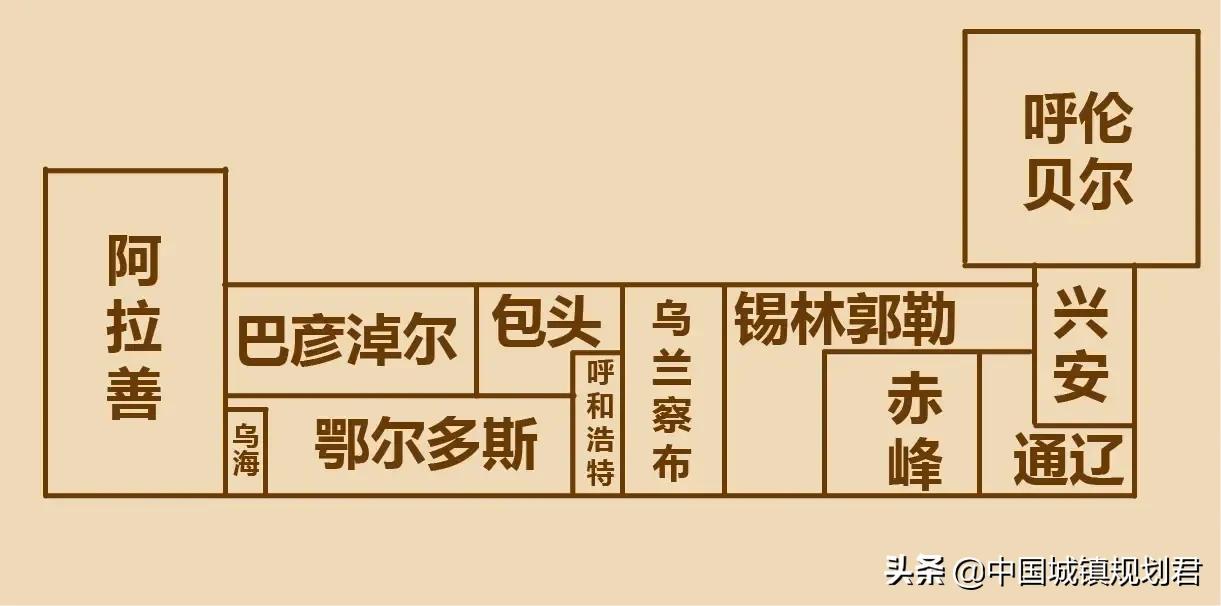

第四张极简地图是内蒙古自治区地图。从极简地图上看,内蒙古就像一列小火车,车头是呼伦贝尔市(指引方向),车尾是阿拉善盟(不拖后腿),火车中心是自治区首府呼和浩特市(掌控大局),火车动力系统是鄂尔多斯市(经济引擎)。但是地级乌海市实在太小了,完全可以考虑撤销并入周边的鄂尔多斯市了。

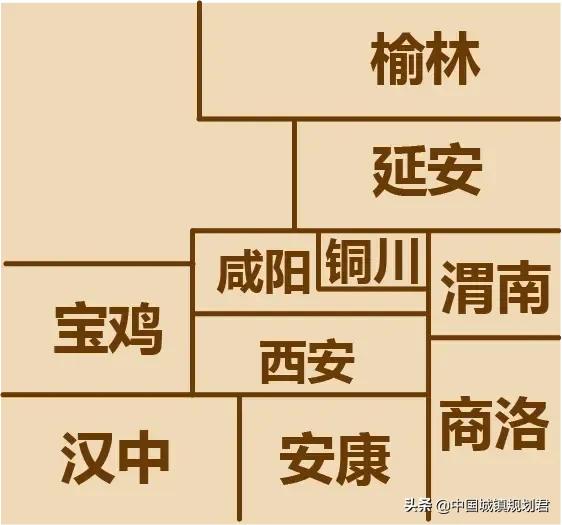

第五张极简地图是陕西省地图。从极简地图来看,陕西省的中心就是省会西安市,咸阳市与铜川市都在西安市的大框架里,应该考虑并入西安市。从图上看,陕西省的副中心城市应该是宝鸡市(第二大城市)与榆林市(经济第二强市)。

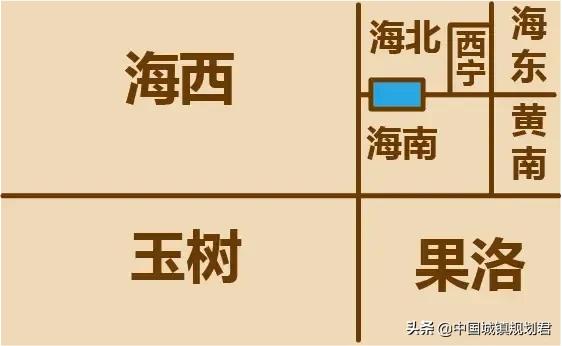

第六张极简地图是青海省地图。从图上看,海西州、玉树州和果洛州面积太大了,占了青海省的绝大部分。但是整个青海省都是围绕着青海湖,周边分布着海西州、海北州、海南州、海东市。

第七张极简地图是吉林省地图,从图上看,吉林省的地级行政区划就像一把小手枪。白城市是枪口,松原市是枪管,长春市和吉林市分别是最重要的子弹各击发位置,体现了长春市的龙头作用和吉林市推动全省发展及两市在吉林省的重要性。四平市是扣机。

第八张极简地图是辽宁省地图。从图上看,辽宁省就像一把回形镖,大连市掌握回形镖的把手,是发力的地方(说明大连市对辽宁省很重要),而沈阳市和铁岭市及抚顺市则是回形镖的关键部位,有了它们才能飞回来。从地级行政区划布局来看,盘锦市与营口市应该合并为一座地级市。

第九张极简地图是广西自治区地图。从图上看,来宾市、贵港市和南宁市位于自治区的中心,柳州市是北部中心城市,北海市是南部中心城市,且北海市与钦州市及防城港市的北部湾区域应该合并一座地级市,争取升格为副省级的国家计划单列市,从而形成广西自治区的三大中心城市(南宁市、柳州市、北部湾市)。

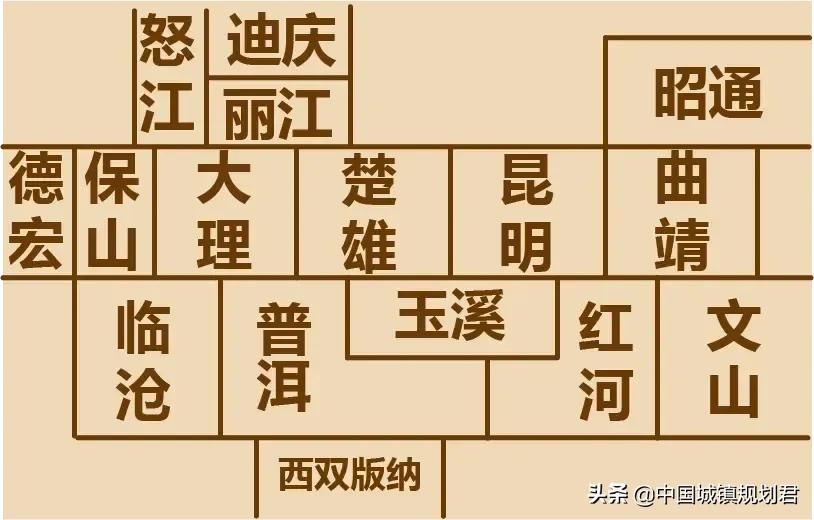

第十张极简地图是云南省地图。从图上看,云南省的地理几何中心在楚雄州南部区域。全省的中心在昆明市与玉溪市,而东部中心城市是曲靖市,南部中心在红河州的个开蒙(个旧市、开远市、蒙自市),西部中心城市是大理市(大理州大理市)。

第十一张极简地图是宁夏回族自治区地图。从图上来看,地理几何中心在吴忠市,但是全自治区的中心城市却是自治区首府银川市。

第十二张极简地图是贵州省地图。从图上来看,贵州省的地理几何中心和中心城市都是省会贵阳市。围绕中心贵阳市,黔东南州位于东南部,黔南州位于正南方向,黔西南州位于全省西南,对应的六盘水市位于黔西地区,毕节市位于黔西北,遵义市位于黔北,铜仁市则位于黔东北区域。唯独缺少一个黔东市,可以考虑将黔东南州一分为二,设置两个地级市,分别凯里市和黔东市,黔东市包括三穗县、天柱县、锦屏县、剑河县、黎平县、榕江县、从江县,黔东市政府可以考虑驻黎平县城或榕江县城。

第十三张极简地图是山西省地图。从图上看,省会太原市也正好位于全省地理几何中心,刚好省会就是全省中心城市。山西省一南一北正好可以规划两个省域副中心城市:北面中心城市是全省第二大城市大同市,南边中心城市则是经济强市长治市。

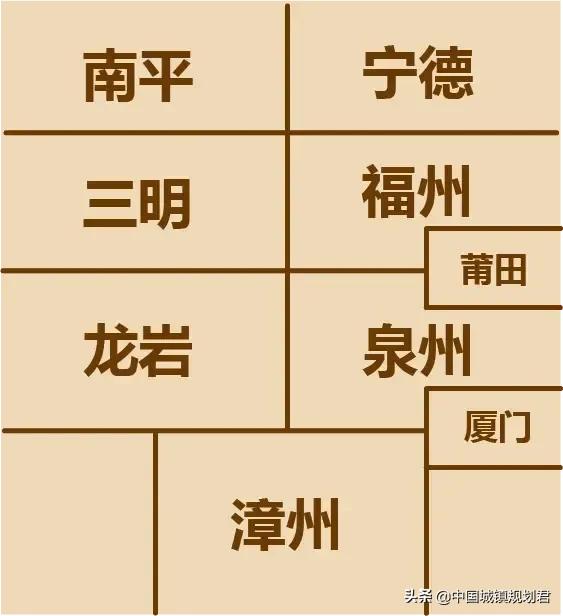

第十四张极简地图是福建省地图。从图上看,福建省分成了东西两排城市,东边一排都是沿海城市,分别是宁德市、福州市、莆田市、泉州市、厦门市、漳州市。西边一排城市是南平市、三明市和龙岩市。莆田市与厦门市面积过小,可以考虑将周边地级市划一些县市区给莆田市和厦门市。

第十五张极简地图是安徽省地图。从图上看,全省地理几何中心和全省中心城市都是省会合肥市。虽然“巢掉”了地级巢湖市,但全省还有铜陵市、淮南市和淮北市三个地级市面积过小,应考虑将这三座地级市并入周边地级市。

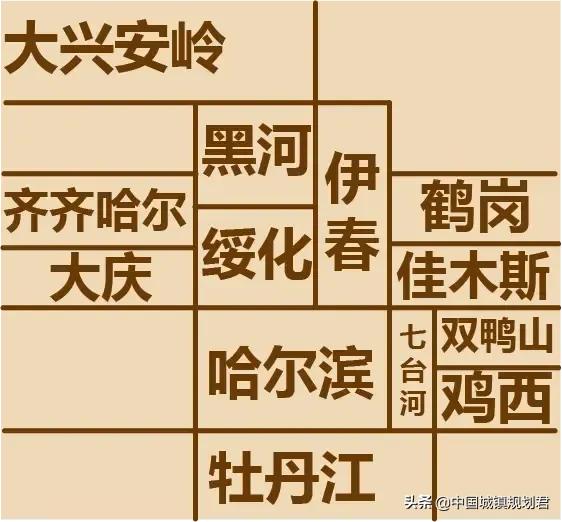

第十六张极简地图是黑龙江省地图。从图上看,绥化市才是黑龙江省的地理空间中心。七台河市、双鸭山市和鸡西市面积过小,可以考虑将这三个地级市整合为一座地级市。

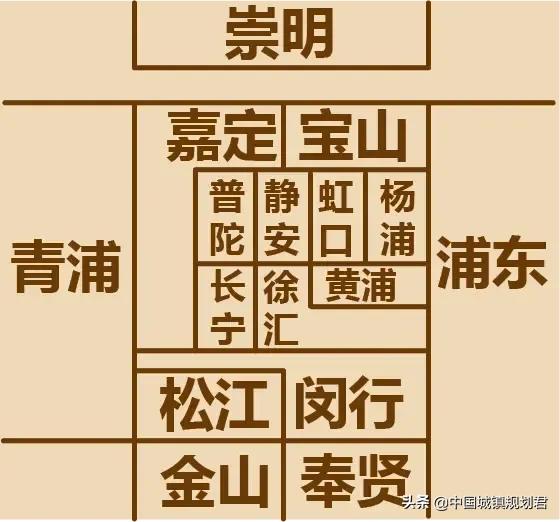

第十七张极简地图是上海直辖市地图。从图上看,上海市的中心区仍旧是普陀区、静安区、虹口区、杨浦区、长宁区、徐汇区和黄浦区,可以考虑将这七个市辖区整合为三个市辖区。

第十八张极简地图是湖北省地图。从图上看,荆门市才是湖北省的地理空间几何中心城市。湖北省的天门市、仙桃市和潜江市这三个省直辖县级市可以考虑整合为一座地级市江汉市。县级的神农架林区有必要把周边十堰市和恩施州的部分县划入整合为神农架地级市,有利于神农架区域生态统一规划和保护。鄂州市面积过小,有必要并入省会武汉市。

第十九张极简地图是浙江省地图。从图上看,浙江省形成了四排城市,最东边一排只有一个舟山市,第二排是宁波市、台州市和温州市的沿海城市群,第三排是嘉兴市、绍兴市、金华市和丽水市,第四排城市是湖州市、杭州市、衢州市。浙江省的地级几何中心城市在义乌市和东阳市位置,可以考虑将东阳市与义乌市合并为地级义乌市。同时,加快构建杭州都市区、宁波都市区、温州都市区和义乌都市区。

第二十张极简地图是河北省地图。从图上看,河北省的地理几何中心在廊坊市,几何中心城市是“国家千年大计”的雄安新区,省会石家庄市地理位置有点偏西南部,无法带动整个河北省发展。如果把省会迁到雄安新区,那河北省腾飞指日可待。

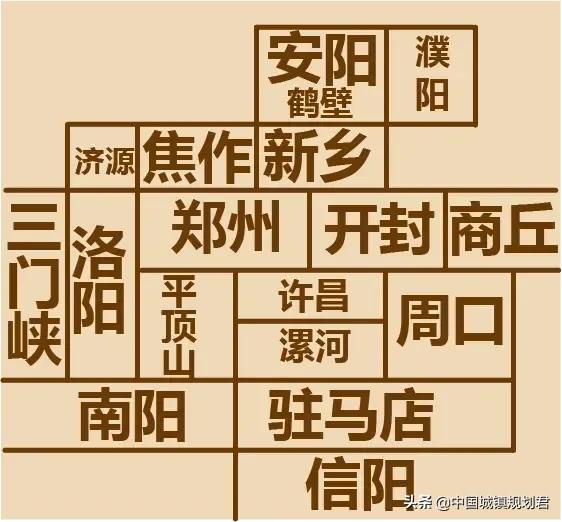

第二十一张极简地图是人口大省中原河南省地图。从图上看,河南省的地理空间几何中心在许昌市和平顶山市交界处,但是全省中心城市在省会郑州市。许昌市和漯河市面积过小,可以考虑合并为一座城市。同样的情况,鹤壁市面积过小,应考虑并入安阳市。济源市原本就是县级市,应考虑并入洛阳市,成为洛阳都市圈的副中心城市。

二、全国主要城市的极简地图

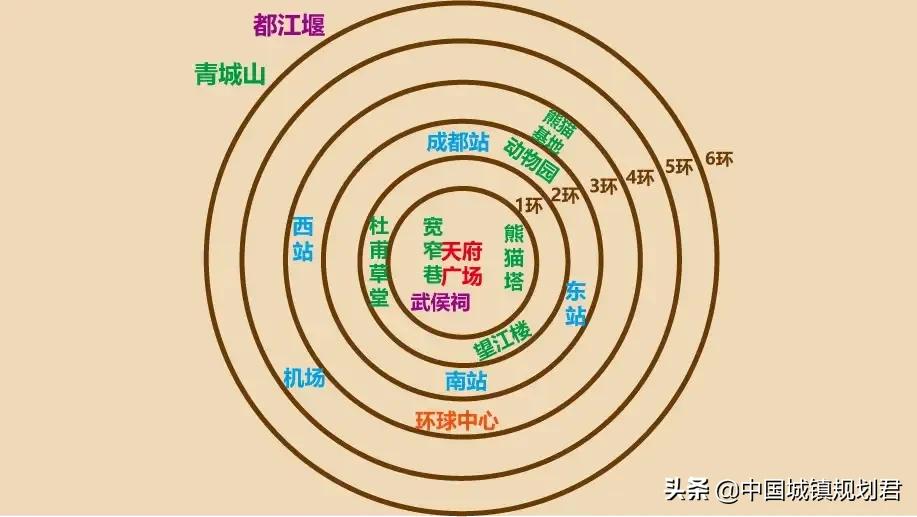

全国主要城市的极简地图也请先看看城镇规划君的家乡四川省成都市,成都市的图形象点说就像太阳系,以天府广场(太阳)为中心,一环一环往外扩展。

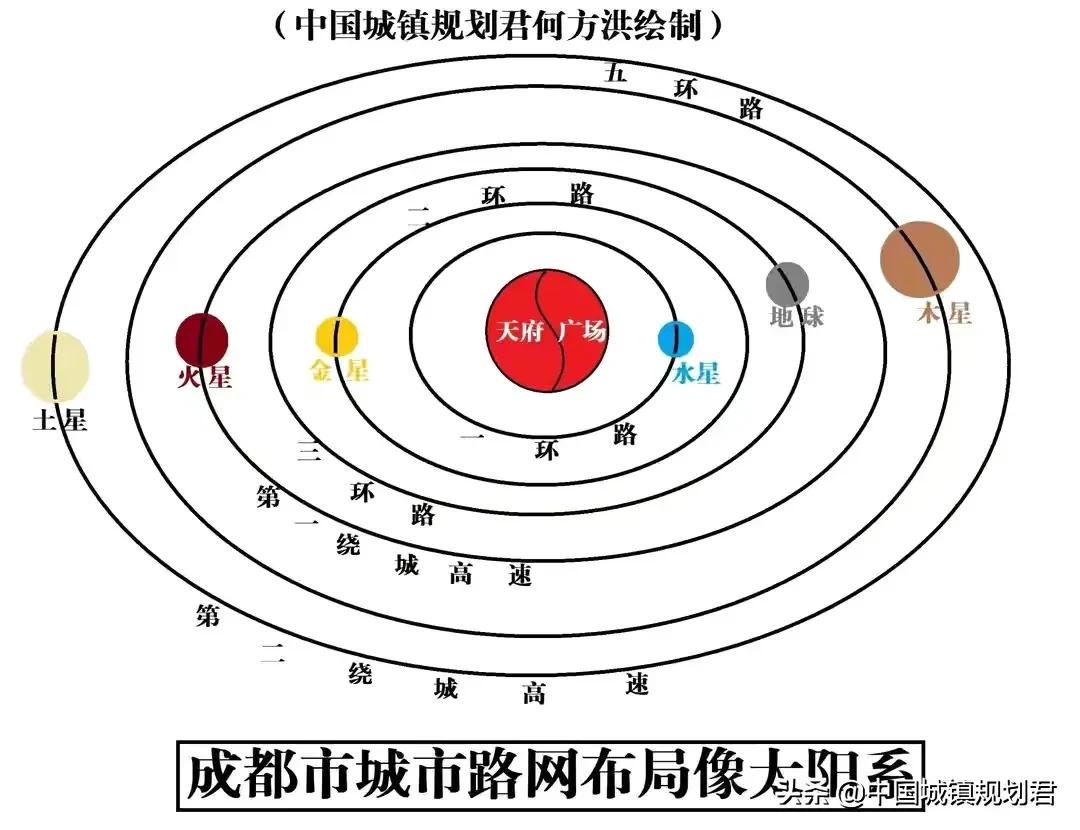

上面这张图就更形象了,天府广场就是中心,一环路像水星轨道,二环路像金星轨道,三环路像地球轨道,第一绕城高速公路像火星轨道,木星轨道像四环路,土星轨道像第二绕城高速公路。

上面极简地图是北京市城区图,北京市城市就像一张棋盘,体现了古代都城规划的“天圆地方”和“坐北朝南”理念。

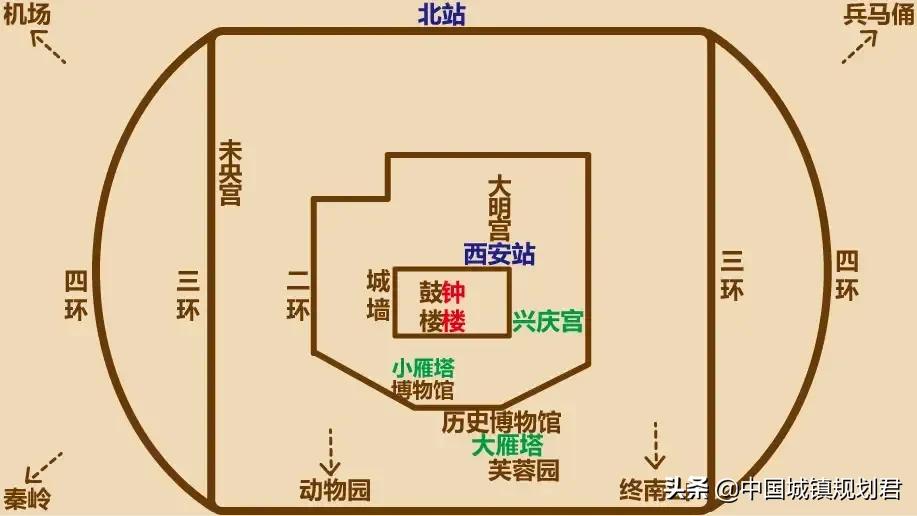

上图为西安市的极简地图,古都西安市跟北京市一样,但有所区别。

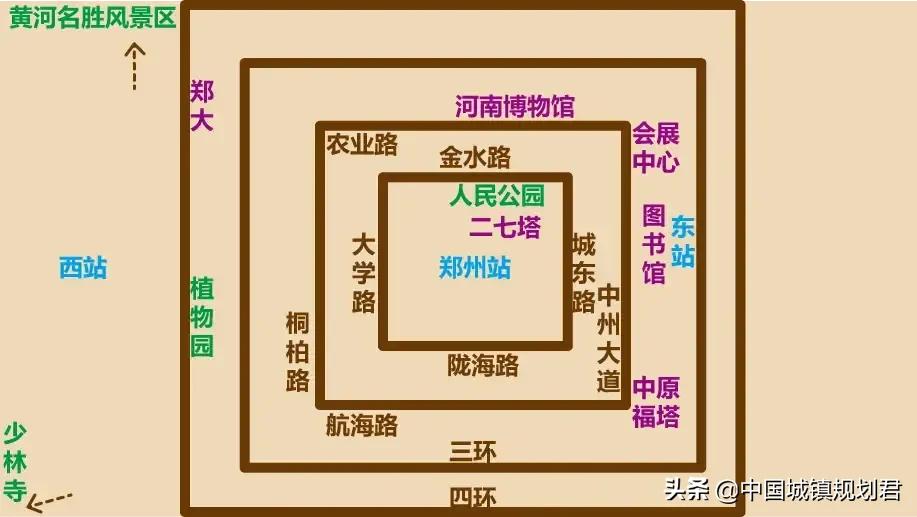

上图是河南省会郑州市的极简地图,郑州市虽然不像北京市和西安市那么方正,但大体上也是环形正方形棋盘状格局。

上图是上海市极简地图,我们可以把中国第一大城市上海市地图形象地绘制成环状布局。

上图是苏州市极简地图,这张图给女生看,很多女生也能看明白江南水乡城市苏州市的方位了。

上图是东莞市的极简地图,东莞市是没有县、县级市和市辖区的直筒子地级市。

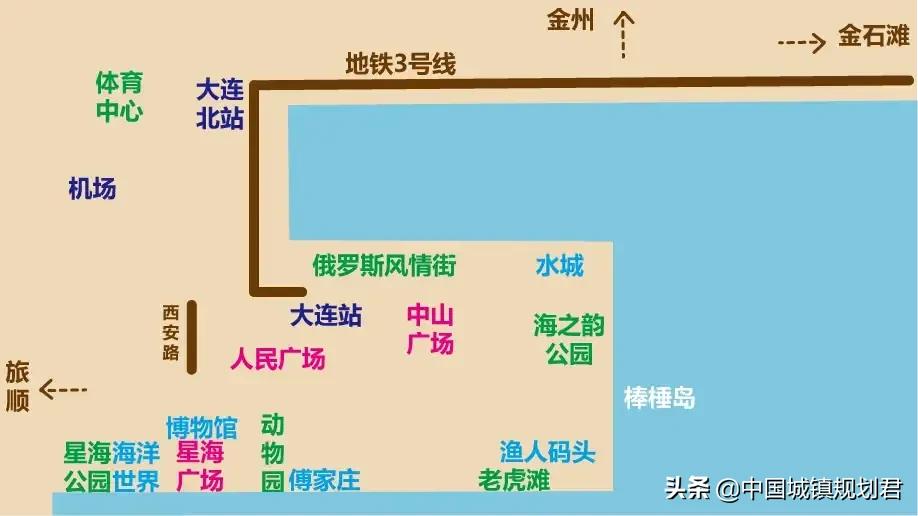

上图是大连市的极简地图,大连市是沿海的半岛城市,整个城市沿着海湾布局。

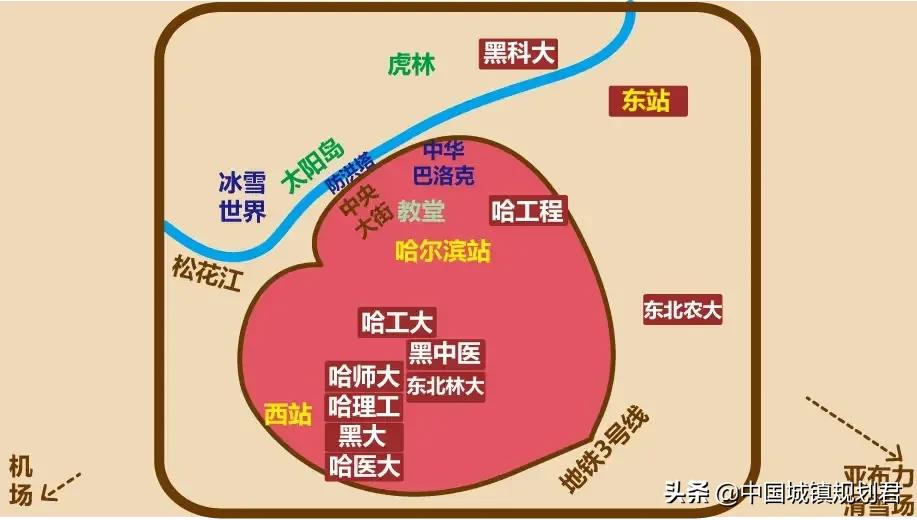

上图是“东方莫斯科”黑龙江省会哈尔滨市的极简地图,哈尔滨市的城市布局跟莫斯科根本不一样(跟莫斯科布局最像的是成都市),哈尔滨市的地铁三号线就像一个大爱心。

上图是深圳市的极简地图,深圳市的道路也是横平竖直的,但是却没有形成标准的环形路。

上图是湖南省会长沙市的极简地图,湘江由南向北穿城而过,长沙市的城市布局跟山西省会太原市布局太像了。

上图是山城重庆市的极简地图,重庆市的两江(长江和嘉陵江)合流形成的城市格局十分特别。

上图是江西省会南昌市的极简地图,南昌市城市最显著特征就是赣江穿城而过,一切都围绕赣江布局。

上图是南京市的极简地图,栖霞区的八卦洲在南京市城市布局上十分显眼,具有极高的辨识度,这也是众多网友辨认南京市地图的第一方法。

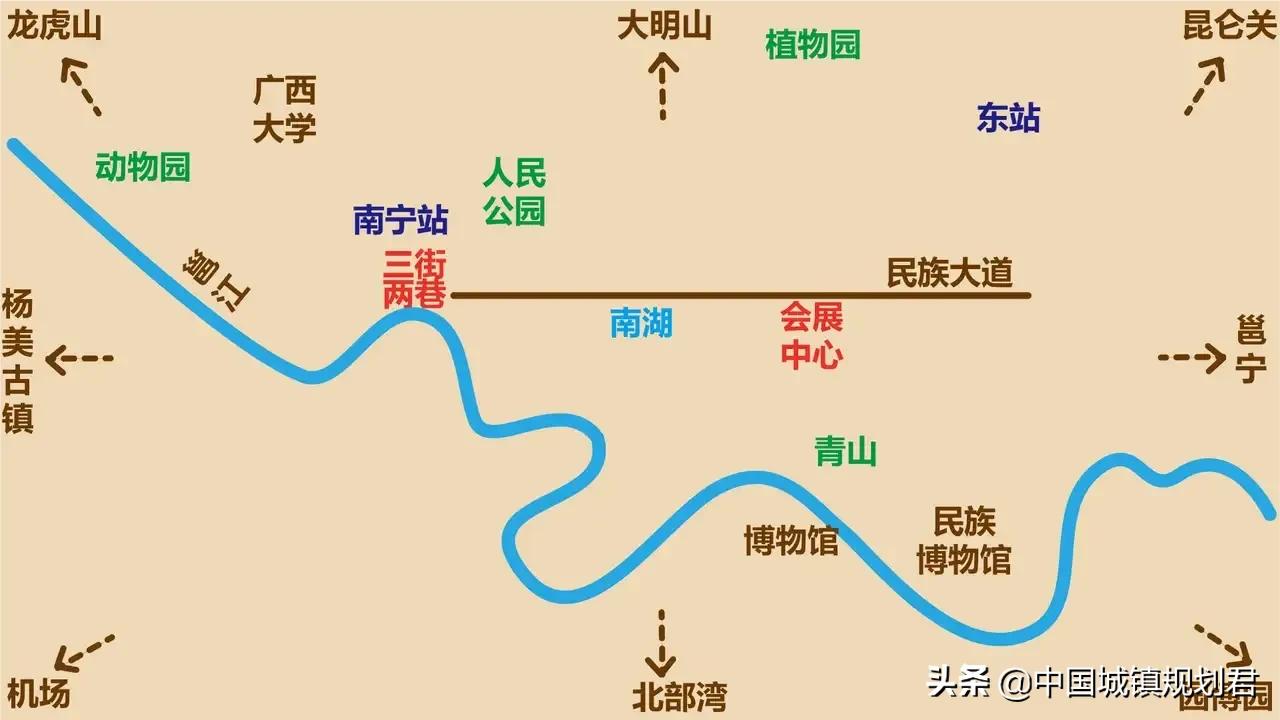

上图是广西自治区首府南宁市的极简地图,南宁市的标志大道就是东西向的民族大道,加上邕江穿城而过就具有了城市的显著特征。

上图是云南省会昆明市的极简地图,昆明市城市最大的特点就是位于滇池东北。

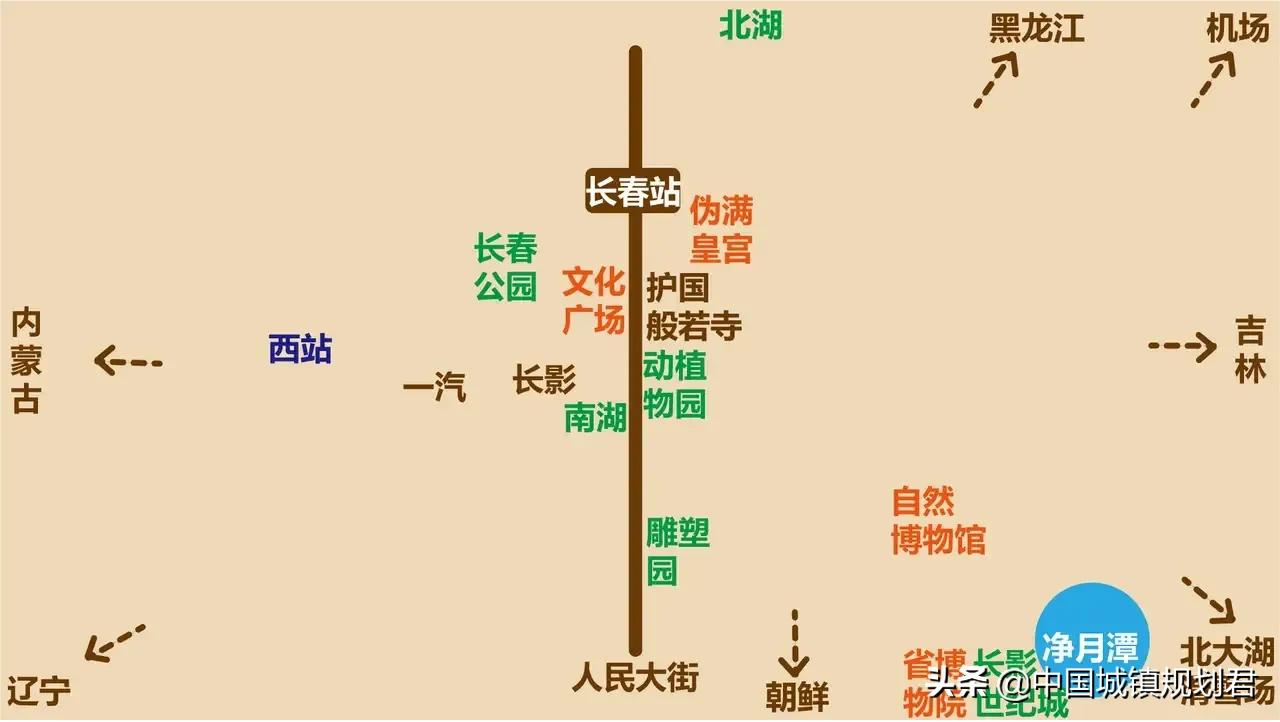

上图是东北副省级市吉林省会长春市的极简地图,长春市城市主要公园和建筑都是围绕人民大街而建的。

有力度有温度 市场持续回升向好

2023年,面对变幻莫测的金融市场,我国先后出台降息、降费等一系列积极的财政政策和稳健的货币政策。政策措施聚沙成塔发力显效,为经济复苏和增长注入强大动能,同时也对金融市场产生广泛而深远的影响。行至岁尾,回看全年,中国经济在持续承压中走出一条回升向好的复苏曲线,取得殊为不易的发展成绩。在此辞旧迎新之际,让我们一同回顾2023年的财经大事件。“降息潮”衍生新型存款方式0000三个代表重要思想 三个代表思想内容

教育听我说核心考点:1、“三个代表”的形成条件2、“三个代表”的核心观点3、“三个代表”的重要地位一、“三个代表”重要思想的形成条件时代背景:是在冷战结束后国际局势科学判断的基础上形成的;历史依据:是在科学判断党的历史地位和总结历史经验的基础上提出来的;实践基础:是在建设中国特色社会主义伟大实践的基础上形成的。二、“三个代表”重要思想的核心观点0001手机处理器性能排行榜 电脑处理器哪种好

随着跨屏协同等应用场景的出现,如今Android平板电脑有逐渐复苏之势,绝大多数手机厂商都推出了旗下的平板产品,凭借出色的系统调教,在体验上有了明显的提升。那么,低、中、高端端Android平板电脑之间的性能存在多少差距?未来平板电脑与其他数码产品的联动能力,是考验厂商技术实力的关键指标大财经2023-03-20 22:55:4300002024年最有可能走出跨年慢牛的6只潜力股

今年有望走出跨年慢牛的6大潜力股。1.新澳股份当前市值56亿,市盈率14,股价7.73。浙江新澳纺织股份有限公司主营业务是毛精纺纱线的研发、生产和销售,主要产品或服务为羊绒衫、羊毛衫、羊毛内衣、羊毛T恤、毛袜、普通精梳毛条、丝光毛条、防缩毛条、巴素兰毛条、改性处理及染整后处理服务等。国内高端毛纺龙头企业,北向资金持续数量持续增加,业绩持续稳定增长。今年有望持续走牛。2.立中集团大财经2024-01-22 16:07:570000角质层薄用什么护肤品 角质层太薄用什么护肤品最好

角质层薄用什么护肤品角质层薄的皮肤,它们都是非常脆弱的。这种皮肤容易受到外部环境的刺激和化学物质的刺激。在选择护肤品洁面产品的时候,可以选择比较温和的没有刺激性的产品。平时千万不要用肥皂和香皂洗脸,这种东西中含碱性物质比较高会刺激到角质层。选择护肤品也不要用磨砂去死皮这样的,因为角质层本身就比较薄了,如果再次伤害他的话,角质层会很难修复的。大财经2023-03-25 20:14:000000