欧央行放缓加息速度(权衡各方考虑)

北京时间5月4日晚上,欧央行放缓加息步伐至25bp,略低于市场此前预期(29bp),相对市场预期略偏鸽派,边际贷款利率、主要再融资利率和存款便利利率分别上行至4.00%、3.75%和3.25%。与3月会议相似,本次会议未给出明确的前瞻指引,但拉加德强调加息仍未完成,暗示未来将继续加息。缩表方面,7月开始欧央行将完全停止APP再投资,缩表速度加快,从150亿欧元/月提高至2023年下半年的250亿欧元/月左右,可能是鹰派和鸽派在复杂形势下的“妥协”。本次会议整体符合预期,主要资产价格波动不大。截至北京时间5月4日22:00,德国10年期国债收益率维持在2.27%附近小幅波动;欧元兑美元在1.10附近震荡。市场加息预期变动不大,市场一致预期是2023年最多再加息45bp,加息终点为3.7%(图表1)。

增长和通胀方面,拉加德指出,欧元区经济有较强韧性,通胀存在显著上行风险。受益于能源价格下降、供给瓶颈缓解和财政支持政策,欧元区经济保持较强韧性。制造业前景恶化,但服务业受益于经济重启而维持强劲,欧央行预计1季度GDP环比增速为0.1%。4月表观通胀(headline HICP)延续回落态势,核心通胀水平也出现边际回落。但由于能源成本上升以及供给瓶颈的滞后传导,叠加经济重启的积压需求,服务业通胀仍然继续回升。劳动力市场维持强劲,劳工要求弥补高通胀对购买力的损失提振协议工资,增加了通胀的上行风险。

往前看,预计欧央行将延续25bp的加息节奏,6月/7月或再分别加息25bp,但9月能否如期加息将视全球尤其是美国银行和实体经济状况而定。近期欧元区信贷标准收紧、货币增速放缓、核心通胀见顶(图表2-图表4),欧央行具备条件放缓加息步伐,观察累计加息350bp后,金融条件紧缩对实体经济的影响,我们认为25bp的加息节奏未来将持续,且可能是跟随市场当前的加息预期,在6月/7月分别加息25bp。但9月能否继续加息存在较大不确定性,受到全球尤其是美国银行和实体经济状况的影响。5月以来,美国债务上限触发时点提前(参见《美国债务上限提前触发会有何影响?》,2023/5/4)、第一共和银行被接管(参见《美国第14大银行倒闭昭示了什么?》,2023/5/4),其他中小银行风险也在继续蔓延,这些都可能会导致金融条件收紧,市场波动加大。美联储在5月会议上坚持2023年不降息的立场,但不排除实体经济和金融体系的压力在今年下半年加速演绎,促成联储被动转向(参见《FOMC:加息或暂停,但能否不降息?》,2023/5/4),从而缓解欧央行的加息压力。

风险提示:欧元区银行业再现危机;欧央行“鹰派”立场超预期。

易峘 华泰证券宏观研究

本文源自券商研报精选

货币政策传导方面,拉加德认为,欧元区银行体系在市场动荡中保持稳健,加息已经导致信贷和金融条件收紧。欧元区银行体系在3月的市场动荡中证明了其韧性。加息已经传导至无风险利率以及不同部门的融资条件,叠加信贷供给收缩、信贷需求下降,企业和家庭部门的信贷增速已经出现放缓。但是拉加德指出,高利率对通胀的抑制作用尚未完全显现。

在货币政策路径方面,欧央行未给出明确的前瞻指引,但拉加德暗示将继续加息。与3月会议类似,欧央行在声明中没有明确给出加息的前瞻指引,但是拉加德强调,加息尚未完成,欧央行没有停止加息;当前利率水平并不是足够有限制性(sufficiently restrictive),利率将上升至足够有限制性的水平,并保持尽可能长时间,以使通胀及时回落至2%。拉加德还提到,部分委员希望本次会议加息50个基点。虽然欧央行未给出明确前瞻指引,但拉加德上述表态均支持欧央行还将继续加息,但加息终点以及到达终点后的持续时间取决于后续的数据。

青年节是多少岁到多少岁? 35岁属于青年还是中年

[闽南网]30岁算青年?可以过青年节吗青年节是几岁到几岁过的三十岁是青年还是中年?联合国世界卫生组织提出新的年龄分段:44岁以下为青年人,45岁至59岁为中年人,60岁至74岁为年轻老年人,75岁至89岁为老年人,90岁以上为长寿老人。这5个年龄段的划分,把人的衰老期推迟了10年,对人们的心理健康和抗衰老意志将产生积极影响。延伸阅读:0000顺威股份2023年第一季度营收5.31亿 净利1211.24万 本期政府补助减少

挖贝网4月22日,顺威股份(002676)发布2023年第一季度报告,公告显示,2023年第一季度营业收入为531,113,359.45元,比上年同期增长8.77%;归属于上市公司股东的净利润为12,112,442.68元,比上年同期下滑29.24%。报告期内经营活动产生的现金流量净额为-25,051,127.06元,总资产2,310,241,451.75元。0001广州服装批发市场 广州apm服装批发市场

大家都知道广州有很多的服装批发市场,那么这些服装批发市场到底在哪里呢?分别定位什么呢?怎么乘车去呢?下面有详细的介绍。1..江南婚纱街主营:婚纱。地址:江南大道北。公交车站名:江南大道北站。公交线路车:101314162526828687180183186190203220222244248263299552544大财经2023-03-23 23:20:090000交际花是什么意思 交际花靠什么赚钱

“社恐”的全称是“社交恐惧症”,指的是面对陌生人的时候,心里有压力,不知道该如何开口,该如何和对方拉近关系与建立关系,甚至害怕和陌生人建立关系。在“社恐”如此普遍的今天,我们就来学学“社恐”用英语该怎么说↓DanielleMacInnes/unsplash“社恐”可以译作socialphobia或socialanxietydisorder(SAD)。大财经2023-03-22 09:31:110003婴儿体重增长标准表 婴儿0一12个月体重表

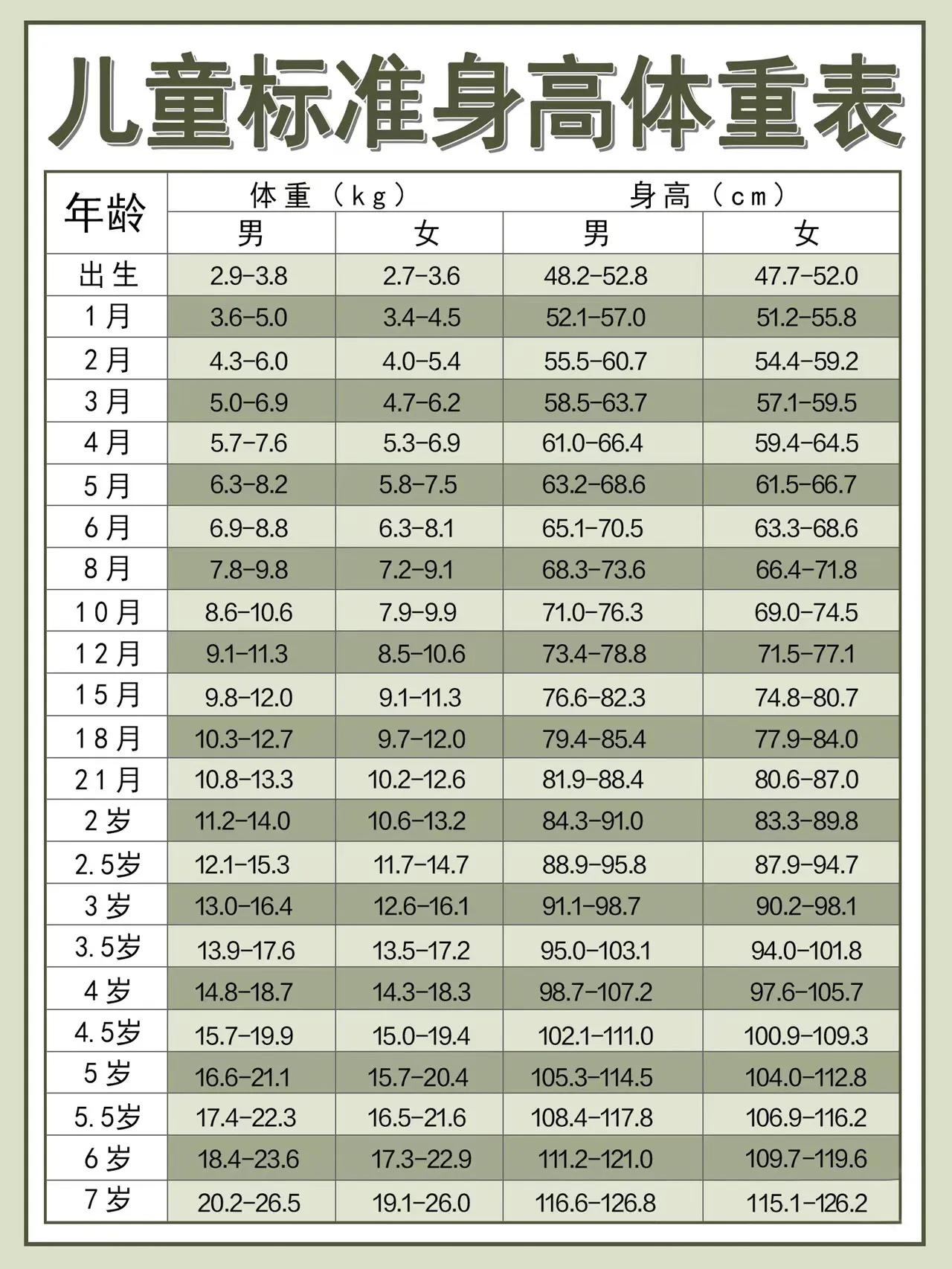

影响婴儿身高体重的因素有很多,其中,最广为人知的是遗传因素,但除此之外,婴儿的身高体重还受睡眠、营养等影响。具体情况如下:1??睡眠大财经2023-03-23 05:42:050000

正在请求数据,请稍候!

正在请求数据,请稍候!