盘点湖北省国资委监管的十大国有企业

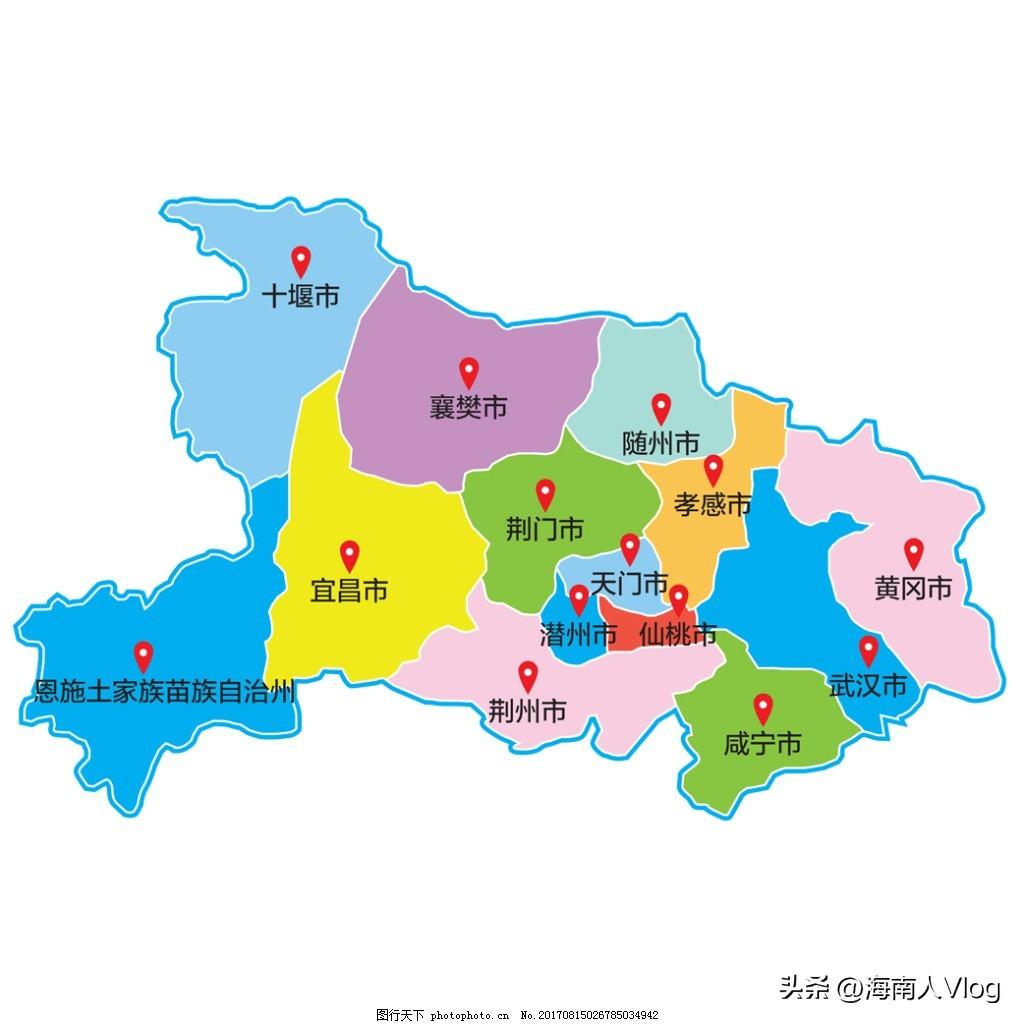

湖北省基本情况

1 截至2022年末,湖北省常住人口5844万人。

2 总面积18.59万平方千米

3 2022年湖北省生产总值为53734.92亿元,人均地区生产总值为92059元.

盘点湖北省国资委监管的十大国有企业 排名不分先后,只列举部分企业代表

涉及能源、金融、农业、投资、建筑设计、旅游、公路、机场等行业

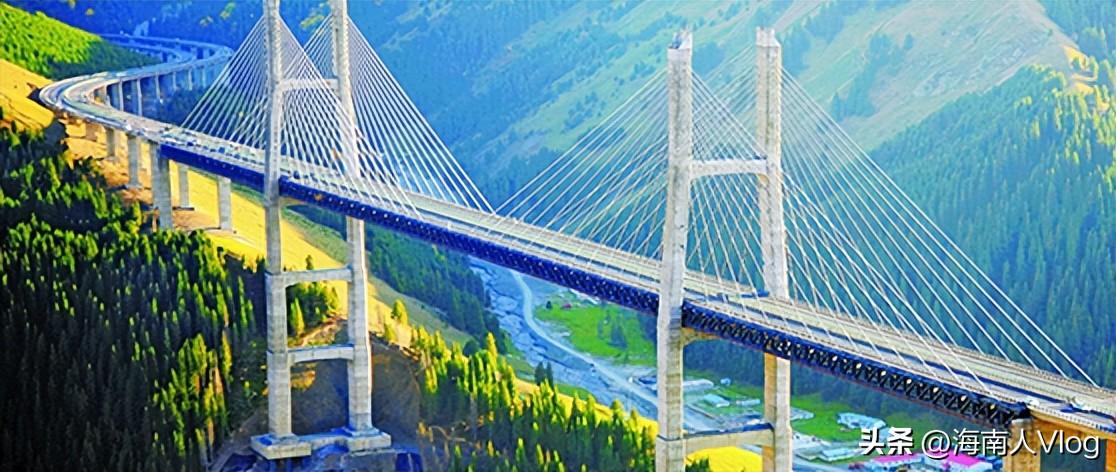

一、湖北交通投资集团有限公司

1 成立时间2010年 注册资本209亿元。

2 资产总额超6654亿元,员工2.3万人,净利润45.8亿元,2023年营业收入以634亿元,入选2023湖北100强企业第11位,位列2023中国企业500强第360位。建成高速公路3208公里、长江大桥7座。

3 涉及业务包括公路、铁路、机场、港口建设、运营、管理、工程建设、设计等多个领域,是湖北国资委监管最大的交通建设投资公司,具有担任湖北交通建设的重大任务。

二、湖北文化旅游集团有限公司

1 成立时间2009年 注册资本36亿元。

2 2023年营业收入以261亿元,入选2023湖北100强企业第44位 旗下投资有湖北鄂旅投梁子湖投资有限公司、恩施旅游集团有限公司、湖北国际贸易集团有限公司等

3 涉及业务包括聚焦文化旅游、体育康养、商业贸易等多个领域,是湖北国资委监管最大的文旅公司,具有担任湖北文旅开发重大任务。

三、湖北联投集团有限公司

1 成立时间2009年 注册资本65亿元。

2 总资产规模达3200亿元,2023年营业收入以1007亿元,入选2023湖北100强企业第7位 员工超2万人,位列中国企业500强第251位、中国服务业企业500强第86位。

3 涉及业务包括聚产业新城、园区运营、地产开发、产业金融、数字产业、基础设施与新基建等多个领域,是湖北国资委监管最大的投资公司,具有担任湖北项目的投资、建设任务。

四、湖北农业发展集团有限公司

1 成立时间2021年 注册资本60亿元。

2 拥有“云鹤”“二度梅”“楚江红”“楚玉”农业品牌,荣获中国十佳粮油集团、中国农业产业化头部龙头企业100强 旗下投资或控股有粮油公司、盐业集团、乡村振兴公司、食品贸易公司等。

3 涉及业务包括现代种业、特色种植养殖、农副产品加工及内外贸易等多个领域,是湖北国资委监管最大的农业公司,具有担任湖北农业、种业发展的重大任务。

五、湖北港口集团有限公司

1 成立时间2015年 注册资本65亿元。

2 公司集团资产总额超过622亿元,营业收入超136亿元,港口货物吞吐量超1.34亿吨,集装箱超230万TEU,是长江一带重要的水面运输港口。

3 涉及业务包括港口运营管理、港口开发建设、物流供应链、水面运输服务等多个领域,是湖北国资委监管最大的水面运输公司,具有担任湖北水面货物运输的任务。

六、长江产业投资集团有限公司

1 成立时间2022年 由原长江产业投资公司、原高新产业投资公司、原长江经济带产业基金管理公司、原兴楚国有资产经营管理公司以及湖北宏泰国有资本投资运营集团有限公司合并组建而成。

2 截至目前资产总额2344亿元,员工总数近1万人。预计到2025年,资产总额达5000亿元,基金管理规模达5000亿元,营业收入达500亿元,利润达50亿元。

3 涉及业务包括新一代信息技术、生物医药、新能源、现代化工、生态环保、汽车及零部件等多个领域,是湖北国资委监管最大的综合性投资公司,具有担任湖北重要产业投资的任务。

七、中南建筑设计院有限公司

1 成立时间1952年 注册资本1.9亿元,2021年更名为现名。

2 已经完成1.9万项工程设计,遍布全球,是国内著名的建筑设计院之一。

3 涉及业务包括工程设计、城市规划、市政工程、工程专项咨询与设计、工程勘察等多个领域,是湖北国资委监管最大的建设设计公司,具有担任湖北重大项目建设设计的任务。

八、湖北宏泰集团有限公司

1 成立时间2022年 原湖北省宏泰国有资本投资运营集团、光谷联合产权交易所、湖北省融资再担保集团、中国碳排放权注册登记结算公司组成。

2 资产规模突破2125亿元,注册资本230亿元,旗下公司有湖北省资产管理公司、湖北省中小企业金融服务公司、湖北省金控融资租赁公司、武汉光谷联合产权交易公司等

3 涉及业务包括综合金融服务、要素市场建设、政策金融保障、资本市场运作等多个领域,是湖北国资委监管最大的金融公司,具有担任服务湖北金融发展的任务。

九、湖北铁路集团有限公司

1 成立时间2021年 注册资本380亿元.

2 资产总额1686.80亿元,截至目前,集团主导建设铁路总里程1132.364公里,参股建设铁路3603公里,运营铁路1040.88公里,项目有汉十高铁、江汉铁路、紫云铁路等

3 涉及业务包括全省国铁干线、地方铁路支线、城际铁路、疏港铁路、旅游观光铁路等轨道交通基础设施投资、建设、运营、开发和管理等多个领域,是湖北国资委监管最大的铁路运营司,具有担任湖北铁路建设运营的任务

十、湖北机场集团有限公司

1 成立时间2004年 2015年与首都机场集团解除联合重组.

2 目前机场公司管理有武汉天河、鄂州花湖、恩施许家坪、襄阳刘集、神农架红坪、荆州沙市、十堰武当山七座机场。

3 涉及业务包括航空物流、空港实业、航务服务、建设投资、信息科技、商旅服务及广告等多个领域,是湖北国资委监管最大的机场运营公司,具有担任湖北机场客、货运输需求的任务

注:这里是海南人Vlog原创今日头条号,不定期分享身边发生的最新情况,喜欢可以点击关注、点赞、评论等,感谢你的阅读,相关资料部分来源政府部门,相关解读仅代表作者的观点。

山姆会员店怎么办卡 山姆会员怎么办一日卡

你有没有想过,买东西前得先“充会员”?一年年费260元,不交就买不了东西,即将于12月25日开业的山姆会员商店就这么“傲娇”!据悉,山姆会员商店是沃尔玛旗下的高端会员制商店,重庆山姆是全国的第30家门店。260元办一张会员卡,不打折,不积分,还限时一年!那么,花260元办个一年会员,能图到什么?带着这个问题,上游新闻记者提前到位于龙湖礼嘉天街的重庆山姆店一探究竟。大财经2023-03-22 13:10:260000体重身高比例计算 正常体重身高计算器

身高体重的比例与年纪有一定关系,不一样的年纪其显示的比例是不一样的,所以,咱们不能盲目的减肥,一起也不能任由体重无节制的上升,过瘦过胖都不利于我们的身体健康!身高体重比例标准大财经2023-03-24 20:54:4200002016年奥运会 2016奥运会比赛视频

文|卢凛编辑|世界有这样一群体操女孩,在本应该拥有光明未来的年纪,因为一位可憎的恶魔向她们伸出了邪恶之手,往后余生都只能在黑暗中挣扎着自愈。她们,便是来自美国体操协会的国家运动员。细扒了她们身后所牵扯出的,堪称最丑陋的“性丑闻”事件,深感愤怒无奈的同时,更多的还有一言难尽。大财经2023-03-24 10:30:070000心脏彩超多少钱 成人心脏彩超价格

近年来随着人们的健康意识越来越强烈,主动去体检中心检查的人越来越多,在众多体检项目中,彩超是非常重要的项目,特别是心脏彩超,以检查不下100种心脏畸形,更是极为重要的体检项目。心脏彩超机是唯一能动态显示心腔内结构、心脏的搏动和血液流动的仪器。大财经2023-03-22 01:48:290000新能源汽车充电涨价影响几何

近期全国多个品牌公共充电桩价格上调——新能源汽车充电涨价影响几何上海某充电桩充电价格从1.15元/度上涨到2.15元/度,安徽部分品牌充电桩连续2个月涨价0.2元/度……近期,全国多地多个品牌的充电桩充电价格有所上涨。0000