深度分析A股Q1业绩(中特估现金流改善,AI业绩兑现仍需时日)

中特估现金流改善,AI业绩兑现仍需时日,地产链内部业绩分化

风险提示:财报数据分析的滞后性;整体视角分析,存在结构偏差。

23Q1全A非金融单季度营收增速已初现拐点,在剔除资产减值损失影响后,利润增速仍在回落,综合反映经济内生修复已初见端倪,此外杠杆率企稳、三费环比小幅上升。三类主线资产看:①“中特估”:国有企业、建筑板块经营性现金净流量23Q1显著改善、杠杆率处于低位,具备资本支出空间,ROE暂未明显改善;②TMT :传媒、计算机23Q1净利润同比转正,AI算力端净利润增速优于应用端,电子业绩增速拐点暂未现;③广义消费:医药在剔除新冠检测板块后,23Q1净利润增速实际环比修复,地产链内部分化,家电&消费建材23Q1净利润同比上行,家具筑底,开工端、玻璃下行。

分行业看,23Q1出行链、TMT业绩明显改善,周期品业绩增速承压

3.26《行至中局,伏击热点扩散》中提到22Q4/23Q1或形成业绩平底,全A业绩增速自23Q1起进入上行通道,当前基于领先信贷数据及高频景气数据,这一结论或更加扎实:①新增中长期贷款22年7月见底指引23Q1全A盈利增速拐点出现;②M1-M2剪刀差年初见底指引23H2全A盈利出现弹性;③4月华泰全A(剔除金融)景气指数录得44.9%,自22年12月以来趋势回升。全A(剔除金融)ROE的修复要滞后于业绩修复,历史来看通常滞后业绩增速拐点约一个季度,且ROE同比增速底部拐点往往同步于业绩增速底部拐点,本轮全A(剔除金融)ROE修复或出现在23Q2。

23Q1大类板块利润同比的环比变化排序:服务型消费>公共产业>TMT>金融服务>可选消费>中游制造>必需消费>中游材料>上游资源。23Q1周期利润增速普遍下滑、资本开支缺口普遍收缩;23Q1制造板块利润增速绝对值仍高但环比下滑,光伏、锂电池产能过剩压力大;可选消费中家电板块供需缺口已转正、轻工板块库存去化进度慢;23Q1医药板块利润增速下滑,但剔除新冠检测板块后,23Q1医药业绩实际仍有修复;23Q1 TMT板块业绩环比修复,主要由计算机、传媒板块带动,电子板块业绩拐点要更靠后一点;23Q1建筑板块经营性现金流明显改善、杠杆率低位,具备资本扩张空间。

年内利润增速底确认,单季度营收增速拐点已现、Q2或为利润单季度拐点

23Q1全A非金融固定资产周转率高位小幅回落,本轮中周期自2016年开启,考虑10年左右周期长度及当前产能利用率的位置,中周期已处于筑顶阶段。历史看,全A非金融固定资产周转率同比的回落往往领先于在建工程增速高点约5-6个季度,对应本轮全A非金融的在建工程同比增速或上行至今年二、三季度。23Q1工业金属、稀有金属、基础化工、乘用车、变压器、燃料电池等中周期下行压力大;而水泥、家电、消费建材、商用车、半导体材料、通信设备、面板、化学原料药、中药、乳制品、机场等中周期或率先见底,其中家电、消费建材、商用车、通信设备、面板、化学原料药短周期也回升。

本文源自券商研报精选

中周期下,产能周期筑顶回落,制造业远期固定资产周转率压力不大

为了避免计提的资产减值损失对内生经济修复节奏的判断,在对资产减值进行调整后,23Q1全A非金融单季度净利润同比增速(-3.0%)较22Q4( 1.9%)进一步下滑,从信贷数据对企业盈利的领先型、经济高频数据的修复程度来看其拐点或出现在23Q2;22Q4/23Q1全A非金融营收单季度增速分别为2.9%/3.8%,反映在防控政策优化、地产消费复苏背景下全A(剔除金融)营收已有所改善(且拐点早于利润增速拐点);23Q1全A非金融ROE下滑至7.8%,净利率、资产周转率(主要是应收账款周转率有所恶化)下降是主因,杠杆率环比基本持平,销售费用、财务费用上升。

王以 王伟光 华泰证券策略研究

短周期下,领先信贷及高频景气数据显示22年报/23Q1的业绩平底较扎实

墨客是什么意思 墨客现在的意思

关于青神知道的人不少了解的人却不在多数青神瑞丰码头常常有人会将“青城”与“青神”混淆在前者的中外蜚声中后者似乎稍显平凡但域内流淌的岷江日复一日传颂着蜀王蚕丛,文豪苏轼的故事这里也并不是一个没有故事的平凡小镇青神竹径当以成都为坐标将目光一路向南延伸这一区域将变得逐渐清晰1.一场由地球内部原因引起的机械运动引起了大陆、洋底的增生和消亡大财经2023-03-22 00:09:340000什么是中性洗涤剂

2019-11-1309:31不粘锅因为“不粘”、方便,深受吃货们的喜欢,但如果“不粘”的效果没了,就会让人伤透脑筋。近日,某网红播主在直播中推销一款不粘锅时当场“翻车”,只是煎个鸡蛋,结果就粘锅了,凝固后鸡蛋粘在锅里到处都是,场面一度十分尴尬,评论区里则是一片嘘声。大财经2023-03-25 19:53:540000AI预测未来三十年后的东北十大城市

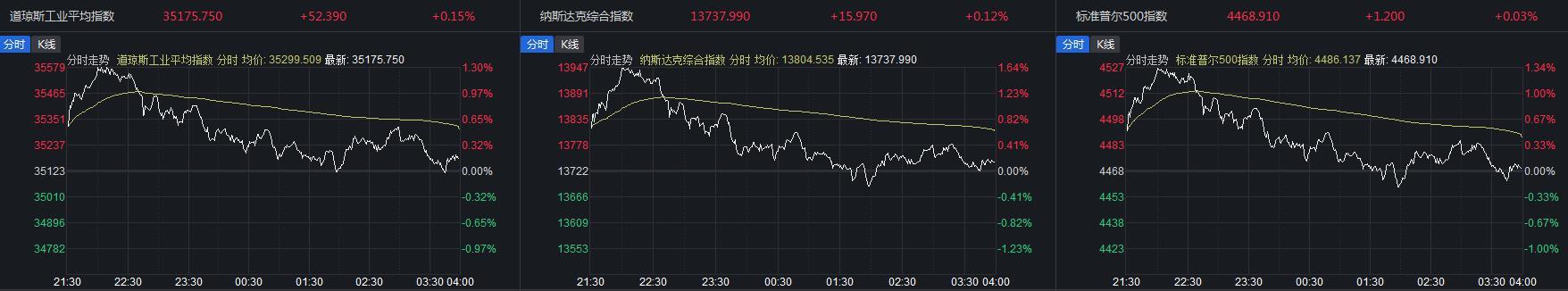

先上下2022年大东北十大城市经济数据2022年东北三省GDP十强城市分别是,大连市(8430亿),沈阳市(7695亿),长春市(6744亿),哈尔滨市(5490亿),大庆市(2988亿),鞍山市(1863亿)吉林市(官方数据暂未公布,预计在1540亿左右),盘锦市(1394亿),市齐哈尔市(1318亿),除长春,吉林两市出现了负增长外,其他城市都是稳中向好。大财经2023-07-04 20:07:510001美国三大股指艰难收涨 热门中概股上攻

中新经纬8月11日电美东时间周四(10日),美股三大股指高开低走,尾盘艰难拉涨。截至收盘,道指涨0.15%,纳指涨0.12%,标普500指数涨0.03%。来源:同花顺iFinD当日,美国7月通胀数据出炉,CPI同比上升3.2%,预期升3.3%;剔除食品和能源价格,核心CPI同比上升4.7%。不过,高于预期的失业救济申请人数使投资者产生担忧。大财经2023-08-11 09:59:410000中关村手机报价 科健手机质量怎么样

手游玩家一般对设备的要求比较高,入手四五千的手机也是很多玩家的选择,但是对于预算有限的用户,昂贵的价格却让他们望而却步,今天就为大家推荐几款高性价比电竞手机。一样能给你带来极致的游戏体验感,关键价格最低只需1799元,一加Ace竞速版一加Ace竞速版目前京东优惠后到手只需1799元,购机晒单还可返价值20元京东,参与直播间活动还送耳机一副。大财经2023-03-23 14:13:310000