美货币政策外溢危害全球——访对外经济贸易大学国际经济研究院教授竺彩华

美国货币政策已成为全球金融稳定的最大挑战之一。世界各国应根据本国实际,尽可能减少对美元的过度依赖,降低美国货币政策外溢效应带来的影响。

当前的国际金融风险与美国等发达国家货币政策激进调整密切相关。对外经济贸易大学国际经济研究院教授竺彩华在接受经济日报记者采访时表示,美国货币政策已成为全球金融稳定的最大挑战之一。美国本轮货币政策激进调整,从其实施不负责任的量化宽松政策开始,就已经为全球金融市场动荡埋下了祸根。世界各国应根据本国实际,确保货币流动性保持稳定,并尽可能减少对美元的过度依赖,降低美国货币政策外溢效应带来的影响。

新冠疫情发生后,美联储先是推行无限量化宽松政策,开启了历史上最激进的“大放水”,2022年又开启了几十年来最激进的加息进程,大幅推高全球融资成本。竺彩华表示,美国的无限量化宽松政策加剧了美国国内供需矛盾,也给全球市场注入大量流动性,推高美国自身和全球的通胀压力。美国为应对居高不下的通胀,又开始实施货币政策大转向,进行激进加息,至今已经连续10次加息。持续加息导致全球流动性紧缩和无序流动,给全球金融市场带来不小冲击。

美国货币政策“急转弯”,导致美国国内一些中小银行遭遇破产危机,也导致了新兴市场和发展中国家经济困难,加重了这些国家的偿债负担,使其陷入偿债的恶性循环,面临债务违约等突出风险。竺彩华表示,美联储持续加息导致美国的银行从资产和负债两端受到挤压,相对脆弱的中小银行更是陷入流动性危机。因此,在美联储货币政策转向宽松之前,银行资产端和负债端将继续承受压力,美国中小银行的经营风险依然存在。

“与此同时,许多发展中经济体正明显受到美国货币政策外溢效应的冲击,尤其是本国货币政策独立性较弱、同美元绑定程度较深的国家,受冲击程度最为明显。造成的问题可能体现在货币金融市场,如遭遇本币贬值、股市动荡、加重美元债务负担等,也可能是实体经济随着外需减弱而遭受冲击。”竺彩华说。

竺彩华认为,美国货币政策的外溢效应,取决于美国

经济在世界经济中的地位和美元在国际货币体系中的地位。从长期来看,国际社会将越发重视降低美国货币政策外溢效应的影响。

“尽管美国经济占全球经济比重依然不低,但随着中国等国家的经济崛起和贸易发展,世界各国对美国经济的依赖度出现相对下降,这为各国降低对美元的依赖创造了可能性,也将使美国货币政策的外部影响力受到削弱。”竺彩华说,“还要看到,世界苦美元霸权久矣,尤其是俄乌冲突发生以来,美国的一系列操作使美元信用大打折扣,加速了全球‘去美元化’进程。尽管美元在全球货币体系中依然处于绝对优势地位,但在全球央行储备中美元占比已经出现明显下降。”

竺彩华表示,由于美国推行货币政策时极少考虑国际责任和外溢效应造成的影响,世界各国应着力降低受其影响的程度。一方面,各国应根据国内经济增长、调控通胀、防范风险等方面的需要,确保货币流动性保持稳定,避免出现大起大落,同时加强跨境资本流动宏观审慎管理。另一方面,应尽可能减少对美元的过度依赖,包括加快外汇储备的资产多元化配置步伐,在跨境贸易和投资中尽可能减少对美元的依赖,通过加强双边合作积极推动使用本币进行交易结算。 (经济日报记者 袁 勇)

中信银行太原分行与太原市公安局直属分局携手共建平安金融

近年来,中信银行太原分行与太原市公安局直属分局强化警银协作,通过系列联建活动进一步筑牢平安金融防护屏障,为区域经济社会高质量发展营造安全稳定的金融环境。近日,太原市公安局直属分局局长王长征一行到中信银行太原分行调研,副局长张智、经济保卫大队教导员丰莉一行陪同。大财经2023-09-12 16:01:420000(财经·行情)纽约股市三大股指24日下跌

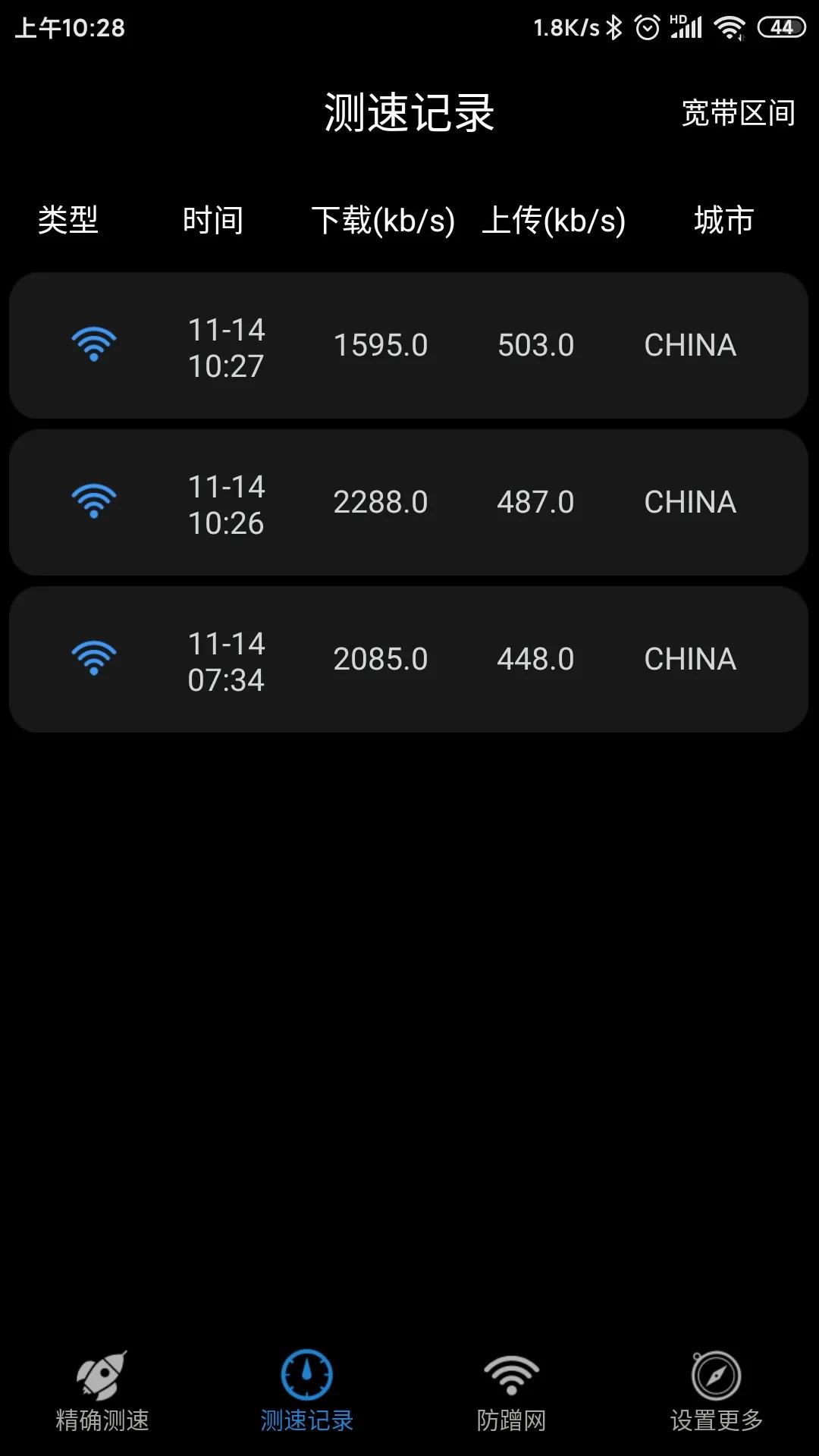

新华社纽约5月24日电(记者刘亚南)纽约股市三大股指24日下跌。截至当天收盘,道琼斯工业平均指数比前一交易日下跌255.59点,收于32799.92点,跌幅为0.77%;标准普尔500种股票指数下跌30.34点,收于4115.24点,跌幅为0.73%;纳斯达克综合指数下跌76.08点,收于12484.16点,跌幅为0.61%。0001宽带网速测试 网速最快的手机排名

昨天中国移动客服给了个电话我,说服了我参加了一个将现有宽带网速100M提升到300M的活动。我其实对家里的网速成疑,后来自己下载了几个测速软件,都是说20-50M。所以请教下搜索的大神们。该如何查网速呢。大财经2023-03-24 08:34:4300006月5日全国生猪价格行情汇总(涨价)

全国外三元均价为14.22元/公斤,价格较昨日(14.21元/公斤)上涨了0.01元/公斤;生猪内三元均价为14.07元/公斤,价格较昨日(14.03元/公斤)上涨了0.04元/公斤;生猪土杂猪均价为13.69元/公斤,价格较昨日(13.63元/公斤)上涨了0.06元/公斤。全国各省市外三元生猪价格涨跌表文中数据采集自:中国养猪网0000表态!关于未来我国房地产走势,不用再争了

三农问题始终是关系我国国计民生的根本性问题,必须把解决好“三农”问题作为全党工作的重中之重。推进农业现代化,要坚持走中国特色农业现代化道路,确保国家粮食安全和农业稳定发展。退役军人津贴费和退役安家费的议题备受瞩目。对于这些曾经为国家建立功勋、牺牲奉献的老兵们而言,他们应该得到应有的体面待遇已成为社会共识。85年以前退役军人所获得的津贴费和安家费水平存在不公平与偏差。大财经2023-11-14 08:26:280000