申万宏源宏观解读美联储5月FOMC会议(6月或停止加息,但年内难降息)

主要内容

2)声明中删除了“未来或将继续加息”等表述,但鲍威尔称此次会议尚未决定停止加息。

《6月或停止加息,但年内难降息——美联储5月FOMC会议点评》

风险提示:美联储紧缩力度超预期。

美联储5月FOMC会议点评

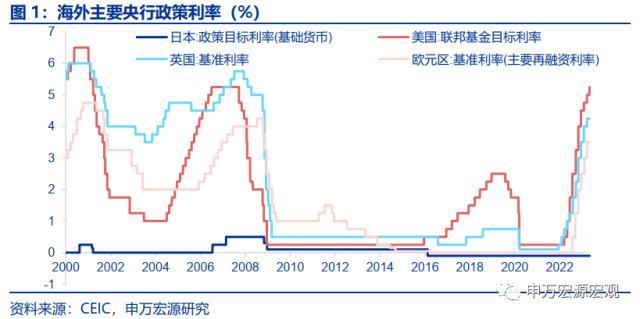

此次FOMC会议市场主要关注两点,何时停止加息以及何时开启降息。前者美联储在声明之中删去了将继续加息的表述,已经对6月停止加息作出最明确的指引。自去年3月以来,美联储在短短一年左右时间内累计加息500BP,加息速度远超前数轮紧缩周期。当前美国通胀已经高点回落,而就业市场初步出现放缓迹象,叠加信贷条件收紧可能对经济造成影响,美联储更倾向于在加息不足和过度之间找到平衡,从而6月停止加息可能是大概率事件。但同时,鲍威尔仍然维持了鹰派表态,表示此次会议尚未最终决定6月停止加息“A decision on a pause was not made today”,如果有必要将继续加息“prepared to do more”,则为美联储保留灵活度。

内容节选自申万宏源宏观研究报告:

美联储暗示6月停止加息,但尚未作出决定。此次FOMC会议市场主要关注两点,何时停止加息以及何时开启降息。前者美联储在声明之中删去了将继续加息的表述,已经对6月停止加息作出最明确的指引。自去年3月以来,美联储在短短一年左右时间内累计加息500BP,加息速度远超前数轮紧缩周期。当前美国通胀已经高点回落,而就业市场初步出现放缓迹象,叠加信贷条件收紧可能对经济造成影响,美联储更倾向于在加息不足和过度之间找到平衡,从而6月停止加息可能是大概率事件。但同时,鲍威尔仍然维持了鹰派表态,表示此次会议尚未最终决定6月停止加息“A decision on a pause was not made today”,如果有必要将继续加息“prepared to do more”,则为美联储保留灵活度。

发布日期:2023.05.04

在年内是否降息的问题上,鲍威尔在记者会上表示,考虑到美国通胀下行速度,年内降息并不合适,和我们在《为什么我们认为美联储下半年降息概率较小?-全球宏观周报 · 第106期》(2023.04.01)中的判断一致。一方面,美国一季度GDP结构其实显示美国商品通胀未来下行速度可能趋缓,在供需两侧则可能体现为美国居民需求在超额储蓄下维持强劲,而生产端小幅走弱,详细分析见《海外跌宕、国内分化-五一假期国内外宏观回顾》(2023.05.03)。另一方面,鲍威尔在记者会上也提到了核心非房租服务通胀还未大幅下行,滞后于职位空缺的变化,再叠加全球油价在产油国减产策略下可能反弹,下半年美国通胀下行可能是慢于预期的,自然美联储也难以见到通胀实质性大幅下行的信号。

申万宏源宏观

6月或停止加息,但年内难降息

王茂宇 宏观分析师

当地时间5月3日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明,重点为:

风险提示:美联储紧缩力度超预期。

当地时间5月3日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明,重点为:1)加息25BP至5.00%-5.25%,符合市场预期。2)声明中删除了“未来或将继续加息”等表述,但鲍威尔称此次会议尚未决定停止加息。3)鲍威尔否认年内将进行降息,表示通胀下行仍需时间。

二、2023年美国通胀下行可能慢于预期,年内降息概率不高

3)鲍威尔否认年内将进行降息,表示通胀下行仍需时间。

今年三、四季度超额储蓄消耗完毕之前,美国经济难以大幅降温。声明中,美联储仍然认为近期经济增长是“modest”的,显示一季度美国GDP数据的低于预期并未指向衰退已经近在眉睫,而是经济仍具备韧性。但在3月美国银行业危机之后,3月会议还在强调可能会有信贷条件收紧“tighter credit condition”的情况,此次会议声明中这已经成为既成事实,那么在美联储加息停止之后,经济强韧度能够维持多久实际上就取决于信贷条件收紧将如何影响经济。在这一方面,鲍威尔此次仍然认为美国经济“软着陆”可能性是存在的,虽然当前职位空缺出现超预期下行,但较疫情之前仍然是远远更高的,在超额储蓄于今年三、四季度消耗完毕之前,居民超额消费需求所形成的“超额”企业招聘需求,即过高的职位空缺可能很难回到正常水平,从而对美国失业率的影响是不大的,也就是说美国小银行主动收紧信贷条件对于经济的影响可能短期内难以直接打击就业市场健康度,美国经济强弱核心仍在于超额储蓄消耗速度。

王胜博士 宏观研究部负责人

2023年美国通胀下行可能慢于预期,年内降息概率不高。在年内是否降息的问题上,鲍威尔在记者会上表示,考虑到美国通胀下行速度,年内降息并不合适,和我们在《为什么我们认为美联储下半年降息概率较小?-全球宏观周报 · 第106期》(2023.04.01)中的判断一致。一方面,美国一季度GDP结构其实显示美国商品通胀未来下行速度可能趋缓,在供需两侧则可能体现为美国居民需求在超额储蓄下维持强劲,而生产端小幅走弱,详细分析见《海外跌宕、国内分化-五一假期国内外宏观回顾》(2023.05.03)。另一方面,鲍威尔在记者会上也提到了核心非房租服务通胀还未大幅下行,滞后于职位空缺的变化,再叠加全球油价在产油国减产策略下可能反弹,下半年美国通胀下行可能是慢于预期的,自然美联储也难以见到通胀实质性大幅下行的信号。

一、美联储暗示6月停止加息,但尚未作出决定

证券分析师 :王茂宇 王胜

声明中,美联储仍然认为近期经济增长是“modest”的,显示一季度美国GDP数据的低于预期并未指向衰退已经近在眉睫,而是经济仍具备韧性。但在3月美国银行业危机之后,3月会议还在强调可能会有信贷条件收紧“tighter credit condition”的情况,此次会议声明中这已经成为既成事实,那么在美联储加息停止之后,经济强韧度能够维持多久实际上就取决于信贷条件收紧将如何影响经济。在这一方面,鲍威尔此次仍然认为美国经济“软着陆”可能性是存在的,虽然当前职位空缺出现超预期下行,但较疫情之前仍然是远远更高的,在超额储蓄于今年三、四季度消耗完毕之前,居民超额消费需求所形成的“超额”企业招聘需求,即过高的职位空缺可能很难回到正常水平,从而对美国失业率的影响是不大的,也就是说美国小银行主动收紧信贷条件对于经济的影响可能短期内难以直接打击就业市场健康度,美国经济强弱核心仍在于超额储蓄消耗速度。

1)加息25BP至5.00%-5.25%,符合市场预期。

本文源自券商研报精选

四、维持年内美联储不降息判断不变

以下为正文

三、今年三、四季度超额储蓄消耗完毕之前,美国经济难以大幅降温

维持年内美联储不降息判断不变。我们认为,5月份美联储此次25BP的加息可能成为此轮紧缩进程中最后一笔,美联储目前关注愈加转向信贷条件收紧对经济的影响,从而6月目前来看继续加息的概率已经不大。但同时年内美联储年内降息概率可能也是很小的,美国小银行危机目前告一段落,存款流出已经初步停止,未来演化为系统性金融风险概率不大,美国经济在超额储蓄支撑下难以实质性转冷,而通胀年内下行可能也会慢于市场预期。在美联储行将停止加息,但降息尚远的背景下,美联储紧缩对于我国货币政策操作的外部约束是放松的,人民币汇率外部压力将得到一定缓和。

我们认为,5月份美联储此次25BP的加息可能成为此轮紧缩进程中最后一笔,美联储目前关注愈加转向信贷条件收紧对经济的影响,从而6月目前来看继续加息的概率已经不大。但同时年内美联储年内降息概率可能也是很小的,美国小银行危机目前告一段落,存款流出已经初步停止,未来演化为系统性金融风险概率不大,美国经济在超额储蓄支撑下难以实质性转冷,而通胀年内下行可能也会慢于市场预期。在美联储行将停止加息,但降息尚远的背景下,美联储紧缩对于我国货币政策操作的外部约束是放松的,人民币汇率外部压力将得到一定缓和。

1磅等于多少千克 1磅相当于一斤吗

来源:人民日报海外版在香港石硖尾菜市场,食物回收队在展示“战利品”。黎金良摄资料图:参与“食德好”食物回收计划的志工从市场回收的弃置蔬果。据香港媒体报道,香港美食博览将于8月15日至19日在湾仔会展中心举行,预计届时人流量将达数十万人次。为满足现场所需,不少商户会预备大量食材。但当展会结束时,由于运输不便,不少商户会选择将食物弃置。大财经2023-03-25 19:47:340000速读政府工作报告

过去一年主要工作成绩回顾2022年是党和国家历史上极为重要的一年,我国发展取得来之极为不易的新成就。■全年国内生产总值增长3%。■城镇新增就业1206万人。■居民消费价格上涨2%。■粮食产量1.37万亿斤,增产74亿斤。■新增减税降费超过1万亿元,缓税缓费7500多亿元。■免除经济困难高校毕业生2022年国家助学贷款利息并允许延期还本。大财经2023-04-24 17:23:500000五星传奇2022年亏损53.69万同比由盈转亏 信用减值损失较上年增加

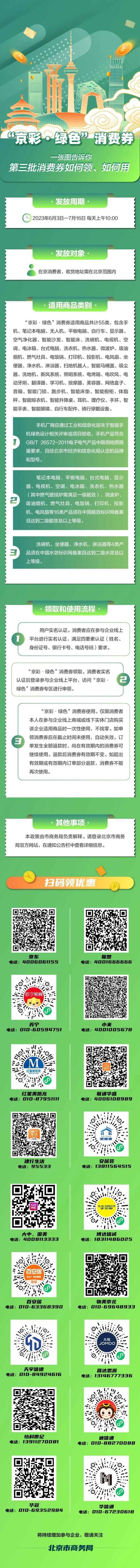

挖贝网5月5日,五星传奇(872068)近日发布2022年年度报告,报告期内公司实现营业收入19,441,509.43元,同比增长0.85%;归属于挂牌公司股东的净利润-536,862.63元,较上年同期由盈转亏。报告期内经营活动产生的现金流量净额为3,452,044.28元,归属于挂牌公司股东的净资产25,270,261.52元。0001最高可领1600元!北京新一批消费券发放,如何领、怎么用→

6月3日至7月16日,每天上午10点起,面向在京消费者,通过京东、联想、小米、苏宁、红星美凯龙、联通华盛、建行生活、安居装、大中、国美、博达信诚、百安居、物美京北、天宇信德、怡科世纪、迪信通、昌达思源、华冠、华信通19家参与企业线上平台发放京彩绿色消费券。大财经2023-06-05 23:56:540000天津哪里好玩 天津哪里好玩一日游

说起天津,小编觉得算是中国城市里比较低调的了,有资本却不张扬,好像天津人也乐于安安稳稳悠然自得过自己的小日子,发生什么大事,也不急不慌,半天慢条斯理地来一句“我当嘛事儿~”。天津算是比较独特的,有很多欧式建筑,当年不少名流居住在这,热闹非凡,如今繁华褪去,这些保存完好的建筑成为人们参观之地,用以了解那段历史。1、天津之眼大财经2023-03-25 03:09:360000