触目惊心的财务造假,监管部门为何六年后才发现?

近日,金通灵公司的一则关于“公司因多年财务造假被披露,公司及多名相关负责人收到江苏证监局的《行政处罚决定书》,金通灵将被处以150万元罚款,相关负责人合计罚款420万元,合计罚款570万元”的消息,不仅引发了广泛的社会关注和热议,更是引起了公众对监管部门为何在六年后才一觉醒来的诸多质疑。

据相关消息透露,2017年、2018年、2021年、2022年,金通灵累计虚增营业收入约11.35亿元、累计虚增利润总额约4.11亿元;以及2019年虚减营业收入19671.62万元,虚减利润总额3852.77万元,2020年虚减营业收入537.68万元,虚增利润总额5730.08万元。更让人吃惊的是,相关信息显示,在数据造假期已经被大股东套走现金5.5亿元。这是多么的触目惊心的数据?

面对这样的情况,人们还是在相关监管部门已经对其进行处罚的基础上,提出两点质疑:

一、对于这样一个数据造假时间如此之长,造假数据如此惊人的企业来说,处以企业150万罚金,相关负责人合计罚款420万的决定,恐怕只能是小菜一碟。这样的“罚酒三杯”式的处理,更难以起到“敲山震虎”的震慑作用。

二、冰冻三尺非一日之寒,硕鼠再大并非一天长成。该企业数据造假连续六年时间,请问这六年中相关部门每年是如何审ji的?是走的过场,还是做的形式?相关监管又为何在六年后才一觉醒来?其背后是否存在利益的纠葛?是否存有fu败之嫌?

事实告诉我们,监管缺失,祸患难逃,不管什么如果一旦失去监管,就会变成脱缰的野马,一发不可收拾。因此,笔者认为,监管是社会管理的主体,平时只有努力强化监管的主体作用,切实做到监实管严,才是保障社会各项事业有序发展的关键。#头条文章养成计划##头条挑创作挑战赛#

以上观点,正确与否,欢迎大家来评论区批评指正的同时,各抒己见,相互交流!

(免责声明:文章旨在宣传社会正能量,信息来自官方媒体,图片来自网络,作者不带节奏,更无攻击、诽谤之意,只是就事论理,发表评论。如涉及版权或侵权,联系即删,本人不承担任何直接和间接的法律责任。)

珠穆朗玛峰有多高 珠穆朗玛峰要爬多久

根据地质学家的检测,珠穆朗玛峰正在以1万年20米的的速度增长,可即便这样,科学家们认为它依然无法突破1万米的大关。纵观地球的历史,好像从来没有哪座山峰超过这个极限。科学家们认为,如果山峰的海拔超过了1万米,那么山就会被自己压垮,最后一切都化为乌有。珠穆朗玛峰关于山的高度,我们习惯于用海拔来描述,世界上海拔最高的山就是珠穆朗玛峰,海拔8848.68米。大财经2023-03-22 22:00:4000016穿越火线名字 穿越火线名字男生

穿越火线的枪械有很多,最近发布的武器,更是一把比一把变态,许多老玩家为了得到更好地游戏体验,只好无奈舍弃曾经最爱的武器。对老玩家来说,穿越火线里面最有纪念意义的枪,绝对不是神器,而是一些现在看来很弱的枪,我们来了解一下吧。大财经2023-03-24 02:29:570000高密度脂蛋白偏高 血小板压积偏高

62岁的王大爷,体检发现血脂高,非常紧张,担忧,来我周五门诊看,“魏医生,我血脂高了,要脑梗了,怎么办?”。我拿过化验单一看,笑了,“王大爷,您这是高密度脂蛋白升高了,低密度脂蛋白不高,脑梗的风险不高”。后来,我给他解释高密度脂蛋白的来龙去脉,他开心地回家了。大财经2023-03-23 09:25:470001淮北市行政规划细则

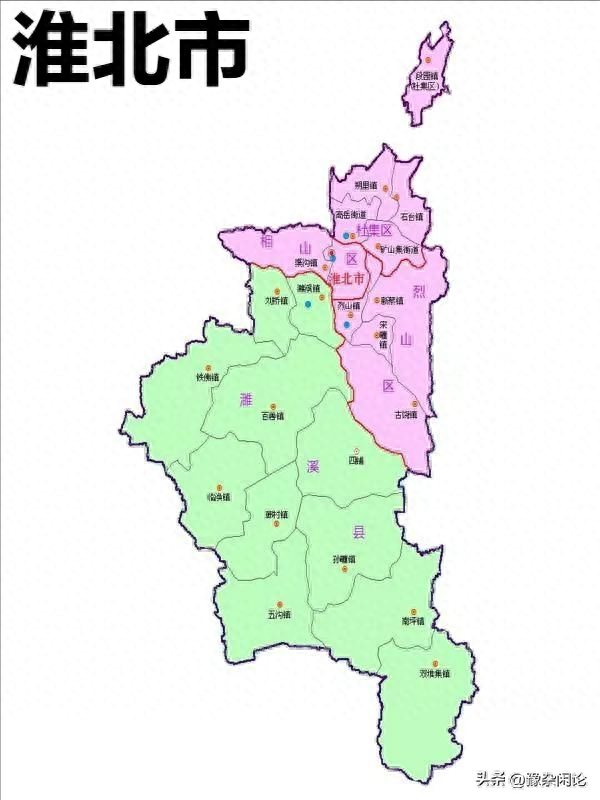

大财经2023-12-28 18:32:000001