百富环球(00327)5月2日注销180万股已回购股份

大财经2023-04-30 08:55:492阅

智通财经APP讯,百富环球(00327)发布公告,于2023年5月2日注销180万股已回购股份。

本文源自智通财经网

0002

相关推荐

金科股份:累计诉讼、仲裁案件金额合计47.18亿元

观点网讯:5月6日,金科地产集团股份有限公司公布累计诉讼及仲裁事项。截至目前,除已披露过的诉讼、仲裁案件外,金科股份及控股子公司收到的新增诉讼、仲裁案件金额合计47.18亿元(上述诉讼、仲裁的案件涉及金融借款合同纠纷、建设工程施工合同纠纷、商品房销售合同纠纷、合资合作合同纠纷、劳动争议等类型),占公司最近一期经审计净资产的37.89%。0000“中国核医学谷”首个启动项目开工

大财经2023-06-06 09:52:300000中国最大的5家企业,家家富可敌国,其中只有一家是民企

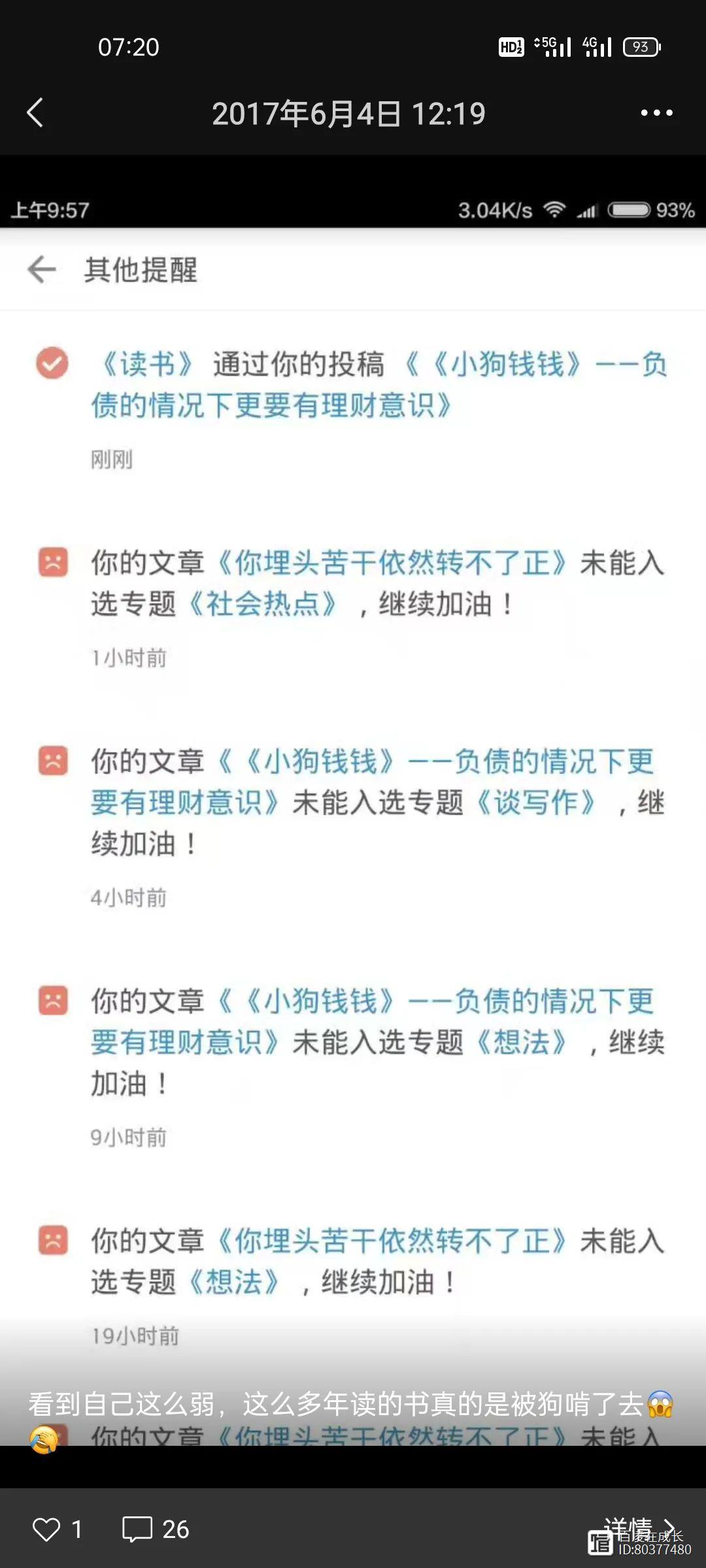

我国有142家企业能够荣登世界500强的榜单,其中有最大的5家企业,按照规模和经营能力,家家富可敌国,却只有一家是民企。国家电网公司,是于20世纪2002年正式创立的,属于央企直接管辖的国有独资公司,在去年的财政报告中,营收达到了3.57万亿元,国家电网为全国人民和企业提供生活和生产的电能保障。国家电网在保障国家的能源输送,构建国民互联能源网络方面,做出重要的贡献。大财经2023-12-15 11:47:250000第一次写作收入只有5元,我却好高兴

最近收到不少小伙伴的来稿,让我想起当年自己开始写作的情形。当时我是看到某篇文章讲到普通人也可以靠写作变现,感觉太好了,立马撸起袖子干。在简书里写了一篇篇文章,结果是好多都未能过稿。加入一些写作群,找到淘宝文案代写,改了七八遍,结果是不符合。当时不知道哪来的勇气和毅力,我竟然没有放弃,继续写,继续寻找写作赚钱机会。大财经2023-07-26 19:36:390000灵笼第二季什么时候出 灵笼第二季8完全版

网络图片用一天时间追完了《灵笼》第一季,这种末日题材的国产动漫,能得到这么高的追捧,果然还是有几把刷子,全新奇特的剧情走向功不可没。前10集,剧情都还中规中矩,就是末日后,地面被变异怪兽占领,幸存人类苟活于漂浮空中的“灯塔”,为了生存,一边通过宗教严格控制人类,一边不断去派“猎荒者”去地面打怪抢物资。大财经2023-03-21 13:33:420000