催收公司承信科技计划赴纳斯达克上市(去年上半年净收入同比大增175倍)

承信科技通过全资控股GoodFaith BVI及其香港公司GoodFaith HK间接拥有子公司苏州承信100%的股权。

作为一家没有实质性业务的控股公司,承信科技于2021年5月13日在开曼注册成立,真正开展实体业务的是苏州承信及其子公司北海北溟投资有限公司、上海宇壹信息科技有限公司、深圳市信德盛金融服务有限公司。

贷后阶段的催收业务是承信科技的主要业务支撑。

此次承信科技计划首次公开发行300万普通股股票,价格将在每股4.00美元至6.00美元之间,股票代码为GFCX。

招股书显示,该公司主要有两大业务。一是贷前风险评估和偿付能力评估产品和服务,二是贷后阶段的拖欠债务催收服务。

2022年上半年,公司收取拖欠信贷贷款债务总额约为74亿元人民币,比2021年同期增长85%;每位收款专家每月收取127.7万元人民币,同比增长32%。同期催收服务收入2344.49万美元,大幅增长225.5%。

客户范围上,承信科技目前仅向商业银行、电子商务平台附属金融公司、持牌消费金融公司和其他从事消费信贷业务的金融机构提供产品和服务,不包括点对点贷款人。据披露,2022年前6个月,该公司客户数量为64家,同比减少2%。

有关国内催收巨头赴美上市的传闻不断,湖南永雄资产管理集团曾在2019年向SEC递表,但IPO至今尚未成行。

若首次公开发行每股5美元,本次IPO净收益将约为380万美元。如果承销商全额行使超额分配期权,净收益将约1587万美元。承信科技表示,将募集资金的约10%用于建立更多子公司和运营中心,20%用于技术开发投资,30%用于业务扩张和增长,10%用于招聘新人才。

招股书中显示,承信科技为许多知名商业银行和金融机构提供全国范围的拖欠信贷贷款债务催收服务。截至2021年底,该公司为国内十大商业银行中的三家提供服务,并与某些企业和互联网巨头旗下的消费金融公司合作。

贷前的信贷预批准阶段,承信科技为客户提供风险评估和偿付能力评估产品和服务,截至2022年上半年,承信科技处理约2870万条验证记录,同比增长4%;风险管理服务收入111.56万美元,同比减少约25.1%。

公司董事会主席戴旭,曾在国内多家国有银行和股份制银行工作,持有公司6%的股权。首席执行官王晓伟,持有股权29.2%,曾担任深圳市开发银行信用卡收债部经理和平安综合金融服务有限公司深圳分行总经理。

近日,国内一家催收公司苏州承信信息科技有限公司(下称“苏州承信”)的控股公司GoodFaith Technology Inc.(下称“承信科技”)向美国证券交易委员会(SEC)提交F-1文件,计划在纳斯达克交易所上市。

界面新闻记者 | 冯赛琪

营收方面,截至2022年6月30日,承信科技总收入为2456.05万美元,同比增长约182.6%,其中贷前风险管理服务收入占比4.5%,贷后催收服务收入占比95.5%。毛利润为533.92万美元,比2021年同期增长292.6%;净收入为316.58万美元,同比大涨17528.9%。

界面新闻编辑 |

豆芽的生长过程 豆芽发芽过程记录7天

豆芽是现在家家户户都喜欢吃的家常菜之一,它的种植方法十分的简单,只需要控制好水的用量就可以了,接下来我们就从选种准备、种植方法以及注意事项给大家详细介绍。在种植豆芽前,可以先用水浸泡黄豆或者绿豆,一般时间控制在五个小时左右,去掉漂浮起来的以及坏掉的豆子,豆子看起来越圆润的越好。生芽前要保持种子的湿润,这样可以保持种子的活力。大财经2023-03-24 09:00:2900001美元=7.13人民币!人民币大涨,告诉我们重要信息

在阅读此文之前,辛苦点击右上角的“关注”,既方便您进行讨论与分享,又能给您带来不一样的参与感,感谢您的支持!正文:自11月初以来,离岸人民币兑美元汇率一路上涨,涨幅超过2000点,目前1美元兑换7.13人民币。这一波动引起了广泛关注,我们将通过分析汇率上涨的背后信息,深入探讨其中的原因以及可能产生的影响。I.背景介绍11月初以来,离岸人民币对美元的汇率呈现明显的上涨趋势。大财经2023-12-15 11:33:530001龙普股份2022年亏损465.58万同比由盈转亏 壁挂太阳能热水器减少

挖贝网5月5日,龙普股份(870395)近日发布2022年年度报告,报告期内公司实现营业收入157,804,469.10元,同比下滑22.36%;归属于挂牌公司股东的净利润-4,655,778.26元,较上年同期由盈转亏。报告期内经营活动产生的现金流量净额为16,414,093.86元,归属于挂牌公司股东的净资产34,354,505.29元。0000龙头强势股A浪回调后的反弹,强势股回调买入战法,强者恒强!

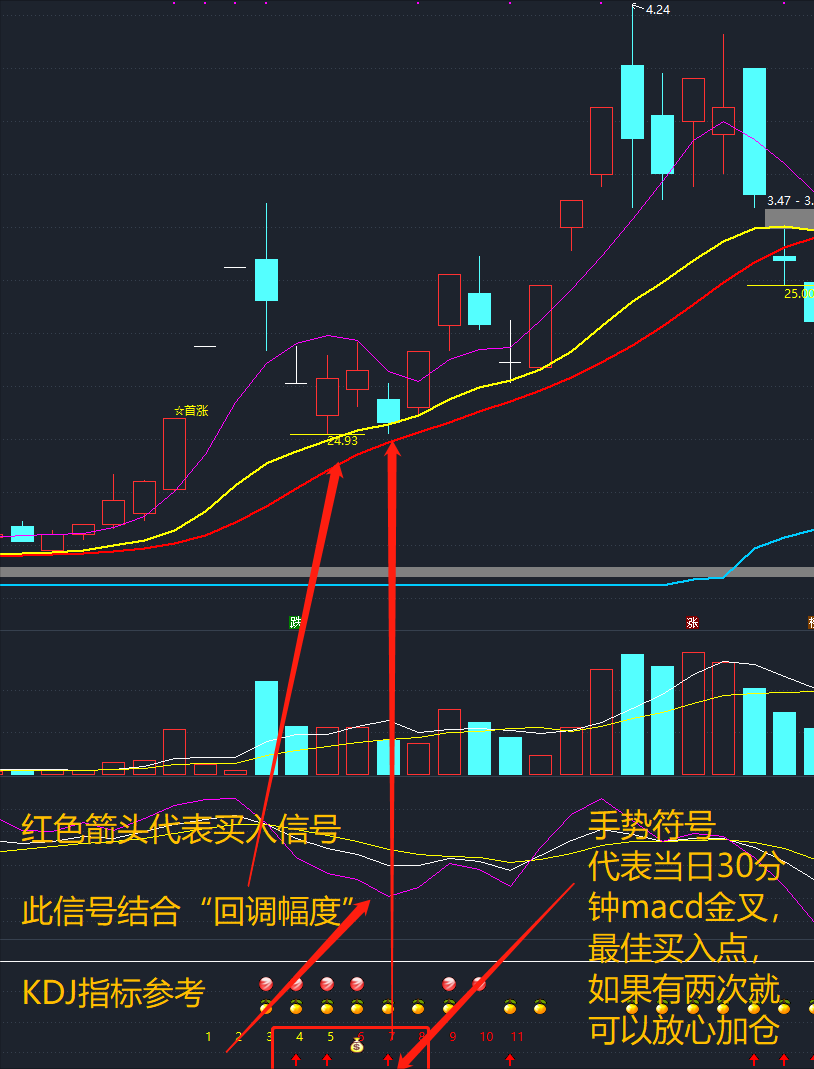

操作资金分成3-4份,在不同强度级别的信号下分批进入。设置整体止损5-7%!由于大盘、题材等因素影响,止损位一定要设置!1、为什么要买在强势股第一波上攻的回调?1)第一波上攻往往能够凸显该股的“强势”,当第一波上攻有三个以上涨停时,说明该股主力实力较强(强庄),经过上攻过程的充分换手,市场人气很高。大财经2023-05-20 11:28:290000粗纤维食物有哪些 膳食纤维高的食物排名

来源:经济日报-中国经济网膳食纤维非常重要,对于人体来说虽然是肠道中的过客,但是纤维素等膳食纤维能够促进胃肠的蠕动和排空。膳食纤维与人体健康具有密切联系,有学者把它排列在六大营养素之后,称为第七营养素。下面随着经济日报-中国经济网来具体了解下什么是膳食纤维,以及哪些食物中富含吧。0000