企业所得税法实施条例 企业国有资产法实施条例

一、适用对象

中小微企业

二、政策内容

(一)中小微企业在2022年1月1日至2022年12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。企业选择适用上述政策当年不足扣除形成的亏损,可在以后5个纳税年度结转弥补,享受其他延长亏损结转年限政策的企业可按现行规定执行。

(二)中小微企业是指从事国家非限制和禁止行业,且符合以下条件的企业:

1.信息传输业、建筑业、租赁和商务服务业:从业人员2000人以下,或营业收入10亿元以下或资产总额12亿元以下;

2.房地产开发经营:营业收入20亿元以下或资产总额1亿元以下;

3.其他行业:从业人员1000人以下或营业收入4亿元以下。

其中:从业人数和资产总额指标,应按企业全年的季度平均值确定。具体计算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

(三)设备、器具,是指除房屋、建筑物以外的固定资产。其中:

1.最低折旧年限为3年的固定资产包括电子设备;

2.最低折旧年限为4年的固定资产包括除飞机、火车、轮船以外的运输工具;

3.最低折旧年限为5年的固定资产包括与生产经营活动有关的器具、工具、家具等;

4.最低折旧年限为10年的固定资产包括飞机、火车、轮船、机器、机械和其他生产设备。

(四)中小微企业可按季(月)在预缴申报时享受上述政策。中小微企业购置设备、器具按一定比例一次性税前扣除政策发布前,企业在2022年度已经购置的设备、器具,可在政策文件发布后的预缴申报、年度汇算清缴时享受。

中小微企业可根据自身生产经营核算需要自行选择享受上述政策,当年度未选择享受的,以后年度不得再变更享受。

三、操作流程

(一)享受方式

由企业按照“自行判别,申报享受,相关资料留存备查”的方式享受。主要留存备查资料如下:

1.有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等);

2.固定资产记账凭证;

3.核算有关资产税务处理与会计处理差异的台账。

(二)办理渠道

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

(三)申报要求

中小微企业在办理企业所得税预缴申报和年度纳税申报时,通过填报申报表相关行次即可享受优惠。

预缴申报时,通过手工申报的,根据企业所得税法实施条例规定的最低折旧年限,在《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》之《资产加速折旧、摊销(扣除)优惠明细表》(A201020)第2行“二、一次性扣除”下的明细行次中填报优惠事项的具体信息。通过电子税务局申报的,可直接在下拉菜单中选择相应的优惠事项。

年度申报时,填报《中华人民共和国企业所得税年度纳税申报表(A类,2017版)》之《资产折旧、摊销及纳税调整明细表》(A105080)有关栏次。

四、相关文件

(一)《财政部?税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号);

(二)《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(2018年第46号);

(三)《国家税务总局关于发布修订后的<企业所得税优惠政策事项办理办法>的公告》(2018年第23号);

(四)《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》;

(五)《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》;

(六)《企业所得税申报事项目录》(国家税务总局网站“纳税服务”栏目发布)。

五、有关问题

(一)我公司是一家信息传输业企业,从业人数1500人,营业收入15亿元,资产总额20亿元,可以适用此次出台的中小微企业固定资产按一定比例一次性扣除政策吗?

答:《财政部?税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)对适用固定资产按一定比例一次性扣除政策的中小微企业的标准进行了明确。

中小微企业是指从事国家非限制和禁止行业,且符合以下条件的企业:(一)信息传输业、建筑业、租赁和商务服务业:从业人数2000人以下,或营业收入10亿元以下或资产总额12亿元以下;(二)房地产开发经营:营业收入20亿元以下或资产总额1亿元以下;(三)其他行业:从业人员1000人以下或营业收入4亿元以下。

根据上述规定,企业的从业人员、营业收入、资产总额三个指标中,只要有一个指标符合条件即可判断为中小微企业。就你公司而言,如你公司属于国家非限制和禁止的行业,从业人数1500人,未超过信息传输业从业人数2000人的上限,虽然你公司的营业收入超过了10亿元,资产总额也超过12亿元,也就是说有两项指标超标,一项指标在中小微企业标准之内,你公司也属于财税2022年第12号公告规定的中小微企业,可以适用新购置固定资产按一定比例一次性扣除政策。

(二)我公司是一家建筑业中小微企业,2022年初新购置了一台单位价值600万元的生产设备,税法规定的最低折旧年限为10年,我公司这台生产设备能享受按一定比例一次性税前扣除政策吗?

答:根据《财政部?税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)规定,中小微企业在2022年1月1日至12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,对企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;对最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。

你公司购置的单位价值600万元的生产设备,最低折旧年限为10年,可以享受按一定比例一次性扣除政策。按照财税2022年第12号公告规定,你公司购置设备的法定最低折旧年限为10年,如果你公司对其也按10年折旧扣除,你公司可以将其单位价值的50%在购置当年一次性扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。即300万元可以在2022年一次性扣除,另外300万元可自2023年起在不短于9个年度计算折旧在税前扣除。

(三)我公司是一家中小微企业,2022年新购置了一套500万元以上的设备器具,我们想了解一下固定资产按一定比例一次性扣除政策对设备器具有哪些具体要求?

答:根据《财政部?税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)规定,中小微企业新购置设备器具享受此项优惠政策,对设备器具主要从三个方面把握:一是在购置时点上,属于2022年1月1日至12月31日期间新购置的设备器具;二是从购置金额上,其单位价值在500万元以上;三是从购置资产类型上,购置的设备器具应当是除房屋、建筑物以外的固定资产。

(四)我公司是一家中小微企业,今年1月份购置了一台单位价值700万元的机器,可以在预缴时享受固定资产按一定比例一次性扣除政策吗?

答:可以。《财政部?税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)适用于企业2022年1月1日至12月31日新购置的设备、器具。你公司在今年1月份购置了单位价值700万元的机器,虽然你公司这台机器购置时间是今年1月份,在财税2022年第12号公告发布之前,但根据该公告规定,也可以在2022年预缴申报、年度汇算清缴时享受。

(五)我公司符合中小微企业条件,2022年2月份购置了一台单位价值550万元的生产设备,可以不选择享受固定资产按一定比例一次性扣除的政策吗?

答:可以。享受一次性税前扣除政策是纳税人的一项权利,企业可以根据自身情况自愿选择是否享受此项政策。需要说明,目前中小微企业按一定比例一次性扣除政策仅适用于2022年新购置的设备、器具,对于2022年新购置设备器具拟享受此项优惠的企业,建议抓紧时间及时适用政策,充分享受政策红利。

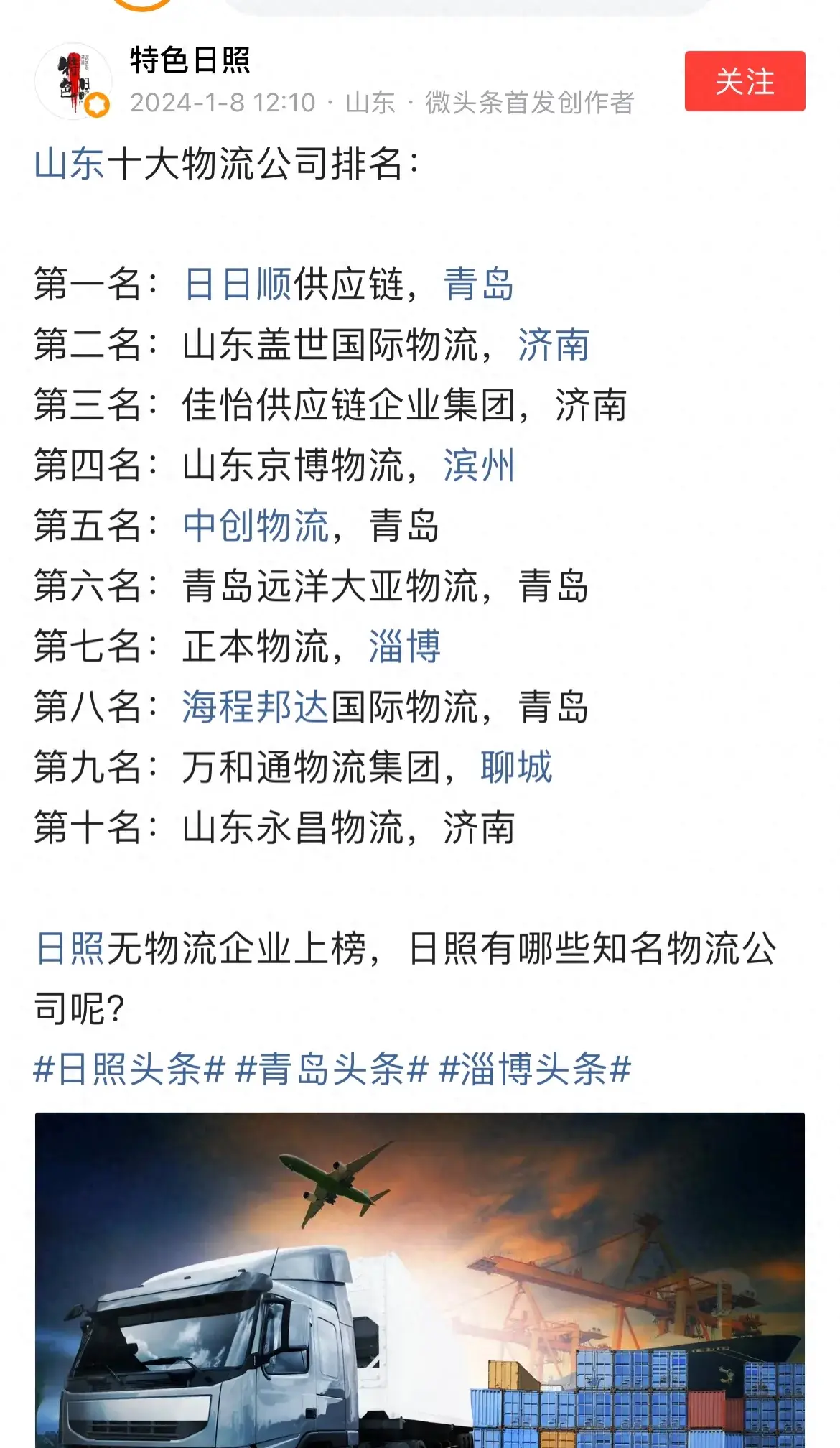

临沂的尴尬:物流之都却无物流名企

临沂是中国交通运输协会授牌的“中国物流之都”。近年来,临沂全市拥有物流园区38处,3000条物流线路覆盖全国所有县级以上城市,通达国内所有港口和口岸,先后被授予“中国市场名城、中国物流之都”“临沂商城、中国大集”等称号。但可惜的是,临沂并没有培育出国内甚至省内知名的物流企业,反而是青岛、济南,甚至聊城、滨州这样的地方有了响当当的物流企业。大财经2024-01-12 14:43:06000048小时核酸检测从什么时候开始算时间 48小时核酸检测是几天

中新网12月9日电据“杭州发布”公众号9日消息,杭州市卫生健康委提醒广大市民群众到医疗机构看病就医时,准备好48小时内核酸检测结果,进入医院主动出示核酸报告,以便医院做好预检分诊,快速接诊,节约大家就诊等候时间。如无48小时内核酸检测结果,可至医院或附近做一次抗原或核酸检测。各医疗机构会保障好大家正常诊疗需求,急诊患者不会因核酸问题影响大家正常诊疗。(中新财经)0000山重水复疑无路的作者是谁 山重水复疑无路那个梗

陆游《游山西村》莫笑农家腊酒浑,丰年留客足鸡豚。山重水复疑无路,柳暗花明又一村。箫鼓追随春社近,衣冠简朴古风存。从今若许闲乘月,拄杖无时夜叩门。注:豚,猪。春社,古代春秋两季祭祀土地神的日子叫社日。立春后的祭祀日为春社。古风,古代的风气习俗。闲乘月,趁着月明之夜出外闲游。无时,不时,说不定什么时候。译请不要见笑农家的酒浑浊不澄清,丰收年留客吃饭有肉有鸡很丰盛。大财经2023-03-21 22:19:430000重庆公安局长 重庆刘强违法违纪

长安街知事微信公众号据“上海人大”消息,上海市十六届人大常委会第一次会议25日上午举行,审议并表决通过有关人事任免事项,其中决定任命张亚宏为市公安局局长。官方简历显示,张亚宏出生于1968年7月,中央党校研究生,法学学士,中共党员。张亚宏曾在公安部工作,任情报指挥中心党委书记、主任,2021年11月履新上海,担任市公安局副局长(正局长级)。大财经2023-03-24 05:24:120002骆家辉:中国最好不要自主研发尖端芯片,因为美国不希望看到

揭秘骆家辉言论:中美科技战局新篇章在近期的一次CNBC节目中,前美国驻华大使骆家辉的言论引发了广泛热议。他公开表示,美国对中国在芯片领域的自主发展持有遏制态度。这一坦白而直接的表态引起了外界对中美科技竞争的更深层次关注。美国不希望中国掌握尖端芯片技术大财经2024-01-12 10:02:220001