标准差计算公式(标准差的计算步骤)

这是2只基金一年间的业绩走势图,我想99.99%的人都会说蓝色线基金的波动率更大。为什么?因为蓝色线基金偏离收益率平均值的程度更大大。

“一些非常好的公司回报波动非常大,而一些糟糕的公司表现非常的稳定。”

附上年化波动率最常用的一种算法(wind同):

方法1和方法2,说白了都是赚长钱,需要非常大的耐心,追求“短平快”的投资者很难做到。

其中,收益率标准差的计算公式为

基民投资赔钱只因为自己总在高点买基金,这个可以避免吗?

方法3:波段操作,低买高卖。前提是要找到弹性够大、大涨大跌的“波段基金”,而且敢于逆市下手,也懂得及时止盈。

这个道理,

此前,很多投资者用“波动率”来衡量基金的风险,认为波动率越小的基金越好,这其实是一个误解。

引用“股神”巴菲特的经典名言:“别人恐惧时我贪婪,别人贪婪时我恐惧”。

纵观中国股市几十年,无论指数基金还是主动型基金长期而言都是可以获取正收益的,但基金投资者大部分不赚钱。为什么?

举个简单的例子,如果基金常年都在1元到1.01元附近波动,你能赚到钱吗?

这3个方法效果怎么样?

年化波动率=收益率标准差*(n^0.5)。

基金的各项评价指标中,确实没有一个叫“弹性”的专项指标。不过,有一个指标可以侧面反映基金的弹性,这个指标叫“波动率”。

5、 华安创业板50ETF

1、 汇添富社会责任

3、 金鹰技术领先A、金鹰技术领先C

方法2是目前很多人的选择,但因为A股牛短熊长,能真正坚持下来,从黑暗走向黎明的人也很少,很多人看到自己定投了1、2年还亏着10%以上,就开始怀疑自己怀疑人生,根本没法淡定坚持定投,最后倒在黎明前。

2、 中海量化策略

方法1:长期投资,避免频繁交易。历史数据表明,若能坚持持有,赚钱是个大概率事件,碰上10年10倍基和年收益堪比“股神”巴菲特的好基金的难度也不大。

本文源自基金吧

首先,什么是波动率?波动率衡量的是资产价格偏离平均值的程度。来看看下面这张图

可以,有3种方法可以避免“追涨杀跌”。

其中最前面的4只基金要么是新成立的基金,要么是机构定制基金,对我们没啥用,所以可以直接忽略。

那么问题来了,全市场5000多只基金,我怎么知道哪只基金弹性大?

方法2:定投。定投分散风险、平摊成本的优势已经被大部分投资者接受,无需多说。

短短半年时间,金鹰技术领先走出了4个完整深V波段,每个波段的收益率,我们用最优买卖点来算一下:

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

方法3可能最适合追求“短平快”的投资者。通过选择高弹性的基金,低买高卖,在短时间内获得10%左右的收益,一年做几次,收益颇丰。

计算周期为日/周/月/年,对应n为250/52/12/1。以月为例,Sigma(M)表示月度收益率的标准差,n表示计算期间所含月数,TR(t)表示第t个月的收益率,TR(带上划线)表示n个月的收益率平均值。

我们来看一张图:

方法1,这些年无论是媒体还是基金公司,不断对广大投资者进行“长期投资”的理念,但真正这么做的人少之又少,不然就不会有这么多人亏钱了。

市场上涨时,基金申购如潮,但因市场已到达高位,短期内继续大幅上扬的空间有限,反而不一定赚钱;反之,市场表现不佳时,多数人对基金的申购兴趣会降至低点,但是此时反弹的机会反而更大,获利空间也会更多。

投资大师,“股神”巴菲特的好友,查理芒格曾说:

4、 招商沪深300地产

我对全市场3431只权益类产品(包括指数基金)的波动率进行排名,选出了波动率最高的10只基金:

所以,基金的波动率越大,一定程度上说明这只基金的弹性越大。

现在正处在第5个波段的左侧,对于喜欢做波段的基友来说,正是买入的时机。

周三你需要知道的隔夜全球要闻

0000僵尸粉是什么意思 僵尸粉有什么危害

据北方网消息,摄影爱好者孙某本以为花599元买到“偶像”摄影师的限量版作品是占了大便宜,然而,接下来“偶像”将他带入了另一个“陷阱”,投资7000余元后,“偶像”消失不见了。日前,公安东丽分局新立派出所民警赴遵义将涉嫌诈骗的冒牌摄影师抓获归案。599元可以买到“限量版”照片?0000图知道|数读2022年全国科技经费投入

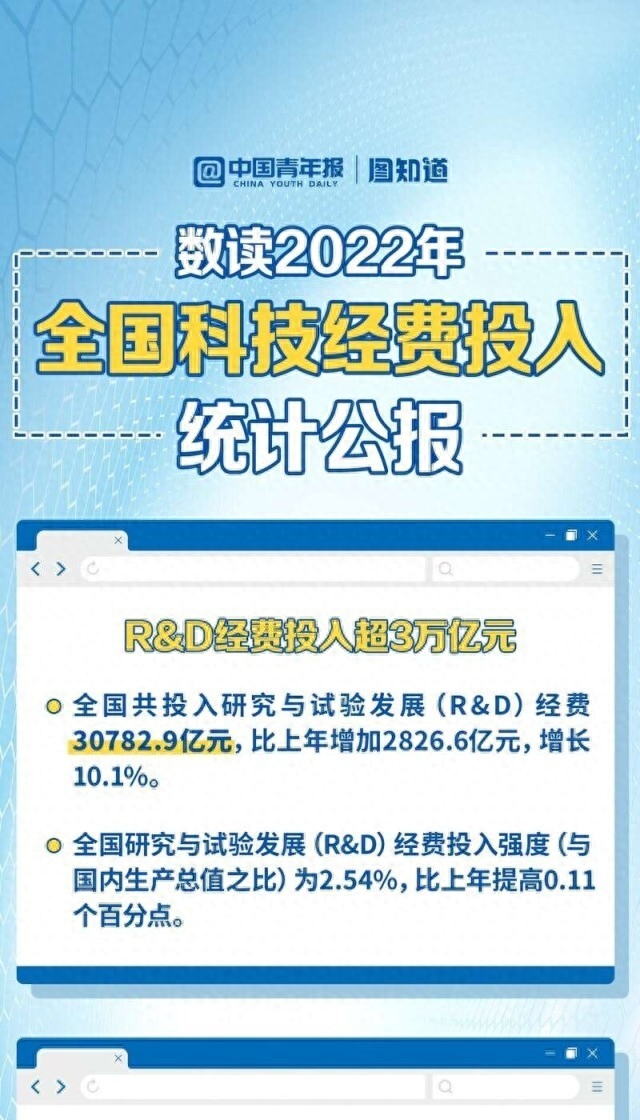

近日,国家统计局、科学技术部、财政部发布的《2022年全国科技经费投入统计公报》显示,2022年全国共投入R&D经费超3亿元;全国基础研究经费超2000亿元;有12个省(市)R&D经费投入超过千亿元……点击图片,读懂这份科技数据。大财经2023-09-23 15:05:160000洛神赋中最唯美的名字 古韵仙气的名字

子墨老师最爱诗情画意的名字,但是越是诗情画意的名字越不好选。过于诗意反倒矫揉造作,太过直白又没有了味道。这其中的分寸需要父母从个人审美的角度来把握。每个人审美,喜欢皆不相同,这也为起名带来的困难。因为困难所以才有专业的命名师来根据每个人不同的情况定制起名。如果你也有这样的需要,不妨和子墨老师详谈。大财经2023-03-22 07:44:550000主要社会关系 主要社会关系要写谁的

习近平总书记指出:“中国特色社会主义进入新时代,我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾。”这一重大政治论断,反映了我国社会发展的客观实际,指明了解决当代中国发展主要问题的根本着力点,丰富发展了马克思主义关于社会矛盾的学说。0000